【国君固收王佳雯】PMI不及预期,债市冲高回落

核心观点:

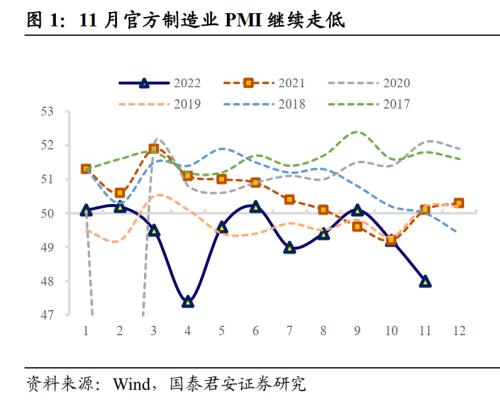

11月官方制造业PMI录得48.0%,环比下滑1.2个百分点,且较预期低1个百分点。总体来看,11月份PMI数据呈现的是经济衰退的状态。但从相关高频来看,结构上存在亮点值得关注:新兴制造业景气度较高,汽车相关开工率有所好转,30城商品房成交面积环比上涨。

从债市反应来看,数据公布后,债市冲高回落。近期债市的运行特征较为明显,预期与现实交替作用—地产与防疫相关政策驱动债市走弱,而经济数据表现与资金面转松又驱动债市走强。从逻辑上来说,现实代表短期,预期代表长期,当短期与长期指向不一致,市场振幅上升。

在利率调整到一定安全边际后,借助阶段性利多而做多无可厚非,但从中期来看,地产与防疫政策的路径更加清晰,市场对此分歧度亦有所下降。总体上,强预期不可证伪仍将主导债市大方向。

正文

制造业PMI低于预期,债市冲高回落。11月官方制造业PMI录得48.0%,环比下滑1.2个百分点,维持在荣枯线下,且较预期低1个百分点。数据公布后,债市冲高回落,T主力合约盘中跳涨1毛左右后跌穿开盘价,现券活跃券220019早盘成交利率低开在2.89%左右,数据公布后利率转为上行2bp。

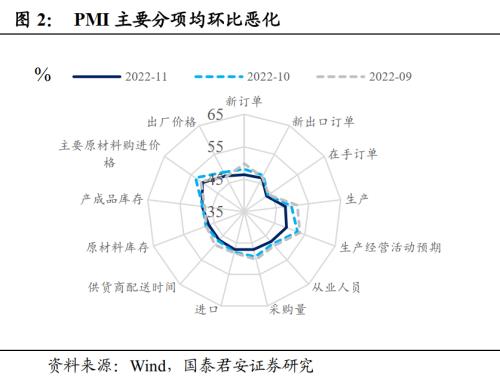

总体来看,11月份PMI数据呈现的是经济衰退的状态:表征供给的生产指数环比走弱,表征需求的新订单指数环比亦走弱,供需双弱之下,企业产成品被动补库。

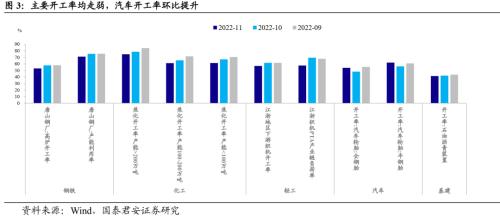

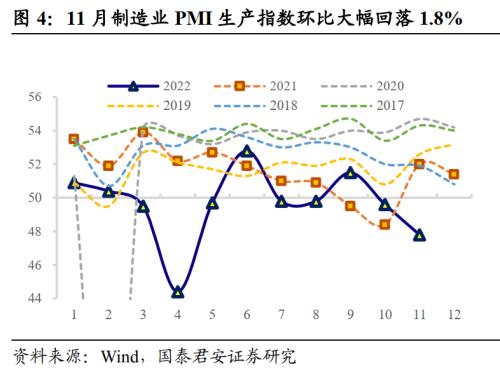

生产指数环比大幅回落1.8个百分点,与观察到的制造业企业开工率走弱表现基本一致,但不同行业景气度分化。具体来看:

11月份环比10月同期来看,唐山钢厂高炉开工率环比跌4.56%,产能利用率跌4.25%,较10月份环比跌幅分别扩大4.21%和4.03%。

不同能级的焦化企业开工率普跌,平均跌幅5.13%。但中大型焦化企业跌幅较10月份跌幅收窄,但小型企业产能跌幅仍在扩大。

值得关注的,汽车相关开工率有所好转,汽车全钢胎、半钢胎开工率环比分别上升5.91%、5.75%,10月份分别环比下跌7.40%、4.59%。

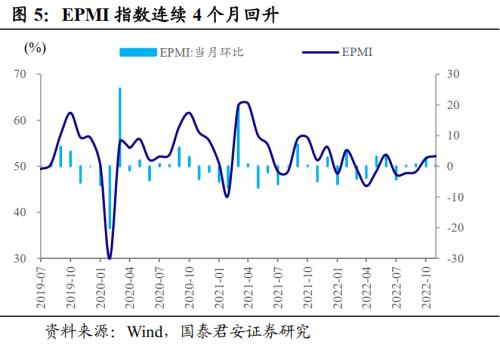

一方面,企业开工仍旧受制于供需关系恶化,年末需求淡季补库意愿弱,局部封控影响物流运输等影响。另一方面,不同行业景气度分化加剧,对比来看,EPMI指数连续4个月持续回升,与PMI表现截然相反,结合汽车制造业开工率走强来看,新兴制造业景气度依然维持较高水平。

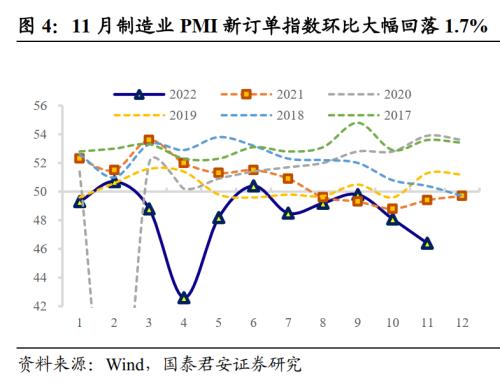

新订单指数环比大幅回落1.7个百分点,政策发力超预期,地产相关需求出现回暖迹象。需求端相关高频数据出现分化:汽车方面,根据乘联会数据,11月1~20日,乘用车市场零售85.9万辆,同比2021年下降4%,环比10月同期下降5%;乘用车厂商批发93.3万辆,同比2021年下降8%,环比10月同期下降5%。

地产政策支持力度不断超预期,从针对居民需求端延伸至针对房企供给端发力。支持地产的“三支箭”—银行授信额度超1.2万亿,支持民营房企债券融资,恢复涉房上市公司股权融资。

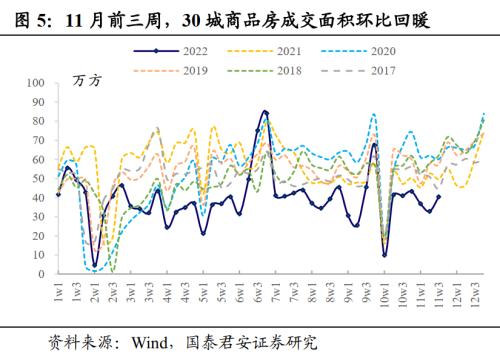

房地产方面,11月前三周累计来看,30城商品房成交面积环比10月份同期上涨18.2%,其中一、二、三线城市分别环比好转14.4%、17.8%、22.9%。百城土地成交面积环比减少2.7%,但同比增长14.7%;且三线土拍行情回暖,土地成交面积环比提升7.4%,同比提升17.2%。

考虑到10月份长假影响,商品房销售环比数据可能受到假期扰动,持续性值得关注。而地产企业融资与拿地数据尚未出现明显好转,领先指标并不支持全面乐观。

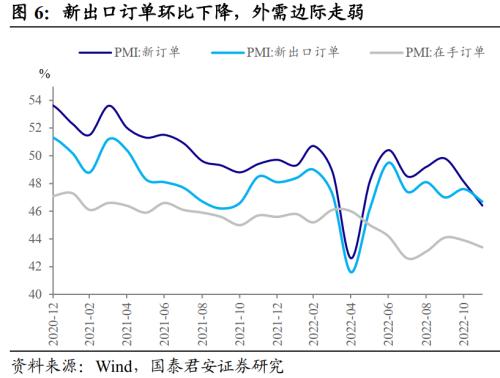

外需进一步走弱,但海外经济衰退风险下降。11月新出口订单指数环比回落0.9个百分点至46.7%,连续第19个月维持在收缩区间。正如上个月提示的,10月份的边际好转可能来自于圣诞节订单,但持续性并不乐观。

但观察海外经济体,存在一大变数。美国10月份CPI同比增速为7.7%,较9月份回落0.5个百分点,核心CPI回落0.3个百分点。2022年驱动美国高通胀的五大因素中,需求端-财政刺激方案,随着共和党掌控众议院,拜登“跛足”政府试图推行进一步的财政刺激难度上升。供给端四大因素,其中供应链和能源价格已经出现回落迹象,而就业供需缺口仍在,服务业通胀风险还不能排除。

总体上,美国通胀增速的斜率放缓可能性加大,美联储货币紧缩速度放缓有了理论支撑。这就意味着,海外经济体衰退的风险下降,我国外需收缩的幅度可以边际上乐观一些。

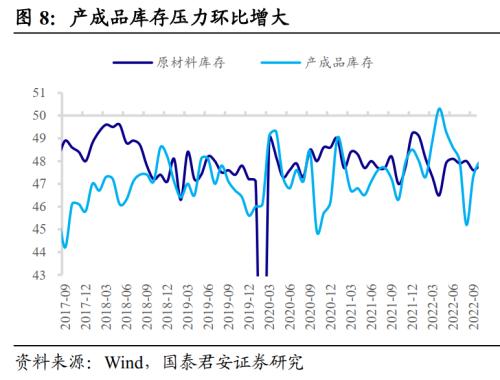

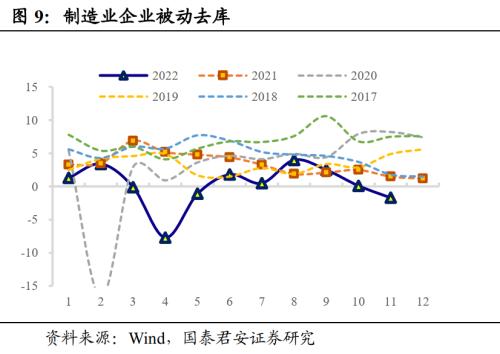

制造业企业产成品被动补库,但原材料库存压力好转。10月份制造业企业原材料与产成品均补库,11月份原材料转为去库,但产成品延续被动补库。领先指标新订单-产成品库存环比大幅回落1.7个百分点,需求持续偏弱的压力还在逐步向上传导。

企业预期较为悲观,扩张意愿不强。配送时间指数回落0.4个百分点,意在加快周转回笼现金;生产经营活动预期指数大幅回落3.7个百分点,较10月份扩大2.9个百分点;从业人员指数回落0.9个百分点,较10月份扩大0.2个百分点。

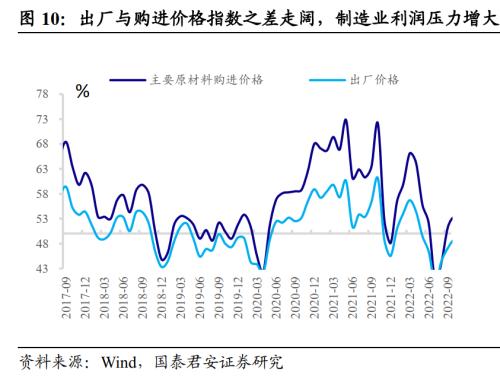

通胀暂时不是大问题,风险更多体现在2023年。11月份制造业企业原材料购进价格、出厂价格分别环比下降2.6%和1.3%。相关高频数据来看,CRB现货综合指数环比上升0.3%,较2021年同期低1.6%;有色金属价格走强,铜价环比涨7.4%;黑色系价格整体回落,铁矿石价格环比跌6.3%,动力煤价格跌10.4%,螺纹钢价格跌4.6%;原油价格小幅走弱,布油价格环比跌0.6%。

年内来看,CPI与PPI指数均维持低位,但随着2023年生产与消费端弹性更强,商品与服务业通胀压力都有一定上升风险。这也是央行第三季度货币政策执行报告中提示到的,一定程度上会制约货币政策的显性宽松空间。

分类型来看,小企业产需恶化程度最高。11月份,大型企业PMI总指数回落1.2个百分点,新订单与生产指数分别回落1.7%和1.8%;中型企业PMI总指数回落1.0个百分点,新订单与生产指数分别回落1.3%和1.9%;小型企业PMI总指数回落2.6个百分点,新订单与生产指数分别回落4.9%和3.5%。

与之相互印证,1~10月工业企业利润总额同比下降3.0%,延续负增长态势。其中,国有控股企业利润总额同比增长1.1%,但私营企业则同比下降8.1%。总体上,小型企业活力受到疫情冲击影响更大,经营信心恢复更为困难。

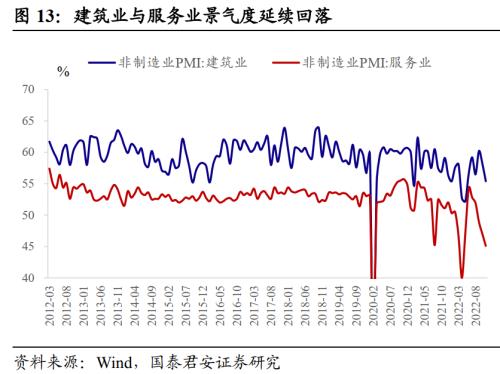

分行业来看,疫情进一步扩散对商务活动冲击加大,建筑业景气度超季节性回落。11月份建筑业PMI环比回落2.8个百分点至55.4%,跌幅较10月份扩大;新订单指数小幅下跌2%;业务活动预期环比大幅下跌3.6%。服务业PMI环比回落2个百分点至46.7%;新订单指数回落0.5个百分点,业务活动预期环比大幅下跌3.8%。

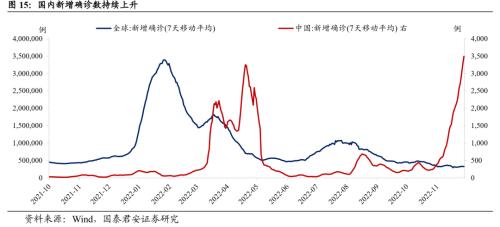

一方面,疫情多地爆发,特别是一线城市受到波及,导致防控趋严,对服务业业态冲击较大。另一方面,天气转冷开工旺季到尾声,建筑业景气度有所回落,但仍出现超季节性回落,或意味着基建投资的高速增长受到资金来源一定制约。

总结来看,预期与现实交替影响债市。11月制造业与服务业PMI均走弱,且低于市场预期,债市表现为冲高回落,演绎为利好出尽。周二尾盘,利率出现一波下行,除了2.9%附近关键位置有一定修复的必要,博弈周三早盘PMI低于预期是更重要的驱动因素。

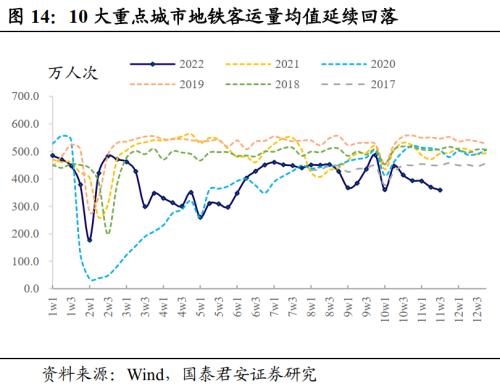

由于PMI是问卷调查值并不适合建模进行预测,在观察开工率等相关高频以外,2022年相关度更高的指标是疫情表现,因此不少投资者基于此将11月对标4月份表现,给出的心理预期更低(4月份制造业PMI为47.4%)。

近期债市的运行特征较为明显,预期与现实交替作用—地产与防疫相关政策驱动债市走弱,而经济数据表现与资金面转松又驱动债市走强。从逻辑上来说,现实代表短期,预期代表长期,当短期与长期指向不一致,市场振幅上升。

在利率调整到一定安全边际后,借助阶段性利多而做多无可厚非,但从中期来看,地产与防疫政策的路径更加清晰,市场对此分歧度亦有所下降。总体上,强预期不可证伪仍将主导债市大方向。

(完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33