“叶飞案”余震!昊志机电又“爆雷”了?

看一家公司的成色,离不开管理层治理和业绩表现两点,昊志机电却在这两点上拖了后腿。

董事长遭立案,管理层问题频出

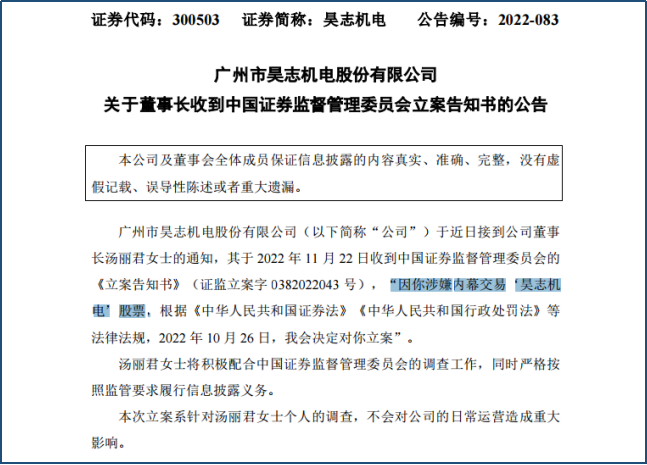

11月22日晚间,昊志机电公告称,近日接到公司董事长汤丽君的通知,其于2022年11月22日收到中国证券监督管理委员会的《立案告知书》,“因你涉嫌内幕交易‘昊志机电’股票,根据《中华人民共和国证券法》《中华人民共和国行政处罚法》等法律法规,2022年10月26日,我会决定对你立案”。

截至三季度末,汤丽君的最新持股数量为2811.47万股,占总股本的9.19%,为昊志机电的第二大股东。而第一大股东、实控人是其弟弟汤秀清。

受此影响,11月23日,昊志机电跳水低开,一度大跌超16%。

事实上,这并不是昊志机电管理层第一次遭立案调查,背后还牵扯到当年轰动市场的“叶飞爆料门”。

2021年5月14日,叶飞发文点名昊志机电,并表示,“昊志机电,你就是下一个炮台。去年十二月怎么跌那么惨?安排谁接的盘,我不知道吗?”

叶飞爆料后,监管随即出手,要求公司说明是否存在与第三方合谋和单独操纵公司股价、坐庄等情形。然而,5月18日,公司公告将延期回复该关注函之后,时至今日,依旧未进行回复。

没过多久,2021年9月,昊志机电实控人汤秀清以及董事高管肖泳林被证监会立案调查,原因是涉嫌操纵证券市场。12月29日,汤秀清二人因涉嫌操纵证券、期货市场罪被金华市公安局指定居所监视居住。

2022年1月23日,事情迎来新进展。昊志机电公告称,公司实控人汤秀清被刑事拘留。副总经理肖泳林被金华市公安局取保候审。2月17日,昊志机电披露汤秀清被取保候审并予以释放事宜。截至目前,上述调查事项尚未有结论性意见。

如今,公司又一位管理层遭到立案调查,前后多位高管和“操纵股价”“内幕交易”等字眼扯上关系,难免引人遐想。

“市值管理”还是“操纵股价”?

事实上,证监会早已披露,经调查,2019年以来,刘某龙团伙、颜某团伙涉嫌通过连续交易、对倒等方式,分别操纵“昊志机电”等股票价格,涉案金额巨大。

结合证监会公布的内容和叶飞的自爆式点名,应该是有不少公司找了“专业团队”(刘某龙团伙、颜某团伙)进行“市值管理”。

近年来,市值管理行为并不罕见,这是上市公司实现企业价值的战略工程。不过,如果采用不合规的手段(如控制信息披露、内幕交易等),就变成了违法的操纵股价。通过连续交易和对倒,即在不同的券商,开多个账户,同时买卖股票的方式,进行拉抬或打压股价,严重损害了中小股东的利益。

具体来看,通常就是上市公司与二级市场相互勾结利用资金优势和信息优势操纵股价,并形成一条龙产业,从“信息披露-分配方案-卖方分析师研报-资金操盘”都有专人负责。参与者主要是上市公司大股东、盘方(即庄家)、中间人、接盘方等,多数由私募充当庄家。

其中,上市公司扮演着“重要角色”,一是向庄家透露内幕消息,让外部资金低价入场,二是上市公司配合分析师出具研报,配合发布利好消息,拉升股价方便庄家高位出货。

既然证监会已经证实,自2019年起,昊志机电股价确实存在被人为操纵。那么唯一的问题就在于,昊志机电的管理层是否参与了?从监管层近年来披露的多起股价操纵案来看,多数都与控股股东有关。随着近期监管频繁立案调查,真相或许已经不远了。

股价暴涨暴跌走势离奇

既然昊志机电的股价自2019年起存在被操纵的迹象,那就可以回顾公司当时的股价走势和业绩,一窥其中的疑点。

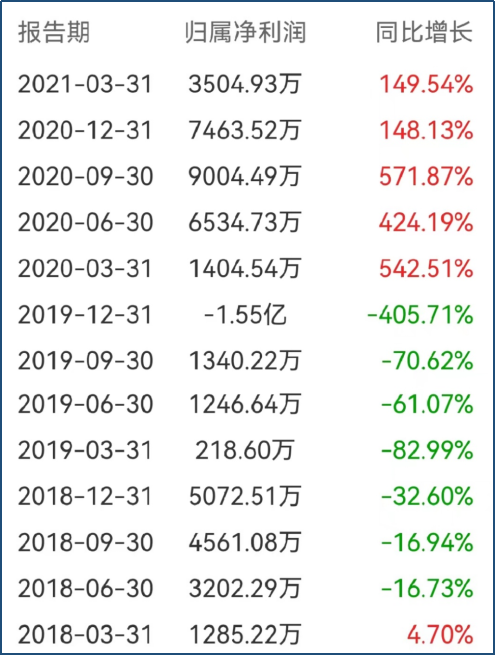

2019年起,公司业绩颓势愈发显著,股价也连连走低,7月份下探至7.45元/股的年内低点,可谓是给资金提供了绝佳买点。随后,公司业绩继续暴跌,但股价却开启反弹模式连连走高。直到2020年3月10日最高触及14.7元/股,近乎翻倍。这段时间股价走势和业绩高度背离,也是最值得关注的地方。

以“马后炮”的眼光去看,公司这一时期的股价走势格外有前瞻性,似乎是市场已经预料到了2020年公司业绩会大幅回暖。

此后两个交易日,公司股价突然暴跌20%,并维持了半个多月的震荡,又提供了一个可以“抄底”的位置。

4月初,公司披露公告,2020年一季度业绩大幅回暖,股价也随即暴涨。此后多个季度,得益于2019年巨亏的低基数效应,公司业绩保持强势增长,股价也开启了“坐火箭”模式直线冲高,至2020年11月2日,股价达到21.07元/股,一年半累计涨幅超150%。

一年巨亏,一年大赚,两年的业绩反差,确实给公司的股价带来了更大的变化空间。

在公司股价触及高点后,12月起,公司股价暴跌,一个月的时间里就“腰斩”了。

在股价暴涨暴跌期间,昊志机电高管接连出手减持。汤秀清、汤丽君、汤秀清实际控制的广西昊聚企业管理有限公司等相继高位减持,累计套现数亿元。

有意思的是,2020年二季度,昊志机电涨势正盛时,前十大股东席位突然冒出了通怡投资、迎水投资两家百亿私募。企查查数据显示,这两家私募同为2015年成立,两位实控人同为上海慧辙科技有限公司的股东,还同为复旦大学经济学硕士。其中,通怡投资曾多次出现在股价异动的上市公司股东名单中,如新力金融和早前的暴雷股*ST浪奇。

2020年12月,两家私募均已退出前十大流通股股东之列。

2019年的业绩疑云值得重视

此外,公司2019年业绩暴跌的原因也值得深究。

昊志机电主营产品是金属精密部件,近年来搭上了“燃料电池、减速器、机器人、工业母机”等诸多“高大上”的概念,虽然业务规模不大,但正常情况下每年也能有几千万的净利润。然而2019年,公司却亏损了1.55亿。

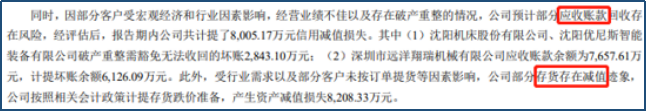

亏损原因是:计提了0.8亿信用减值损失和0.82亿存货跌价准备。

其中,信用减值损失主要来源于应收账款的第一大客户远洋翔瑞。而存货跌价,是2018年未消化的存货未能在2019年实现销售。2018年的客户订单中,超过85%的订单均未提货。虽然公司未提到存货具体属于哪位客户,但作为公司前五大客户之一的远洋翔瑞应该占据了不少的份额。

(图片来源:昊志机电2019年年报)

值得一提的是,“亏损元凶”远洋翔瑞在2016年被上市公司田中精机收购,2018年,田中精机就已经对远洋翔瑞计提商誉减值2.83亿元。如今看来,昊志机电是隔了一年才收到友军发来的信号,不然这一个多亿的亏损或许就要计入2018年了。

在管理层问题频出的影响下,昊志机电近期业绩也遭遇重挫。

今年以来,昊志机电营收、净利已经连续三期同比下滑,环比更是连续四期下滑。财报显示,公司今年前三季度归母净利润3397.29万元,同比减少79.78%;基本每股收益0.11元,同比减少80.7%。

至于近期亏损的具体原因,是公司所言的“搬迁费用”,还是疫情影响,亦或是公司盈利能力不行,还要另论。

机构“避雷”,散户“抄底”

在2021年爆出负面消息后,昊志机电的机构投资者就果断离场。2021年一季度之前,机构持股比例尚能稳定在20%-30%区间内,且公募基金也有所布局,如泰达宏利、富国基金、兴全基金、社保基金、国泰君安等,早期也曾进入过前十大流通股股东之列。

但截至今年二季度末,机构持股比例已经不足6%。如今,前十大流通股股东也几乎全是个人席位。

但与机构投资者正相反,越来越多的散户正在“抄底”昊志机电。自2016年上市以来,公司股东户数长期维持在2万户上下,但近期股东户数已经突破3万户。反观这一批新进的投资者,是“抄底”还是“踩雷”?距离结果揭晓应该不远了。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47