IPO | 全球主要医疗器械制造商业聚医疗三闯港交所

2022年11月23日,业聚医疗集团控股有限公司向港交所递交招股书,拟香港主板上市,中金公司、建银国际为其联席保荐人。业聚医疗曾于2021年9月30日2022年4月20日先后两次递表,现上市申请资料均已失效。

最新招股书显示,公司是一家专营经皮冠状动脉介入治疗(PCI)及经皮腔内血管成形术(PTA)手术介入器械的全球主要医疗器械制造商。PCI及PTA市场属规模小且集中的专营市场。

公司总部设于中国香港,公司的产品不但销往全球超过70个国家和地区,公司也是唯一一家总部设在中国境内,且在包括日本、欧洲及美国在内的所有主要海外PCI球囊市场排名前六的公司。除PCI/PTA球囊外,公司亦专攻冠状动脉支架产品,并积极将公司的业务扩展至神经血管介入及结构性心脏病领域。

截至2022年6月30日,公司共有逾40种获批产品,分别包括25款获PMDA批准产品、22款获CE标志产品、14款获FDA许可或批准产品和15款获国家药监局批准产品,截至2022年6月30日,该等产品已获全球逾70个国家及地区的医院广泛采用。

公司的收入来自冠状动脉和外周介入医疗器械、其他医疗配件(包括公司为其他医疗器械制造商生产的若干产品)以及第三方产品的销售。

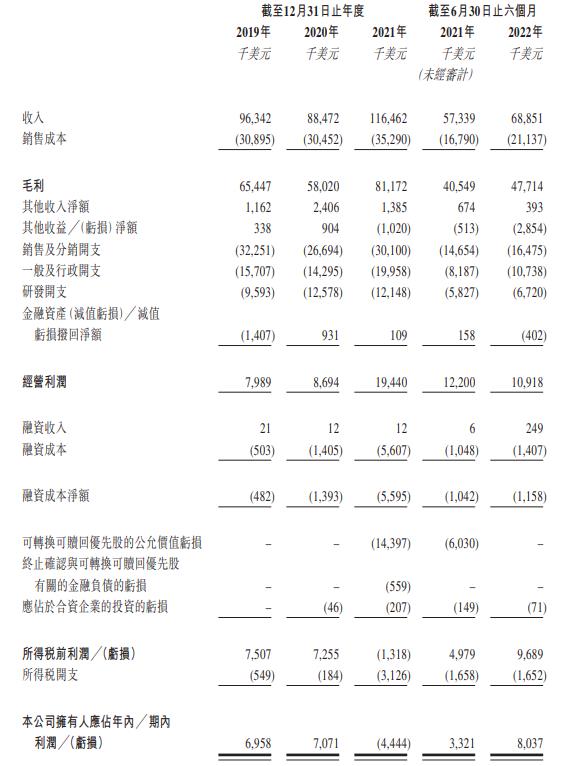

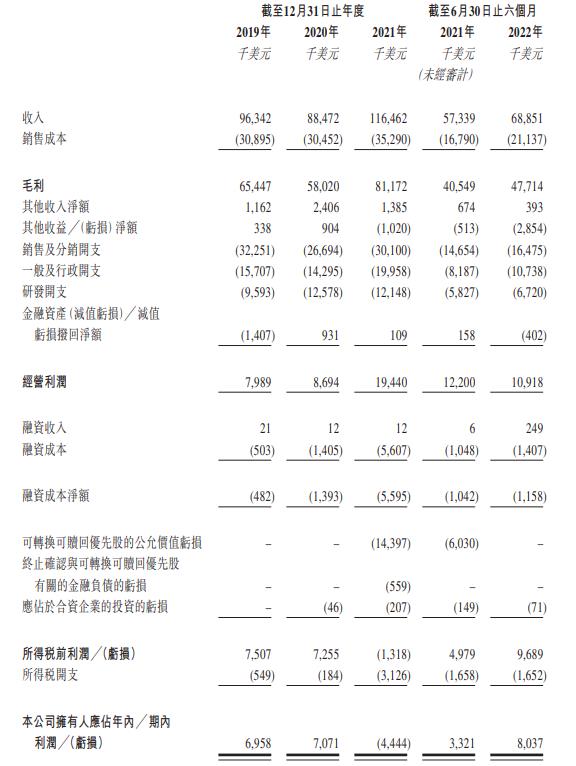

截至2019年、2020年、2021年12月31日止年度以及截至2021年及2022年6月30日止六个月,公司收入分别为9634.2万美元、8847.2万美元、1.16亿美元、5733.9万美元及6885.1万美元;公司拥有人应占年内利润分别为695.8万美元、707.1万美元、-444.4万美元、332.1万美元及803.7万美元。

公司总收入中的绝大部分来自向分销商作出的销售。于2019年、2020年、2021年以及截至2021年及2022年6月30日止六个月,来自向分销商作出的销售收入分别为44.8百万美元、38.3百万美元、52.3百万美元、26.3百万美元及35.2百万美元,分别占公司总收入的46.5%、43.3%、44.9%、45.8%及51.1%。于2019年、2020年、2021年及截至2022年6月30日止六个月,公司的全球分销网络分别由约69家、62家、174家及207家分销商组成。

此外,公司总收入中的较大部分来自向医院的销售。于2019年、2020年、2021年以及截至2021年及2022年6月30日止六个月,向医院直销的收入分别为50.5百万美元、49.1百万美元、63.9百万美元、31.0百万美元及33.6百万美元,分别占公司总收入的52.4%、55.5%、54.9%、54.1%及48.9%。因此,公司扩大和有效管理销售队伍的能力对公司的业务和财务表现仍然至关重要。

值得注意的是,公司依赖于公司的血管内介入医疗器械的销售。公司预计在可预见的未来,公司的大部分收益将继续来自于血管内介入医疗器械。若该等产品的销量下降,则公司的业务前景、财务状况及经营业绩可能会受到重大不利影响。

此外,倘若公司未能及时或根本无法成功推出全新的、创新或有竞争力的产品且开发、强化或适应新的技术和方法,公司的产品可能会过时,且公司的业务前景、财务状况及经营业绩或会遭受损失。

截至2019年、2020年、2021年12月31日止年度及截至2022年6月30日止六个月,公司分别产生研发成本9.6百万美元、12.6百万美元、12.1百万美元及6.7百万美元,分别占公司同期总收入的10.0%、14.2%、10.4%及9.8%。

公司募资拟用于在研产品开发及商业化;用于扩大公司的产能;用于为潜在战略收购、建立战略合作伙伴关系及其他业务发展提供资金等。

(来源:界面AI)

声明:本条内容由界面AI自动生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26