客户集中度高于同行业上市公司,华平智控回复首轮问询

宁波华平智控科技股份有限公司(以下简称:华平智控)于11月23日披露首轮审核问询函的回复意见。创业板上市委主要关注华平智控关于客户、毛利率等27个问题。

创业板上市委要求华平智控说明客户集中度较高的原因及合理性,与同行业可比公司是否一致。

华平智控对此回复称,(一)客户集中度较高的原因及合理性,与同行业可比公司是否一致

报告期内,公司与主要客户合作稳定,保持了良好合作关系。前五大客户销售占比分别为76.37%、75.66%、77.12%和77.87%,集中度较高,具体原因如下:

1、国际阀门产业链中,我国阀门出口以贴牌销售为主随着全球阀门产业向发展中国家转移,亚洲市场占据的市场份额逐渐提高。但阀门行业市场份额总体分布均匀,全球市场均处于程度较高的市场竞争状态,拥有较为稳定的市场层次划分和产业分布。国内阀门生产企业拥有差异化的定位和目标市场,人力成本较低,产品供应能力强,且质量较好,因此出口多以贴牌生产的产品为主,目标客户主要集中于国际大型阀门企业。

发行人作为专业出口阀门、配件类产品的企业,主要以OEM或ODM等方式为国际品牌厂商供货,系国际化分工的结果,与万得凯、永和智控相同,符合行业惯例。

2、下游目标客户群体集中度较高当前的行业竞争在全球范围内呈现出集中度较高的状态,其中美国是公司产品的主要销售地,同时也是世界重要的阀门生产地和进口地,知名阀门生产企业包括Watts、Conbraco、Nibco等,这类企业多为品牌知名度高、拥有广泛销售渠道、能提供水暖整体解决方案的大型跨国企业;欧洲是重要的阀门进口地区,2020年进口额占全球进口总额的36.90%,凭借其悠久的工业历史及雄厚的工业基础,欧洲集中了一批历史悠久、实力雄厚的大型阀门生产商,如Aalberts、Viega、KSB等。

发行人第一大客户RWC系澳大利亚证券交易所上市公司,在国际民用阀门、管件领域具有较强的竞争力。RWC自2016年上市后,加快了在美国市场的布局,2017年收购了HoldRite公司,加速进入美国住宅和商业建筑市场,2021年收购了EZ-FLO公司,使得RWC在美洲的分销足迹更加广泛,成为阀门制造的领先企业,以及较大的黄铜及塑料管道连接的技术制造商。

综上,发行人的下游目标客户群体集中度较高是发行人的主要客户销售收入占比较高的原因之一。

3、与主要客户有稳定深度的合作公司已与RWC、Aalberts、Spirotech等国际大型水暖阀门企业建立了逾十年的良好业务合作关系,优质的客户资源为公司长期业绩增长创造重要基础。RWC成立于1949年,是一家从事水暖行业设计、制造和提供水流控制和检测产品及解决方案的跨国集团公司,总部位于澳大利亚。

RWC2021财年实现净销售额13.41亿澳元,较上年同期增长15.35%,其中澳大利亚、美国区域分别增长8.57%、14.19%。公司与RWC自2009年合作至今,与其澳大利亚、美国、英国等区域业务主体均有业务往来,目前是其快接球阀项目、温控减压阀项目的主要供应商。公司在RWC供应链体系中评分情况、在RWC同类产品供应商中的排名等详见本题回复之“六、说明发行人在RWC同类产品供应商中的排名、采购数量和金额占比及份额,技术水平及竞争优劣势,RWC对其他供应商的具体釆购情况(包括采购价格、数量、毛利率、型号等)和主要交易方式和条件,是否与发行人相同,未来是否存在竞争加剧导致发行人业绩波动的情形;”。

Aalberts系在荷兰阿姆斯特丹证券交易所上市的企业,股票代码为AALB.AS,主要从事水龙头和阀门销售业务,2021年销售额约29.79亿欧元。报告期内,发行人与Aalberts旗下Conbraco稳定合作已超过15年,与Aalberts旗下Pegler稳定合作达10年,相关销售金额稳步提升。

Spirotech系荷兰的水系统领域专业品牌,成立年限较长,公司与其合作时间近15年,向其提供水处理相关配件,业务稳定。相较2020年,2021年公司向Spirotech销售额有所上升,主要系外部影响逐渐削弱,其业务恢复情况良好,前期订单逐渐释放导致。

4、成熟的无铅铜加工技术及较强的研发能力使公司与品牌客户的粘性较高

公司已成功掌握成熟的无铅铜加工技术,掌握较为先进的无铅铜制产品生产工艺,实现批量化生产。目前无铅阀门产品已批量导入主要客户供应链,例如无铅螺纹阀门产品已进入Aalberts、Nibco供应链、无铅焊接阀门产品已进入Aalberts供应链、无铅快接阀门产品已进入RWC供应链。

公司具有较强的研发能力,建有省级高新技术企业研究开发中心,多项核心产品获得浙江省科学技术进步奖、浙江制造精品等省级荣誉。截至报告期末,公司已获得17项专利技术,其中发明专利5项。公司产品主要销往北美洲、欧洲及大洋洲市场,积累了RWC、Aalberts、Nibco等长期合作的优质客户。公司获得了美国NSF认证、美国UL认证、美国FM认证、欧洲CE认证等十余种在国际市场有重要影响力的产品资质认证,提高了产品的国际竞争力。经过近20年的发展,公司在研发、高端客户资源、技术工艺等方面形成了较高的市场地位,与品牌客户的粘性较高。

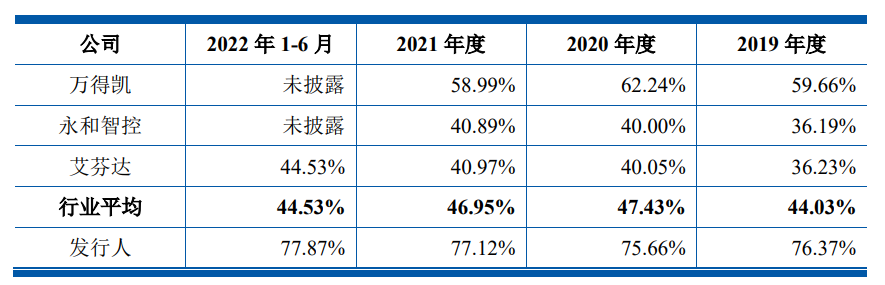

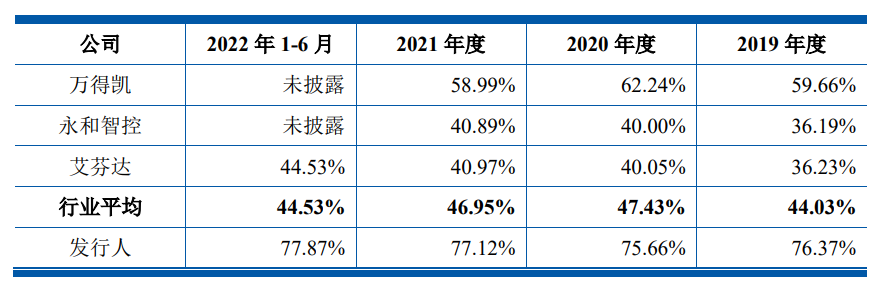

5、同行业可比公司客户集中情况报告期内,公司及同行业可比公司的前五大客户集中度如下:

报告期内公司客户集中度高于同行业可比上市公司,主要原因如下:

(1)主要客户稳定性较高,报告期内,公司前五大客户保持稳定,未发生大幅波动,随着合作深入集中度较高。

(2)公司产品以球阀为主,为水暖器材消耗品,下游需求较为稳定,且具有可持续性。可比公司中艾芬达主要产品包括卫浴毛巾架、暖通零配件及其他暖通产品,产品种类较多,且与公司存在较大差异,导致客户集中度低于发行人;永和智控除阀门管件外,存在医疗及其他收入,客户集中度低于发行人。

(3)发行人主要客户合作时间较长,合作年限均为10年以上,前五大客户合作年限平均为13.4年,同行业公司万得凯主要客户中Oatley、Mosack、Sioux

Chief合作时间未超过10年,其中Mosack合作开始时间为2019年,发行人RWC、Aalberts、Spirotech等客户销售比重各年均在10%以上,呈现主要客户销售比重整体较高的特征,不存在单一客户依赖的情况。不同客户报告期内产品需求结构稳定,公司在RWC、Pegler等主要客户的供应链体系中评价较高。

综上,公司的客户集中度高于同行业可比公司,主要与公司的业务模式、所处行业特点、技术及研发优势以及客户的自身发展趋势相关,符合公司的业务实际情况,具有合理性。

创业板上市委要求华平智控说明报告期内主要客户的毛利率情况,不同客户之间毛利率存在差异、同一客户在报告期不同年度毛利率发生变动的原因及合理性。

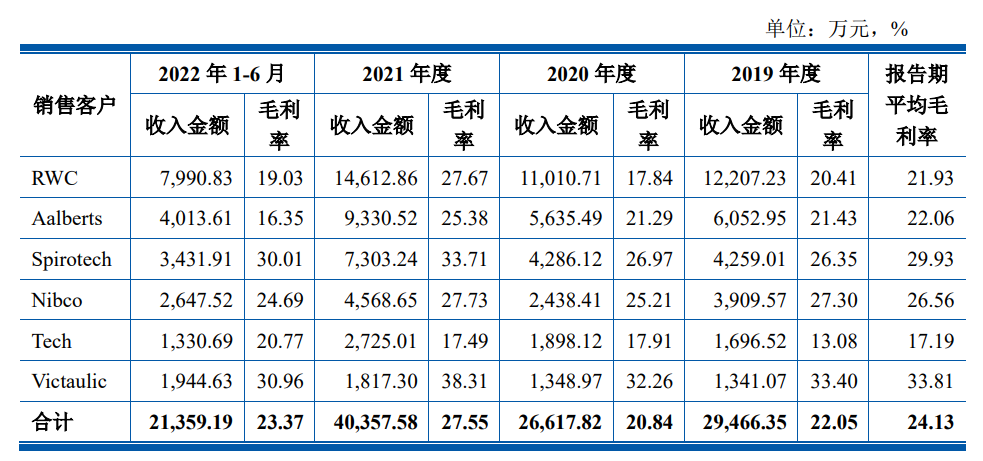

华平智控对此回复称,(一)不同客户之间的毛利率差异的原因报告期各期,公司前五大客户的销售收入和毛利率情况如下:

报告期内,公司主要客户之间的毛利率存在差异,主要原因是公司产品品类,规格型号众多,对于不同的客户销售的产品结构占比、规格型号、原材料材质、技术参数、工艺等的要求不同所致,同时也受到客户议价等因素的影响。客户RWC、Aalberts是公司报告期内最主要的客户,报告期平均毛利率分别为21.93%和22.06%,总体较为接近,两者均系全球性跨国集团公司,业务规模和分布均较为广泛,公司向其销售阀门及配件类产品,由于其采购规模大,议价能力强,毛利率略低于公司平均综合毛利率。

客户Spirotech报告期内平均毛利率为29.93%,公司主要向其销售的水系统过滤装置配件,包括壳体及磁吸杂质分离组件等装置,产品内部结构复杂,工艺难度相对较高,产品附加值较高;此外,客户Spirotech位于荷兰,产品定价不受贸易摩擦事项影响,毛利率相对较高。

客户Nibco报告期内平均毛利率为26.56%,公司主要向其销售各类型号、尺寸阀门类产品,其中以销售无铅球阀为主,其产品附加值平均高于普通配件类产品并且一般相同型号下无铅类产品附加值相对较高,如报告期内公司向客户Nibco合计销售金额及占比最高的Q104LF型号的各类尺寸无铅球阀的平均毛利率为29.41%,相较于同等型号非无铅球阀平均毛利率高出7.57个百分点,拉高了该客户毛利率。此外由于客户Nibco对产品调价管控、质量售后等因素要求较高,公司定价相对较高,导致公司与其交易的毛利率相对较高。

客户Tech报告期内平均毛利率为17.19%,公司主要向其销售热水器排水球阀、水龙头配件等产品,该等产品销售规模相对较小,水龙头配件与公司其他产品结构差异较大,生产规模效应较弱,且公司对其主打性价比,毛利率相对较低。客户Victaulic报告期内平均毛利率为33.81%,公司主要向其销售阀门及配件类产品,其中以销售平衡阀为主,平衡阀具有平衡调节压力阻力的特殊功能,结构及制造工艺相对复杂,产品定价及毛利率相对较高所致。

(二)同一客户在报告期不同年度毛利率发生变动的原因及合理性

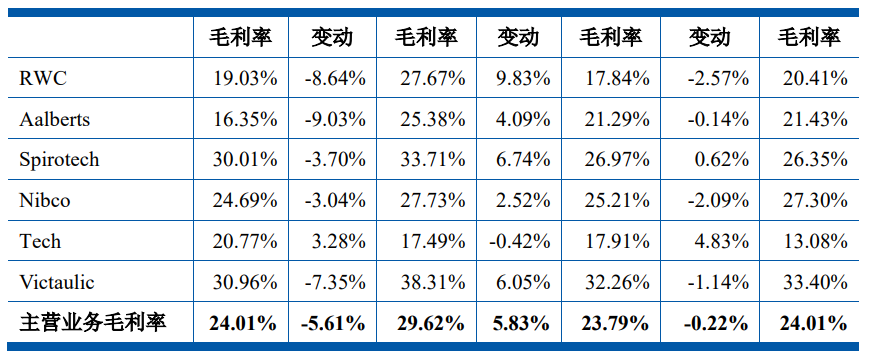

报告期内,公司前五大客户的毛利率及变动情况如下:

报告期内,对于同一客户受不同年度国际市场环境、不同主体采购量、采购产品结构及规格型号变化、铜材料市场价格波动、调价政策等因素影响,导致公司向同一客户在报告期不同年度毛利率存在一定波动,从而影响总体毛利率。

2020年度主营业务毛利率较2019年呈现略微下降的趋势,从客户来看,主要系受客户RWC和Nibco毛利率下降的影响。(1)2020年度,公司对RWC销售毛利率下降的主要原因系RWC澳大利亚公司产品在澳大利亚应用到新建房屋中的比例较高,而2020年上半年澳大利亚受外部影响,新房开工率下降,因此RWC澳大利亚公司减少对公司采购,2020年公司对RWC澳大利亚公司销售收入较2019年下降1,770.66万元,降幅为33.69%,而RWC澳大利亚公司的如温控阀阀体等产品种类毛利率相对较高,因此公司对其销售收入的下降拉低了RWC集团的整体毛利率。(2)2020年第二季度铜价止跌回升,而公司与客户Nibco在2020年度调价周期相对较长,销售报价回升滞后于铜材涨幅,此外叠加受贸易摩擦影响,产品毛利率有所下降。

2021年度主营业务毛利率较2020年度上涨5.83%,公司前五大客户毛利率除客户Tech外均有一定幅度的增长,主要原因系:(1)2021年市场铜价大幅上涨,公司报价与客户建立价格联动机制,铜价的涨幅能在报价端较快反应,而原材料及半成品等备货影响,公司产品成本滞后于市场铜价涨幅;此外,在铜价上涨幅度较大且涨速较快的背景下,在公司与客户如Nibco、Conbraco缩短了调价周期,与客户Pegler取消了部分产品的价格折扣,与客户Spirotech产品上调部分价格等进一步促使销售价格以及毛利率的提升。(2)向客户销售产品结构的影响,如RWC澳大利亚公司在2020年外部影响下逐渐恢复,客户采购需求逐步恢复并放量,2021年度公司对RWC澳大利亚公司销售收入较2020年增长2,462.07万元,涨幅为70.64%,而RWC澳大利亚公司的如温控阀阀体等产品种类毛利率相对较高,因此公司对其销售收入的上升拉高了RWC的整体毛利率。2021年Tech的毛利率小幅下降,主要原因系公司向其销售的水龙头配件,相对阀门及阀门配件等产品,需求量及通用性相对较弱,公司对其生产用原材料及半成品备货较少,导致水龙头配件产品的成本随着铜价持续上涨,毛利率有所下降。

2022年1-6月主营业务毛利率较2021年度下降5.61%,公司主要客户毛利率变化与主营业务毛利率走势一致,下降的主要原因系:(1)铜价经2021年度快速上涨后,2022年1-6月增速放缓处于高位波动,产品定价与铜材价格联动,增幅随之缩小,而公司由于采购备货在前,产品成本变动滞后于采购价格仍保持较快增长,其增长幅度大于销售价格的增长幅度,导致毛利率有所下降。(2)向客户销售结构的影响,如2022年1-6月客户RWC中毛利率相对较低的RWC美国公司的销售占比上升,客户Aalberts中毛利率相对较低的Pegler公司的销售占比上升等结构原因导致毛利率有所下降。2022年1-6月Tech的毛利率较2021年有所增长,主要原因系2022年上半年水龙头配件中毛利率相对较高的龙头本体等产品销售占比上升所致。

(来源:界面AI)

声明:本条内容由界面AI自动生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47