行业数据向好,工业母机持续复苏

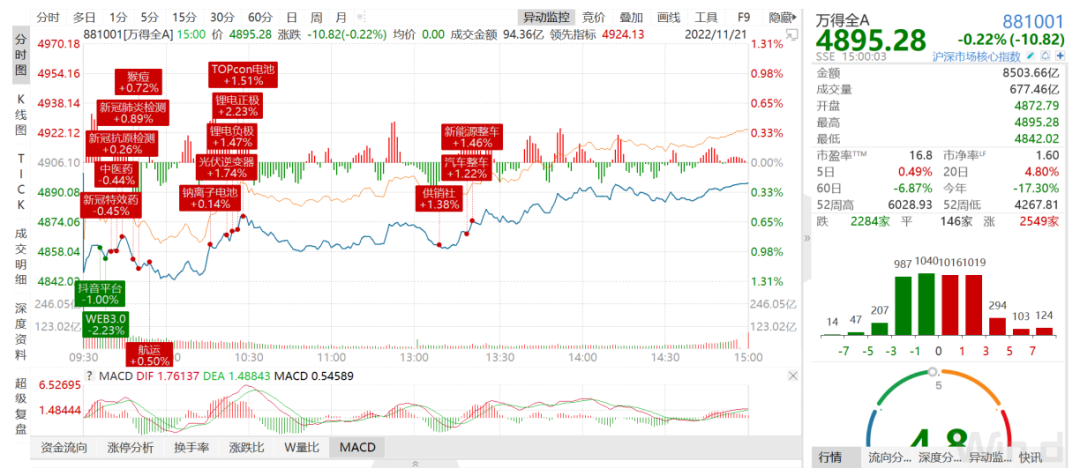

11月21日A股低开后弱势整理,午后震荡回升。检测、新能源、工业母机等发力,带动指数收窄跌幅。截至收盘,上证指数跌0.39%报3085.04点,创业板指跌0.1%。市场成交额8505.3亿元,北向资金实际净卖出20.46亿元,结束了过去6个交易日的连续净流入趋势。盘面上,近期的热门题材走势明显分化,新能源、工业母机走强,酒店餐饮、酿酒、旅游、传媒娱乐等板块大跌。

来源:Wind

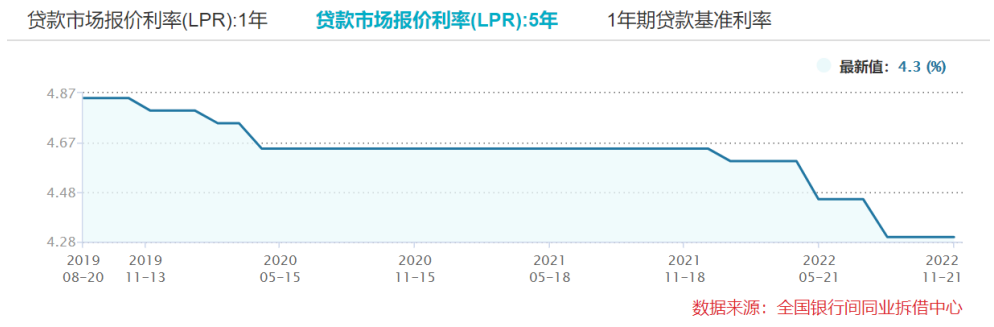

早上全国银行间同业拆借中心公布11月LPR报价,1年期品种报3.65%,5年期以上品种报4.30%,均与上次相同。LPR不变可能是一方面近期市场利率上行较快,银行边际资金成本上升;另一方面监管层推出金融支持房地产16条等,稳楼市政策力度持续加码,目前正处于政策效果观察期。

来源:Wind

近期各地公共卫生事件抬头,经济下行压力可能仍然比较大,降低融资成本是政策重要发力点。后续为支持楼市尽快企稳回暖,在近期银行启动新一轮存款利率下调带动下,年底12月的5年期LPR报价还是有下调的可能性。

另外周末官媒表态,除了二十条优化措施外,其他各项措施仍然按照第九版防控方案执行。优化调整防控措施,不是放松防控,更不是放开、“躺平”,这一点要有清醒认识、正确认识、科学认识。石家庄也宣布,自21日起五天内起在全市部分区域开展全员核酸检测。

受此影响抗疫概念股逆市活跃,检测、药板块联袂拉升,相较之下旅游餐饮板块出现大跌,市场可能担心防控压力的增大。但另一方面下午联防联控机制印发4份文件,对风险区划分、核酸检测要求等进一步明确,说明防控政策优化的大方向没有改变。

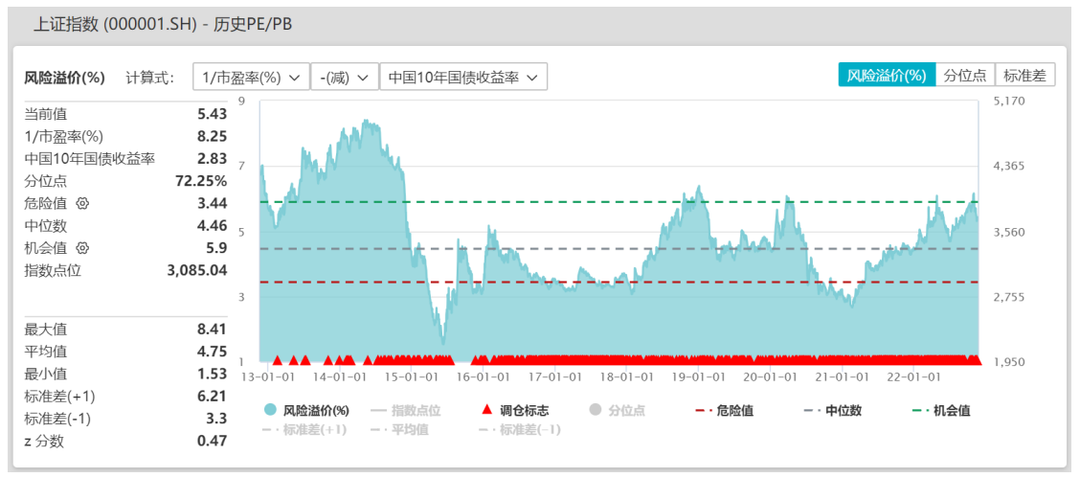

目前政策环境相对积极,但是短期防控的压力对经济基本面挑战增加,行情出现震荡和反复。从估值、股权风险溢价来看,当前市场仍处于高性价比的底部区域,中长期的布局机会依然较好。

来源:Wind

当前形势下,公共卫生防控相关的医药医疗板块还是值得重视。上周相关部门提出定点医院要根据当地的人口规模,配足配齐救治的床位,同时要求ICU床位要达到床位总数的10%。通过定点医院的建设和提高救治能力,来满足在九版方案当中所规定的普通型重症、危重症和有高风险因素的这些患者的救治。

根据各地政务服务网数据,推算国内目前救治定点医院达数千家。按照ICU达到床位数10%的要求,总建设ICU床位数或达数十万。众多品类医疗设备、器械有望放量,每床配置设备包括ICU病床、监护仪、血氧仪、血气分析仪、心电图机、呼吸机、输注泵、心肺复苏机等。

此外,针对变异毒株的药物、疫苗等在研品种催化明显,而核酸检测依然是相关诊断的金标准,常态化防控趋势下需求确定性强。感兴趣的小伙伴可以持续关注疫苗ETF(159643)、医疗ETF(159828)、创新药沪深港ETF(517110)和生物医药ETF(512290)。

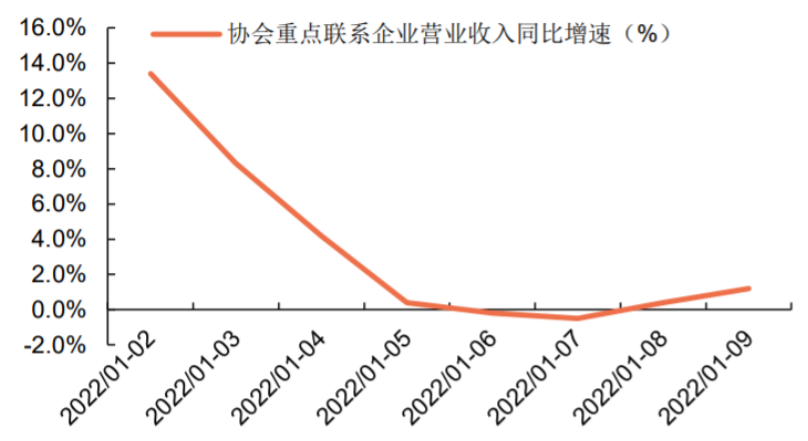

11月21日工业母机板块表现较好,工业母机ETF(159667)上涨1.40%。根据上周中国机床工具工业协会公布的数据,2022年1-9月协会重点联系企业营业收入同比增长1.2%,同比增速较1-8月扩大0.9个百分点。从月度数据看,7、8、9月重点联系企业当月营业收入同比增速分别为-2.5%、7%、8.3%,处于持续上升态势且增幅逐月扩大,体现行业整体恢复态势。

来源:申港证券

此外,10月我国金属切削机床产量当月同比增速为-8.5%,为自4月单月产量持续同比负增以来最小降幅,降幅较上月收窄3.5个百分点。从下游需求来看,截止10月,我国制造业固定资产投资完成额累计同比增速为9.7%,在去年高位基础上仍维持在正增区间,制造业固定资产投资的正增长有望持续带动对于工业母机的需求。

工业母机板块是产业链中“卡脖子”的行业,机床制造处于产业链中游。目前我国在高端数控机床领域距离世界领先水平仍有一段距离,由于其在产业链中处于承上启下的重要位置,推动工业母机制造技术进步、推进工业母机行业的国产替代势在必行。在这样的大背景下,工业母机行业发展前景广阔,发展路径明确,发展重要性和迫切性也极为突出。

从基本面上看,通用机械行业需求拐点临近,今年底或明年初有望开启新一轮需求上升周期。工业母机作为技术、资金密集型产业,投入高且回报周期较长,资金及政策扶持的必要性较强。一方面有望推动主机厂加强研发投入,在技术升级、功能部件自制等方面持续加码;另一方面扶持也覆盖了机床产业链上游企业,有望加速核心部件供应链成熟,从而加速国产替代推进。2021年中国金属加工机床进口额74.6亿美元,高端数控机床国产化率低于10%,国产替代空间巨大。

具体来说,工业母机板块的投资逻辑主要有以下几个方向:1)国产替代。在一些进口依赖度比较高的中高端领域中,国产替代具备较大的空间。2)高端转型。随着我国制造业从低端向高端转型,其对制造业的稳定度要求会越来越高,对于机床高端化的需求也会越来越强。我国工业母机数控化率较欧美、日、韩等工业发达国家还有较大差距,制造业升级促进工业母机数控化率提升,将加快存量机床迭代。3)更新换代。上一轮机床更新换代的顶点在2011年,而机床这种设备的生命周期一般在8-10年左右。从理论上来说,国内的机床将会迎来大量自然更新换代的窗口。对于寿命未到的机床,由于技术和需求的演变,可能也有替换需求。多重因素共振下,国产工业母机有望迎来新一轮上行周期。由于板块热度较高,逢低布局可能有更好的效果。感兴趣的朋友可以关注工业母机ETF(159667)。

11月以来,大部分宽基指数均有一定程度的反弹。但对于具体的板块而言,其间的分化是比较明显的。前期较为强势的煤炭板块11月以来表现不佳,煤炭ETF(515220)仅上涨0.35%,在全行业中排名靠后。据相关数据显示,11月上旬全国煤炭价格全面下跌。无烟煤、动力煤、焦煤价格均有不同程度下跌,其中焦煤价格跌幅最为明显,达到8.8%。

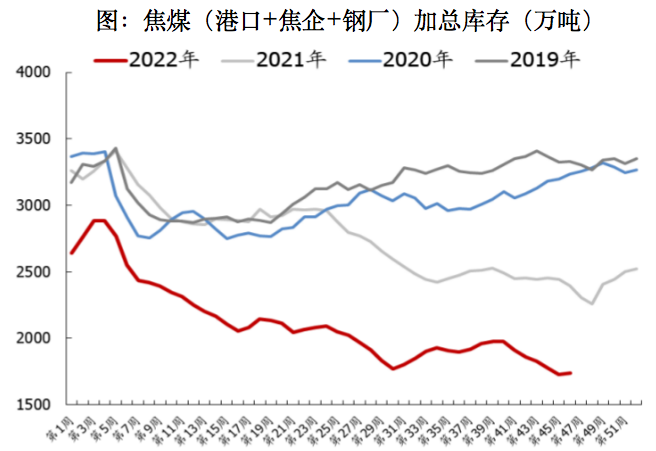

短期来看,海外能源危机、加上供暖消费旺季来临,当前煤炭基本面风险较小,市场短期的调整或将给煤炭板块带来更好的配置机会。“拉尼娜”事件持续或导致今年冬季温度偏低,可以预期今年四季度或将是煤炭消费的最旺季。另一方面,从焦煤加总库存来看,当前库存处于2019年以来的低位。焦钢企业冬储在即,焦煤的需求开始逐步回升。由于炼焦煤矿井资源及安全条件均逊于动力煤矿井,在环保、安监常态化的背景下,国内焦煤矿的有效供给或逐步收缩。焦煤属稀缺资源,且新增产能有限,我国主焦煤供应紧张的局面或进一步加剧。

国内目前对传统能源的需求是比较高涨的,但由于受制于自身的碳中和政策,没有足够的资本开支投入到对于以煤炭为代表的传统能源中,煤炭也就没有充足的供给上升的空间。因此,煤炭供应不足的情况可能将会持续比较长的一段时间,即使2023年或更久以后,煤炭的供给可能都不会有太多的提升。此外再叠加目前全球能源缺乏的背景,基于以上这几点,市场形成了对煤价或长期保持在高位的预期。可以关注煤炭ETF(515220)。

数据来源:Wind,国盛证券研究所

(来源:界面AI)

声明:本条内容由界面AI自动生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47