黄金突然狂飙近40美元逼近2040!背后或与小摩CEO一封信件有关?

24K99讯 周二(4月4日),随着投资者消化银行业危机尚未结束的最新消息,美元走软,黄金市场大涨。

摩根大通首席执行官杰米·戴蒙(Jamie Dimon)在致股东的信中表示,银行业仍处于动荡之中,危机造成的损害将持续很长一段时间。

戴蒙在一份长达43页的年度报告中写道:“当前的危机还没有结束,即使它已经过去,其影响仍将持续多年。”

“但重要的是,最近的事件与2008年全球金融危机期间的情况完全不同,”他补充说。

他说,在硅谷银行(Silicon Valley Bank)破产和瑞银(UBS)上月救助瑞士信贷(Credit Suisse)之后,经济衰退的可能性正在加大。

“虽然这次危机与2008年完全不同,但目前还不清楚这场危机何时会结束。这在市场上引起了极大的不安,随着银行和其他贷款机构变得更加保守,显然会导致一些金融状况收紧。”

他指出,美国银行体系的风险“隐藏在众目睽睽之下”,比如硅谷银行未投保的存款和利率风险。此外,压力测试是根据美联储的设想设计的,从未考察过更高水平的利率。戴蒙说:“对许多投资者来说,这不是最好的时刻。

与此同时,摩根大通首席执行官强调,目前的银行业危机与2008年的全球金融危机完全不同。

“2008年,导火索是人们日益认识到,1万亿美元的消费者抵押贷款即将变成坏账,而这些贷款由世界各地的各种实体持有。当时,金融体系中几乎到处都是巨大的杠杆,”戴蒙说。“当前这场银行业危机涉及的金融参与者和需要解决的问题要少得多。”

戴蒙在目前的银行业危机中扮演了关键角色,他协助从11家主要银行那里为第一共和银行(First Republic Bank)筹集了300亿美元的生命线。

戴蒙还呼吁立法者不要反应过度,制定“深思熟虑”的新规定。

他说:“我们要避免下意识的、打地鼠式的或出于政治动机的反应,这是极其重要的,因为这些反应往往会导致与人们的意图相反的结果。”“现在是时候深入思考和协调复杂的法规,以实现我们想要的目标,消除代价高昂的低效和相互矛盾的政策。”

在谈到摩根大通时,戴蒙表示,该银行已经准备好长期应对潜在的高利率和高通胀。

美债收益率在周二全线回落。此前美国2月份职位空缺规模已降至2021年5月以来最低,显示就业市场明显降温。这意味着美联储可能会因此提前结束加息周期,并更早开启新宽松周期。如此市场押注对债市构成直接利多,对利率政策最敏感的2年期美债收益率应声回落14个基点,这同样使得美债与同期德国国债的收益率差缩至自2021年以来最窄水平。因为相比起美联储,市场普遍仍认为欧洲央行会在高通胀压力下将紧缩进程延续得更久,当前仍无法排除其在5月政策会议上加息50基点的可能性。

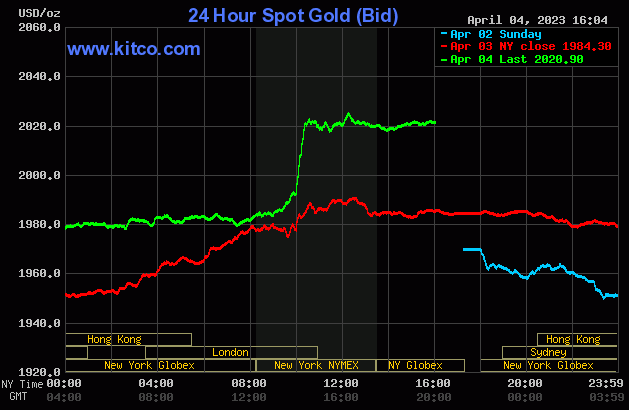

随着市场消化周二的新闻头条,美元指数暴跌,金价上涨近40美元,升至2000美元上方。Comex 6月黄金期货收报2038.30美元,当日上涨1.9%,美元指数报101.52美元,下跌0.56%。

Kitco高级分析师Jim Wyckoff周二表示,金价之所以上涨是因为“多头进场买入,且图表仍然看涨,美元指数走弱”。

(图源:Kitco)

Wyckoff指出,从技术层面来看,4月份黄金期货价格今天创下12个月新高。多头拥有强劲的近期整体技术优势。从日线图上看,价格呈上升趋势。多头的下一个上行目标是收在2022年3月创下的历史高位2078.80美元这一坚实阻力位上方。空头的下一个短期下行目标推动期货价格跌破1945.00美元这一坚实技术支撑位。

上行方向,第一个阻力位见于2035.00美元,然后是2070.00美元。下行方向,第一个支撑位是2000美元,然后是今天的低点1979.00美元。

FXTM高级研究分析师Lukman Otunuga指出,黄金一直在等待新的火花,周五的美国非农就业数据备受关注。

他表示:“令人失望的非农就业报告可能助长围绕美联储转向的猜测,最终支持黄金多头。”“价格可能会波动,直到每周收盘价高于或低于确定的支撑位或阻力位。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26