中国不是90年代的日本!荷兰国际集团:未通缩、房地产无泡沫 坚持GDP增长5%没错

FX168财经报社(香港)讯 荷兰国际集团(ING)周四(8月3日)发表长文,驳斥中国进入日本90年代经济泡沫化的质疑声浪。该机构认为,中国坚持今年国内生产总值(GDP)将增长5%没有错,并明确指出中国并没有处于通货紧缩的边缘,且房地产缺乏泡沫典型特征。

ING表示:“有媒体文章质疑中国是否正在进入类似于日本90年代泡沫破灭后所经历的停滞阶段,但中国并没有处于通货紧缩的边缘,1990年的日本的情况和今天的中国有很大不同。事实上,有充分的理由支持未来几年中国经济增长速度放慢、债务负担更少、在各种意义上更可持续,而不是提供人为的刺激。在此之后,将出现不可避免的问题,当刺激耗尽时我们该怎么办?”

“日本的答案是再做一次,只是规模更大,然后一次又一次。这就是为什么当今日本政府债务与GDP之比约为263%。尽管新闻每周都充斥着有关刺激计划的讨论,但中国坚持目前的道路并没有什么错,”该机构为中国采取的措施护航。

回顾日本泡沫,市场普遍认为,这是在广场协议之后日本央行实施一段时期过度宽松的货币政策之后,日元上涨,促使日本央行将利率保持在远低于原本水平的水平。这反过来又助长了房地产的急剧繁荣,然后最终崩溃。

那场繁荣创造了大量的账面财富,企业似乎在赚取巨额利润,而这些利润往往只是基于未实现的房地产收益或股票市场投资,而它们的营业利润实际上却在减少。银行陷入了这种困境,为项目融资,其成功的主要标准往往只是潜在的土地价格或交叉持股风险。

ING如此解读:“最终,当日本央行开始对其认为的威胁性通胀做出反应时,它戳破了显然已经形成的巨大金融泡沫,该泡沫不仅涵盖房地产市场,还包括金融资产和银行体系。”

股市崩盘并保持在低位,在所谓的“护航体系”下,企业破产,资不抵债的银行与规模更大、偿付能力更强的银行合并,这意味着即使是以前健康的机构也陷入了困境。疼痛减轻了,但分布范围更广。严厉打击不良贷款和消灭僵尸企业需要很长时间,这也延长了经济停滞并推迟了最终的复苏。

经济当然萎缩了,并且多年来一直停滞不前。消费者价格通胀转负,甚至名义工资也下降。经济花了几十年才摆脱泡沫造成的泥潭,尽管现在似乎正在这样做。

回想起来,泡沫及其随后崩溃的原因并不像我刚才提供的方便的解释那么明显。相对于通胀而言,政策利率并不是那么低,广场协议之后日元的升值也应该带来了相当程度的金融紧缩。广义货币增长也没有那么明显失控,至少与前几十年相比是这样。ING对此称:“很难说我们现在肯定会避免再次做类似的事情,即使事后看来也是如此。”

也就是说,随后发生的市场大震荡是无可争议的。日本经历了教科书般的真正通货紧缩,而这个术语经常被滥用,ING解释说:“经历了总体物价水平广泛而深度的下降,我们所说的总体物价水平不仅指消费者价格,还指实际资产、金融资产和名义工资。”

中国是否有类似于日本泡沫的迹象?

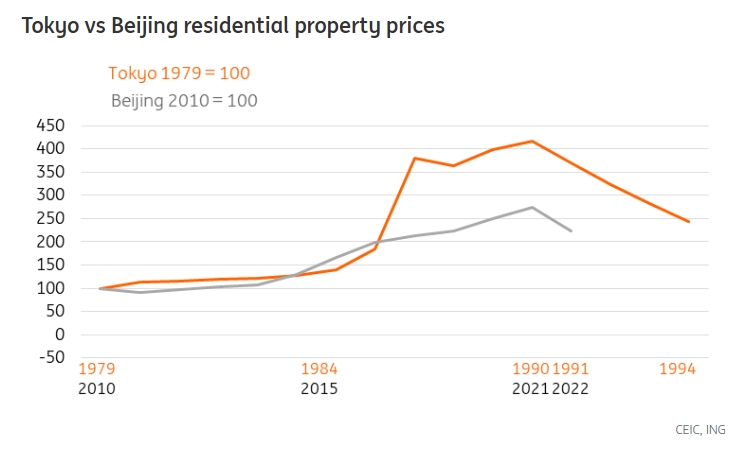

ING认为,首先要寻找泡沫的证据,因为如果要说泡沫即将破裂,那么泡沫首先就必须存在。1984年,东京商业地产的土地价格以每年7.2%的速度增长,次年加速至12.5%,再年加速至48.2%。到1987年,商业地产土地价格同比上涨61.1%。曾有人认为,东京皇居周围1.5平方公里的土地比加州所有土地都值钱。无论这个计算是否成立,它都表明事情已经变得多么极端。

“是的,日本有泡沫。如果我们使用类似的北京住宅和商业地产地价数据,那么肯定存在价格急剧上涨的时期。最近一次出现这种情况是在2014至2017年期间,当时住宅房地产价格以每年约20%的速度加速增长。但此后增速有所放缓,目前呈小幅下降趋势,”ING继续补充。

(来源:ING)

当把东京和北京的住宅物业价格相比时,能发现中国缺少的是泡沫典型特征的那种指数增长。中国过去曾出现过偶尔且短暂的房地产价格过度增长,仅此而已。接下来的时期可能是房地产价格增长大幅放缓甚至略有下降的时期。从总体来看,这既不是特别令人担忧,也不是那么不可取。

再将焦点转向股票市场,如果将上海综合指数近期的价格走势叠加到泡沫爆发时期的东京证券交易所,会发现中国股市在一段时间内表现极其平均。过度的激增需要很长一段时间的惨淡表现来弥补,这是毫无意义的。这并不是说中国股市有特别光明的未来,但它比日本式的崩盘要好得多。

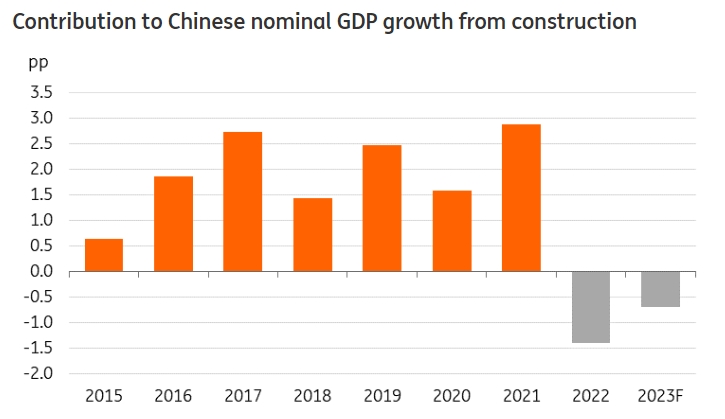

ING也认为,未来几年中国的经济增长不会超过5%。“我们很难向人们解释为什么这实际上是一个完全合理的增长率,不需要恐慌的反应。前些年,中国GDP增长的主要动力来自于房地产开发。建筑业不仅直接大幅提振经济活动和劳动力需求,而且还需要大量工业投入,包括水泥、钢铁、铜、铝、聚氯乙烯等,这也大大提振了能源需求等。而新的房产销售也需要家具,这反过来又推高了这方面的零售支出。”

但建筑业为经济带来的增长已经达到了完全不可持续的水平,在某些年份,按名义价值计算,建筑业对GDP总增长的贡献率高达近三个百分点,通常约为总量的1/3。

(来源:ING)

ING对此给出的结语是:中国经济灾难是可以避免的!

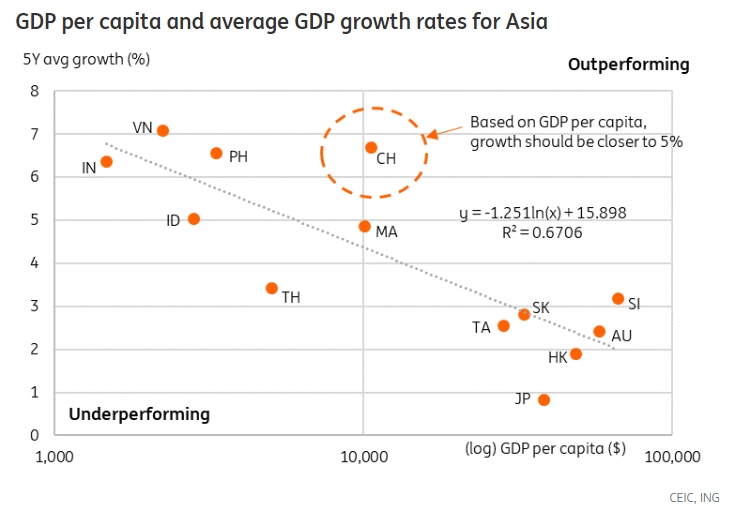

为了强调这种现象的反常性,如果看看新冠疫情前亚洲GDP相对于人均GDP增长率,会发现中国是一个巨大的异常值,其增长速度比市场对其发展状况的经济体的预期要快几个百分点。这种偏差很大程度上可以归因于过度建筑活动带来的增长,本质上是用债务“买来”的建筑驱动型GDP,最终是不可持续的。

(来源:ING)

ING提到,如果将该行业维持在疫情前的增长率,可能会导致灾难,也许是一场日本式的灾难。但中国所做的就是在这种情况发生之前,将其消灭在萌芽状态,尽管这当然意味着恢复到更慢的增长率,这更符合中国现阶段的经济发展。

房地产开发行业目前仍处于生命维持状态,只允许获得足够的信贷来完成大量未完工的房产,这些房产已提前出售给紧张的家庭部门,这是可以理解的。在这一过程完成之前,他们不太可能进行大量新投资。而且目前还不清楚,在这次经历之后,中国家庭对房地产作为投资资产的热爱是否会迅速或完全恢复。

ING总结称:“因此,如果我们不能再依靠建筑业来推动经济前进,那么平均增长率可能会比新冠疫情前中国的平均增长率接近5%。我们认为,这肯定优于几年内由债务推动、房地产主导的更快增长,然后是日本式的崩溃。因为虽然中国目前情况与1990年的日本相去甚远,但这并不是说如果像以前那样发展下去,就不会出现这样的未来。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47