美国前财政部长警告:市场泡沫或因美联储政策误判引爆

FX168财经报社(北美)讯 美国前财政部长Lawrence Summers表示,美联储收紧货币政策的力度并没有投资者想象的那么大,这使得市场更有可能进入泡沫区域。

(Lawrence Summers,来源:路透社)

Summers周六(3月9日)在接受彭博社采访时指出,美国经济强劲,招聘增长保持弹性。这让Jamie Dimon和Ray Dalio等华尔街巨头感到惊讶,他们此前在美联储开始应对通胀之际曾呼吁经济衰退。

但Summers表示,强劲的经济实际上可能会给股市带来坏消息,因为这表明美联储的货币政策并不像市场想象的那么紧缩。

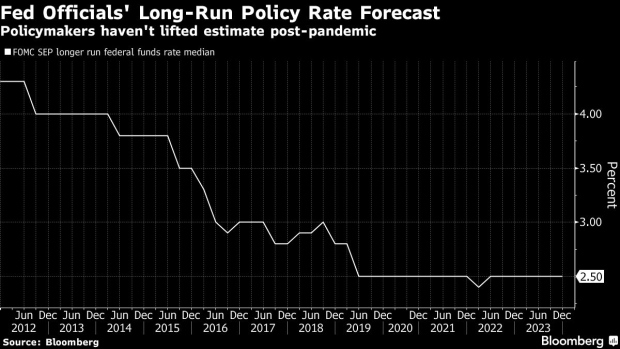

Summers估计,央行行长已将利率提高525个基点以对抗通胀,但中性利率(即既不损害也不阻碍经济增长的假设利率水平)已几乎翻倍,从2.5%左右升至4%。

Summers表示美联储对中性利率设定的预期很好,政策制定者今年最终不会降低基准利率的可能性越来越大。

(美联储官员长期政策利率预期,来源:彭博)

"我不确定美联储是否完全意识到了这一点,"萨默斯在彭博电视台的《华尔街周刊》节目中表示。“中性利率远高于美联储谈论的2.5%。”

理论上,中性利率是美联储设定的基准利率,既不会刺激经济,也不会拖累经济。如果政策制定者错误地判断了什么是中立,他们可能会错误地认为自己施加了多少限制。美联储官员估计,长期基准利率为2.5%。这比当前政策目标区间的上限低3个百分点。

Summers说:“当美联储将5%的利率与它所看到的2.5%的中性利率进行比较时,人们说货币政策实质上是限制性的,这是错误的。中性利率远高于这一水平。”

美联储政策制定者将在本月晚些时候的会议上更新他们对长期基准利率的估计。他们的预测中值在大约10年里从未达到过4%或更高。

Summers在谈到更高的利率时表示:“我认为这种情况在接下来的一段时间内都会持续存在。” 他警告说:“美联储最终可能不会决定将降息幅度达到市场现在预期的程度。”

Summers表示:“美联储需要非常谨慎地判断,从过去几年的体制来看,什么将是一个划时代的转变。”他还警告说,金融市场对2024年降息的预期可能过高。他在谈到美联储今年的宽松政策时表示:“如果人们认为这是必然的,那就大错特错了。”

Summers指出,他上个月曾表示,美联储今年不降息的可能性约为15%。周五,他说,“如果有的话,那15%可能会略微上升。”

交易商排行

更多- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61