据市场观察,一项新的研究认为,选股者有了新工具来帮助他们识别表现最佳的股票。

这项名为“顺周期股票回报更高”的研究,由耶鲁大学的威廉·戈茨曼以及阿尔伯塔大学的渡边明子(Akiko Watanabe)和渡边正弘(Masahiro Watanabe)共同完成。

研究人员所说的“顺周期股票”,是指在经济衰退期间跌幅最大的股票。这些股票必须提供更高的长期回报,以补偿投资者在经济衰退期间蒙受的损失风险。

请注意,这意味着顺周期股票不仅在繁荣时期的表现高于平均水平,而且从长期来看,平均而言也高于平均水平:即使考虑到在经济衰退期间遭受的巨大损失,从长期来看,表现也高于平均水平。

支持顺周期股票的理论并不新鲜。早在20世纪70年代初,麻省理工学院的罗伯特·默顿就提出了这一理论,他于1997年获得了诺贝尔经济学奖。

斯坦福大学的约翰·科克伦对默顿的理论总结如下: “我们应该预期,在经济繁荣时期表现良好而在经济衰退时期表现不佳的顺周期股票,其平均回报率必须高于在经济衰退时期表现良好的逆周期股票。”

虽然顺周期股票的理论可能并不新鲜,但由于在衡量时涉及许多方法论问题,实证支持来得较慢。这项新研究的主要贡献在于克服了这些问题。

研究人员果然发现,顺周期股票的表现优于逆周期股票,且“经济意义大”,“统计学上显著”。

更妙的是,研究人员发现,顺周期性并非只是规模、价值和动量等其他众所周知因素的替代指标。顺周期性股票是一组独特的绩优股,传统方法无法捕捉到它们。

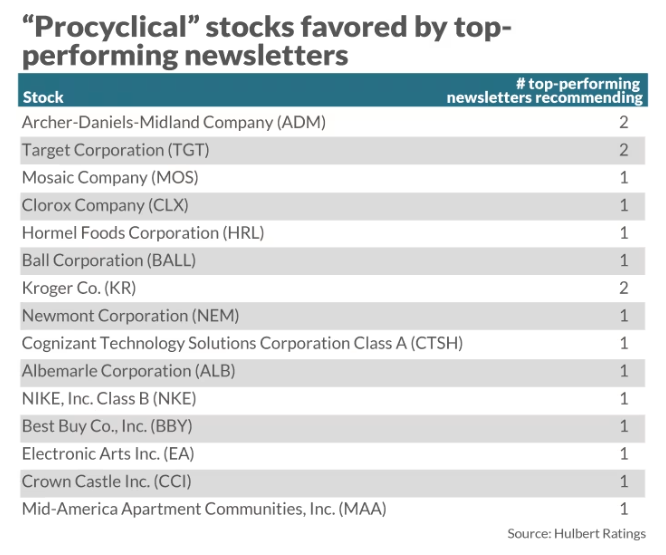

在下表中应用了研究人员的方法,对标准普尔500指数中的股票和25年的GDP数据进行了分析,列出了那些最具有周期性的股票,以及目前业绩最佳投资简报推荐购买的股票。这些股票按照周期性的高低顺序排列。

图表中的公司简介。

当然,以下是图表中提到的公司及其业务简介:

1. Archer-Daniels-Midland Company (ADM) – 阿彻丹尼尔斯米德兰公司:全球领先的农业企业,专注于粮食加工和食品配料的生产和销售。

2. Target Corporation (TGT) – 塔吉特公司:美国第二大零售商,提供多样化的商品,包括服装、电子产品、家具和食品。 3. Mosaic Company (MOS):全球最大的综合磷肥和钾肥生产商之一,致力于农业生产和化肥的制造。 4. Clorox Company (CLX) – 高乐氏公司:以生产家庭清洁和消毒产品而闻名,其品牌包括高乐氏漂白剂和绿植清洁产品。 5. Hormel Foods Corporation (HRL) – 荷美尔食品公司:主要生产和销售各种食品,包括火腿、香肠、罐头食品和即食食品。 6. Ball Corporation (BALL):全球领先的金属包装制造商,主要生产用于食品和饮料的铝罐及其他包装产品。 7. Kroger Co. (KR) – 克罗格公司:美国最大的超市连锁之一,提供食品、药品、杂货和其他日常用品。 8. Newmont Corporation (NEM):全球最大的金矿公司之一,从事金矿的勘探、开采和加工业务。 9. Cognizant Technology Solutions Corporation Class A (CTSH) – 高知特技术解决方案公司:全球领先的信息技术服务公司,提供咨询、系统集成和外包服务。 10. Albemarle Corporation (ALB) – 艾伯马尔公司:全球领先的特种化学品公司,主要生产锂化学品和溴化学品。 11. NIKE, Inc. Class B (NKE) – 耐克公司:全球最大的运动鞋、服装和运动装备制造商,以其创新设计和高品质闻名。 12. Best Buy Co., Inc. (BBY) – 百思买公司:美国最大的消费电子产品零售商,销售各种电子设备和家电。 13. Electronic Arts Inc. (EA) – 电子艺界公司:全球知名的电子游戏公司,开发和发行包括《FIFA》、《战地》和《模拟人生》等热门游戏。 14. Crown Castle Inc. (CCI):美国最大的无线基础设施公司之一,主要提供通信塔和小型蜂窝网络服务。 15. Mid-America Apartment Communities, Inc. (MAA):美国领先的多家庭房地产投资信托公司,拥有并管理大量公寓社区。