【最新】美联储每周资产负债表变动情况20240801

2024年8月1日,美联储照例公布了当周的资产负债表。

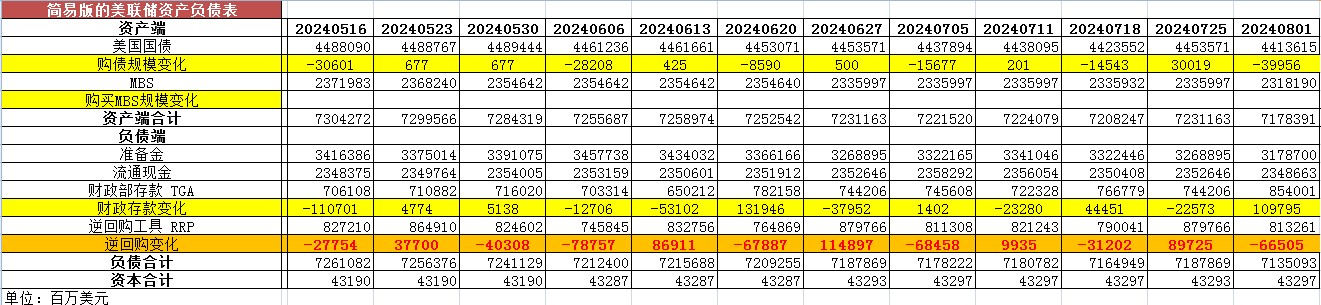

以下仅列出主要项目:

从资产端规模来看,本周减少527.72亿美元;资产负债表总规模7.1783万亿美元,较上周回落。其中,国债资产4.4136万亿美元,MBS 2.3182万亿美元。

从负债端来看,逆回购减少665.05亿美元,逆回购账户规模8132.61亿美元。

财政存款增加1097.95亿美元,财政存款账户余额8540.01亿美元。

这两项合计增加432.90亿美元。也就是回收流动性432.90亿美元。

综合以上,本周流动性方面回收约960.62亿美元。

本周准备金余额达3.1787万亿美元,较上周回落。

2022年6月2日,美联储的资产端规模是8.915万亿美元。

2024年8月1日,资产端规模7.1783万亿美元,较2022年6月初减少17367亿美元。

从资产端变化来看,持续减少的主要是国债资产,2022年6月1日国债资产为5.77万亿美元,MBS2.7万亿美元。

2024年8月1日,国债资产4.4136万亿,MBS2.3182万亿。相比较2022年6月初,国债资产减少约13564亿美元,MBS的规模相较6月初下降约3818亿美元。

周三(7月31日),美联储再次维持利率不变。随着市场消化美联储的声明,一些华尔街评论员和策略师对FOMC声明(甚至鲍威尔的新闻发布会)做出了初步反应。

Bloomberg Intel首席利率策略师Ira Jersey表示,"总体而言,美联储的政策声明符合我们的预期,即它是平衡的。新短语'双重使命两方面的风险'并未暗示9月降息即将到来。短期曲线的抛售符合预期的反应。鲍威尔的新闻发布会可能比声明中的逐步变化更具启发性。"

Bloomberg Economics首席经济学家Anna Wong表示,"政策声明中几乎没有修改,但它们向投资者传递了一个重要信息:官员们显然不准备在7月降息,也不希望向投资者保证9月将会有25个基点的降息--更不用说市场最近预测的50个基点降息了。""在鹰派的行动中,新的声明保留了'委员会预计在对通胀路径有更大的信心之前,不会适宜降息'的措辞。不过,通过承认最近失业率上升,并增加他们现在同样关注双重使命中的充分就业目标,FOMC确实让9月降息的希望继续存在。""我们认为他们仅仅发出降息的微弱暗示的主要原因是,在9月FOMC会议之前还有大量数据要发布--还有两次通胀和就业报告--届时数据可能会有很大变化。最适合明确信号9月降息的时间点将是鲍威尔在8月下旬杰克逊霍尔的讲话,那时他将掌握另一份就业和通胀数据。"

周四(8月1日),新数据引发人们对美国经济可能衰退的担忧。上周初请失业金人数增至 24.9 万人,高于道琼斯预测的 23.5 万人,创 2023 年 8 月以来最高水平。ISM 制造业指数为 46.8%,逊于预期,是经济萎缩的信号。10年期美国国债收益率自2月份以来首次跌破4%。

美联储已经明确表示,需要更多通胀数据疲软的证据才能降息,但道明证券的奥斯卡·穆诺兹(Oscar Munoz)和根纳迪·戈德堡(Gennadiy Goldberg)表示,劳动力市场放缓可能导致美联储更积极地降息,除了 9 月和 12 月之外,11 月还将降息。

请密切关注本公众号每周对美联储资产负债表的变化跟踪。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47