重磅信号!知名资管巨头押注“美联储降息400个基点” 大量增持美债押注硬着陆

FX168财经报社(香港)讯 木星资产管理公司(Jupiter Asset Management)基金已将美国国债持有量增至创纪录水平,并预测美国经济将走向硬着陆。该公司伦敦基金经理哈里·理查兹(Harry Richards)表示,美国经济衰退的前景意味着美联储最终可能会在即将到来的宽松周期中将基准利率下调多达400个基点。

理查兹在新加坡接受采访时表示:“不幸的是,我们相信最终的目的地是硬着陆。如果平均降息周期为350至375个基点,那么本周期降息400个基点并非不可能。”

(来源:Bloomberg)

他帮助监督木星资管管理公司的多项策略,包括投资于全球固定利率证券的动态债券策略。他表示,该公司增持了2年期和5年期国债期货,以及20年期和30年期现货国债,这将该策略对美国主权债务的敞口增加至历史新高。

(来源:Bloomberg)

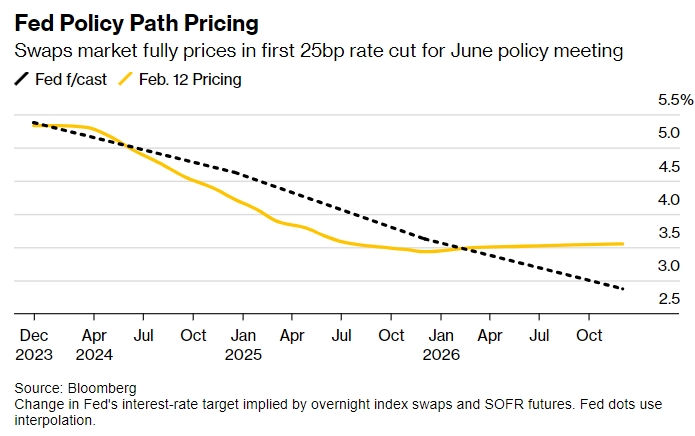

该公司对美联储降息幅度高达400个基点的预期,比整个市场更为激进。根据彭博社汇编的数据,掉期交易员目前预计未来两年的宽松幅度仅为约175个基点。根据最新点阵图的预测中值,美联储官员预计今年将累计降息75个基点。

木星的观点与花旗集团2月早些时候发出的呼吁形成鲜明对比,后者表示,债券交易员需要考虑未来美联储加息的风险。

花旗集团的经济学家预计美联储将在6月份首次降息,并认为未来几年有可能重现20世纪90年代末发生的情况。1998年,美联储连续三度降息,以缓解俄罗斯债务违约和对冲基金长期资本管理公司濒临倒闭引发的金融危机。

(来源:Bloomberg)

美联储随后于1999年6月开始加息周期以遏制通胀压力,花旗认为,这更符合美联储即将到来的宽松周期的轨迹。该行策略师表示,现在缺少的是交易员对冲非常短暂的宽松周期,以及此后不久加息的风险。

花旗集团全球市场策略师Jason Williams在报告中写道:“市场应该消化未来加息的一些风险,这一周期可能更类似于1998年的宽松周期,该周期是短暂的,并导致更多的加息。如果通胀没有回到稳定的2%,未来美联储加息的上行尾部应该会从这个非常低迷的水平增加。”

威廉姆斯表示,如果通胀被证明是粘性的,那么关于美联储所谓的中性利率的争论可能会重新浮出水面,并引发美国国债收益率曲线变得陡峭。

理查兹表示,即使出现软着陆结果,降息次数也会相对较长。他对此解释说:“在整个周期中,如果我们确实认为存在硬着陆或软着陆的风险,那么在这两种情况下都会出现200至400个基点的降息。”

他续称,美国经济仍在消化美联储数十年来最激进的加息周期,其影响还有继续发挥作用的空间。他表示,经济低迷可能是由美国就业市场“破裂”和失控的失业率造成的,而这将刺激美联储大幅宽松。

他表示,对政策敏感的2年期国债将是经济放缓的主要受益者之一,而长期票据的收益率也将在经济放缓时下降。周五,2年期国债收益率为4.61%,低于2023年10月份的5.26%。

根据木星资产管理公司提供的情况说明书,其旗下Jupiter Dynamic Bond策略在2023年涨幅达到9.1%,但在过去三年中仍下跌6.3%。相比之下,全球投资级债券的彭博全球综合总回报指数在2023年上涨了5.7%。

除了美国国债外,理查兹还看好韩国和澳大利亚出售的政府债券,因为他预计降息即将到来。他表示,由于日本与包括美国在内的其他国家的利率存在巨大差异,该基金正在避免投资日本政府债务。

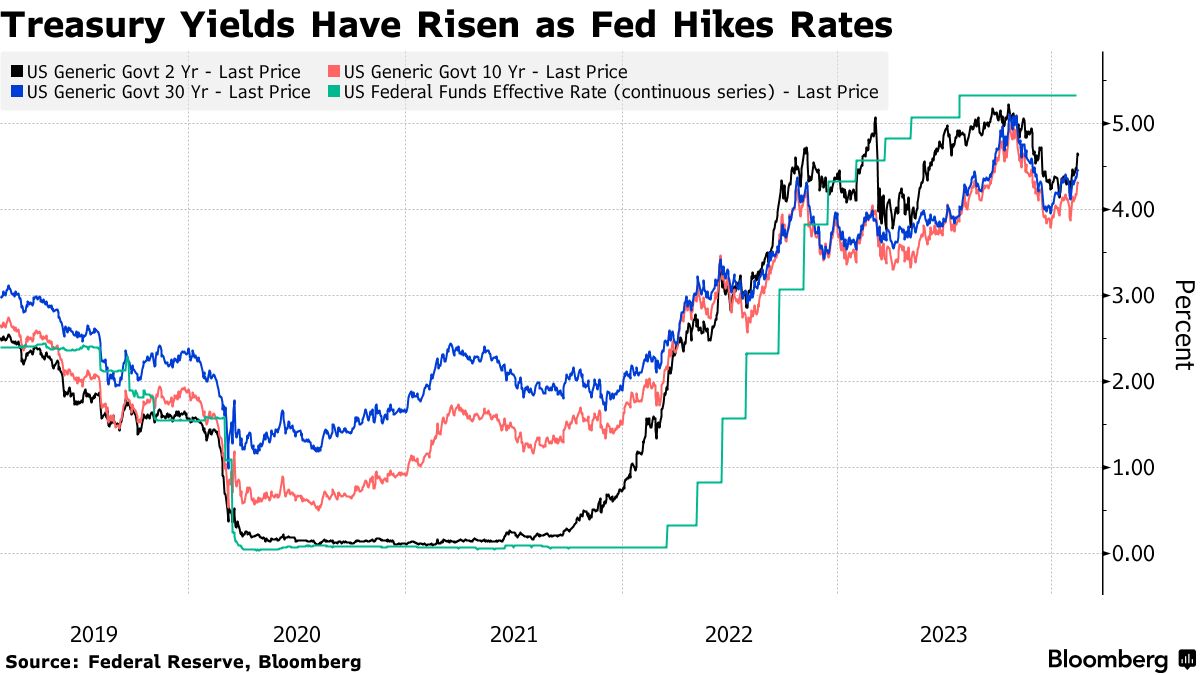

2022年3月至2023年7月期间,美联储官员将基准利率提高了500个基点以上。通胀在2023年下半年迅速回落,政策制定者自去年7月以来一直维持利率不变,美联储主席鲍威尔已表示,3月不太可能降息,因为官员们寻求对通胀回到2%目标的更大信心。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26