措手不及!一则数据突然抢夺美联储风头 全球市场绷紧神经:鲍威尔恐引爆行情

FX168财经报社(香港)讯 周三(9月20日)欧洲交易时段,股市挣扎寻找方向,而美债收益率守在多年高位附近,因油价飙升推高通胀,并为美联储预计利率将在更长时间内维持在高位奠定基础。在美联储决议前,一则数据抢夺市场焦点,英国通胀意外放缓令交易员们措手不及,英镑急挫,英国股市拉升。

一则数据抢夺美联储风头

在英国通胀意外放缓后,英镑走弱,英国股市上涨,这让交易员们措手不及,他们正在为美联储稍后的政策决定做准备。

英镑兑美元一度下跌0.5%,至5月以来的最低水平,因为交易员押注英国央行的加息周期已接近尾声,目前市场已完全消化进一步加息的预期。英国债券价格飙升,两年期英国国债收益率下跌12个基点,至4.88%,为8月10日以来的最低水平。

英国8月份消费者价格指数同比上涨6.7%,为18个月以来的最低涨幅,低于经济学家预期的7%。

受通胀提振,英国富时250指数上涨1.5%,对利率变化敏感的房屋建筑商领涨。

根据掉期定价,英国央行在周四会议上加息25个基点的可能性下降,市场预期的可能性从之前的90%降至不到60%。

巴黎La Francaise资产管理公司的策略师Francois Rimeu说:“英国央行的政策制定者肯定对这些数据非常满意,但这不会改变任何事情:他们将加息,但可能是鸽派加息,类似于欧洲央行上周的做法。”

美联储决议来袭

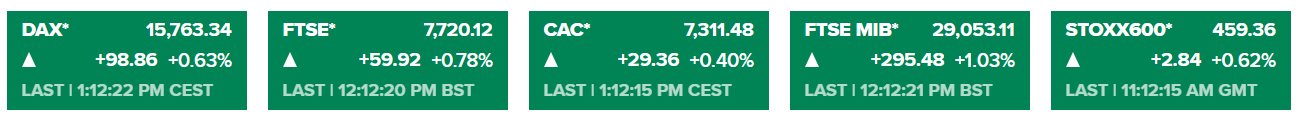

欧洲斯托克600指数也受益于市场情绪的改善,在三天内首次上涨。零售类股领涨,涨幅为1.4%,而石油和天然气类股下跌0.9%。

(欧股 来源:CNBC)

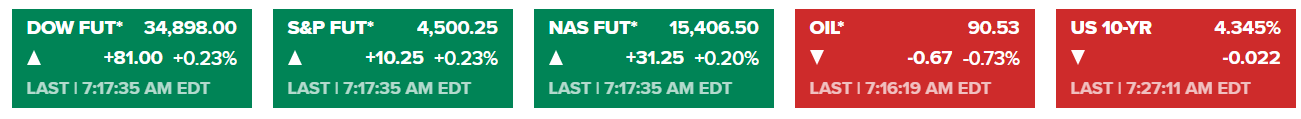

美国股指期货保持稳定。道琼斯工业平均指数期货上涨64点,涨幅0.2%。标准普尔500指数期货上涨0.2%。纳斯达克100指数期货上涨0.2%。

(美股期货 来源:CNBC)

此前,亚洲股指下跌。摩根士丹利资本国际除日本外最广泛的亚太股指下跌0.6%,香港股市跌幅最大,原因是中国维持贷款利率不变。日本日经指数下跌0.6%。

在亚洲,在中国人民银行重申打击扰乱外汇市场行为的承诺后,离岸人民币汇率几乎没有变化。中国人民银行早些时候维持一年期和五年期贷款优惠利率不变,后者是抵押贷款的参考利率。上周,在官员们评估现有刺激措施的经济影响之际,中国央行维持政策利率不变。

周二,5年期和10年期美国国债收益率均触及2007年以来的最高水平,此后美国国债价格持稳。

日元从近10个月低点反弹后有所回落。美国财政部长耶伦(Janet Yellen)表示,如果日本为支撑日元而采取的任何干预措施来消除波动,都是可以理解的。

焦点将很快转向美联储,市场普遍预计美联储主席鲍威尔(Jerome Powell)及其同僚周三将维持利率不变。不过,油价攀升等供应冲击让央行陷入两难境地,因为它们同时推高通胀,抑制经济增长。上世纪70年代中期、80年代初和90年代初,能源成本飙升在将美国拖入衰退的过程中发挥了一定作用。

除了对美联储持强硬立场的预期之外,投资者还将关注美联储最新的季度利率预测——即点阵图——该预测将在政策会议结束时公布。

最值得关注的是,这些预测是否会继续显示今年再加息25个基点的预期中值,以及2024年的预测是否会缩减官员们在6月份预测的100个基点的降息幅度。

“虽然预计美联储今天不会改变政策利率,但在今天的联邦公开市场委员会会议之前,美国利率市场一直在降低对2024年降息的预期,这有助于提高美国的短期利率,”MUFG资深外汇分析师Lee Hardman在谈到美联储的利率制定机构时说。

巴克莱私人银行首席市场策略师Julien Lafargue说:“我们认为,现在的风险是上行,因为美联储可能希望强化其信息,即利率将在更长时间内保持在较高水平。”

美联储会议将引领本周众多央行会议,瑞典、瑞士、挪威、英国和日本将在本周晚些时候宣布政策。

布伦特原油价格在近期上涨后跌至每桶94美元以下,但价格仍接近10个月高点。但由于沙特阿拉伯和俄罗斯减产,目前油价在每桶93.50美元左右,三个月来仍上涨了30%。

能源成本上升导致加拿大通胀升幅高于预期,周三提振加元,并引发全球债市抛售。

随着全球需求达到前所未有的水平,以及欧佩克+的供应限制继续收紧市场,高盛集团分析师将原油价格预测上调至三位数。这家华尔街银行将布伦特原油12个月的预期从每桶93美元上调至100美元。然而,该银行在一份报告中表示,大部分涨势“已经过去”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47