下周重磅事件:中美英都将有重量级数据出炉!汇市再迎来疯狂的一周?

FX168财经报社(北美)讯 本周,大小非农、职位空缺等数据以及美债收益率飙升引发了市场的广泛关注。接下来一周,美国CPI报告和美联储会议纪要将成为焦点,它们会推动还是削弱美国国债收益率和美元的涨势?此外,中国通胀和英国增长数据也值得关注。值得指出的是,下周一将是美国的假日,因此下周初市场料较为平静。

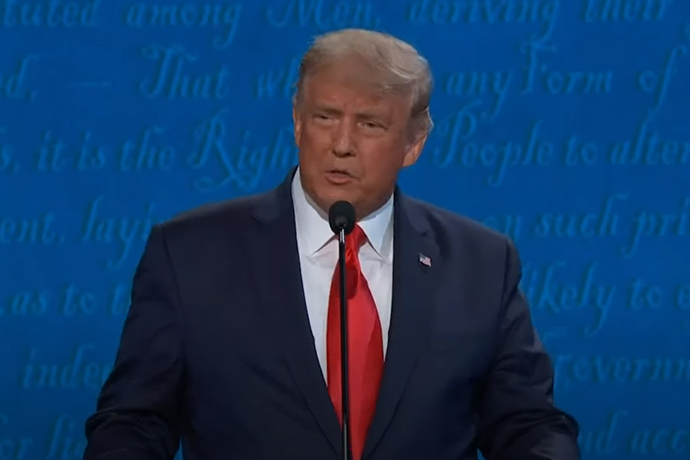

美国整体CPI可能再次上升

随着有关美联储是否会再次加息的猜测愈演愈烈,美国消费者价格指数(CPI)的最新报告将成为下周的一大亮点。距离下一次联邦公开市场委员会(FOMC)的决定还有不到四周的时间,在有关经济走向的相互矛盾的数据中,政策制定者和交易员都有一种盲目驾驶的感觉。

9月CPI报告可能会在下周四驱散一些迷雾,也可能只会增加混乱。在前两次发布的数据中,总体CPI小幅上升,8月份同比上升至3.7%。最近汽油价格的上涨是CPI上涨的主要原因,8月份CPI环比上涨加速至0.6%。

(图源:LSEG Datastream)

预测显示9月份的CPI月率增幅将略微放缓至0.3%,但预计年率数据将进一步上升至3.8%。

市场很可能将此解读为能源价格飙升的影响开始趋于平稳的迹象,因此除非CPI数据比预期的更火热,否则市场不太可能做出负面反应。

然而,核心CPI数据即使不是更重要,也是很重要的,因为它剔除了食品和能源价格的任何扭曲。核心CPI在过去12个月里一直在稳步下降,预计9月份将进一步放缓至4.1%,这可能会增加通胀压力正在消退的观点。

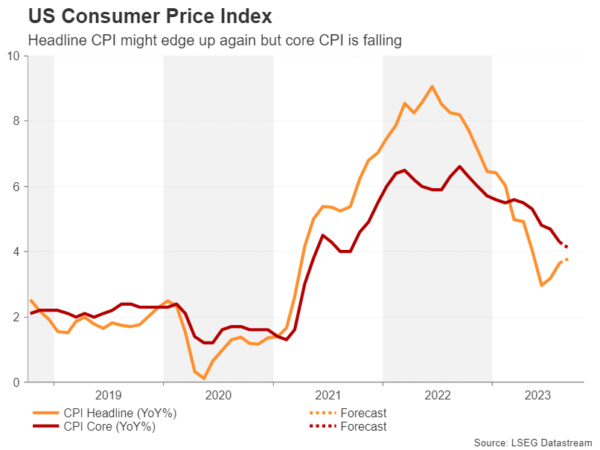

美联储会议纪要会传递鹰派的基调吗?

不过,在CPI报告公布之前,市场情绪将由生产者价格指数(PPI)以及定于周三公布的美联储9月会议纪要决定。美联储在上次会议上维持利率不变,但此后多位政策制定者一直在大力鼓吹鹰派立场,以至于美国国债收益率飙升至周期新高。#美联储政策转向#

(图源:LSEG Datastream)

本周二,10年期国债收益率一度触及4.88%的16年高点,推动美元升值。投资者可能会在会议纪要中权衡对经济放缓的担忧和对通胀再次抬头的担忧。如果美联储官员担心的不是经济放缓,而是粘性通胀,那么收益率可能会攀升至新高。然而,任何对收益率和美元的提振都是不可持续的,除非随后有一份炙手可热的CPI报告。

最后,将于下周五公布的密歇根大学消费者信心指数初值也将备受关注,尤其是通胀预期数据。

英国经济:没那么糟糕,但不够强劲

英镑最近受到美元复苏、英国央行出人意料地倾向鸽派以及英国经济前景黯淡等因素的多重打击。在此过程中,英镑失去了今年外汇市场表现最佳货币的桂冠。

然而,经济并非一片黯淡。英国国家统计局最近公布了对国内生产总值(GDP)的修正值,目前估计英国经济比疫情前增长1.8%,而此前的估计是萎缩0.2%,这使英国的处境并不比欧洲主要国家差。此外,9月服务业PMI终值大幅上修,缓解了对经济衰退迫在眉睫的担忧。

(图源:LSEG Datastream)

然而,英镑未能出现明显的反弹。这表明,投资者仍对英国的增长潜力感到悲观,而在英国央行出人意料地决定暂停加息之前,英镑/美元的主要优势是,英国利率将高于美国。

因此,下周四公布的一系列月度GDP产出和生产以及贸易数据料仅会引发膝跳反应,不太可能对英镑的近期前景产生重大影响。只要软着陆仍然是美国经济的基本情况,英国经济增长指标需要要么出现一系列上行意外,要么通胀出现下行意外,才能令英镑摆脱拖累其下跌的滞胀风险。

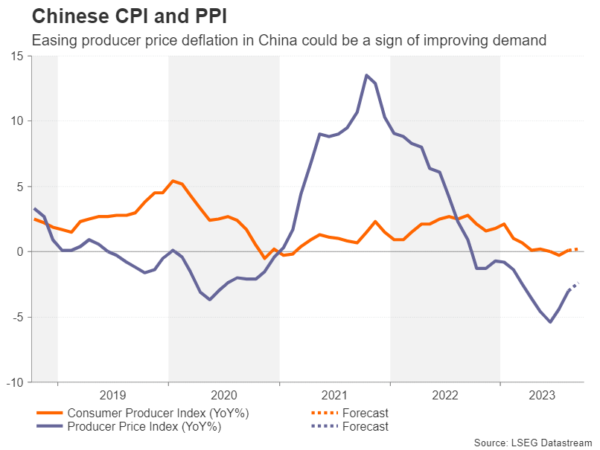

风险资产寄望于中国的提振

对于那些受到美元严重打压的货币的另一个希望是,风险情绪是否会出现好转。特别是,如果中国公布一些乐观的数据,澳元等对风险敏感的货币可能会收复近期的部分失地。然而,预测表明情况并非如此。

预计9月份中国生产者价格指数(PPI)同比下降2.4%,而8月份为下降3.0%,这表明对中国工厂生产的商品的需求略有改善。与此同时,预计CPI年率涨幅仅小幅上升至0.2%。

(图源:LSEG Datastream)

下周五公布的数据还将包括贸易数据,预计9月份出口同比下降8.3%,为连续第五个月下降。

如果中国经济出现了好于预期的迹象,这对股市和原油价格也将有所帮助,原油价格在过去一周下跌。

在没有其他任何进展的情况下,就连欧元也会从与中国有关的正面新闻中获益。欧洲央行将于下周四公布9月份政策会议纪要,但是否会对市场产生很大影响尚存疑问。

欧洲央行政策制定者在会后非常活跃,发表了大量评论,而鸽派最近似乎更大声地呼吁暂停加息。因此,即使会议纪要保持紧缩倾向,投资者也可能认为会议纪要已经过时了。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26