太刺激!美CPI果真“爆表”、美联储压力骤增 金融市场坐上疯狂“过山车”

FX168财经报社(北美)讯 美国劳工部周二(2月14日)公布,备受关注的CPI在1月份较上年同期攀升6.4%,低于去年12月份的6.5%,这标志着自去年6月份达到自1981年以来的最高水平9.1%后,CPI年率已经连续第七个月降温,但下降步伐开始显示出趋于停滞的迹象。数据公布之后,美元、黄金和美股齐坐上刺激“过山车”。

美国劳工部周二报告称,随着住房、汽油和燃料价格上涨对消费者造成影响,通胀从2023年开始走高。

衡量一篮子普通商品和服务的消费者价格指数(CPI) 1月份环比上涨0.5%,同比上涨6.4%。接受道琼斯调查的经济学家此前预计增幅分别为0.4%和6.2%。

(图源:FX168)

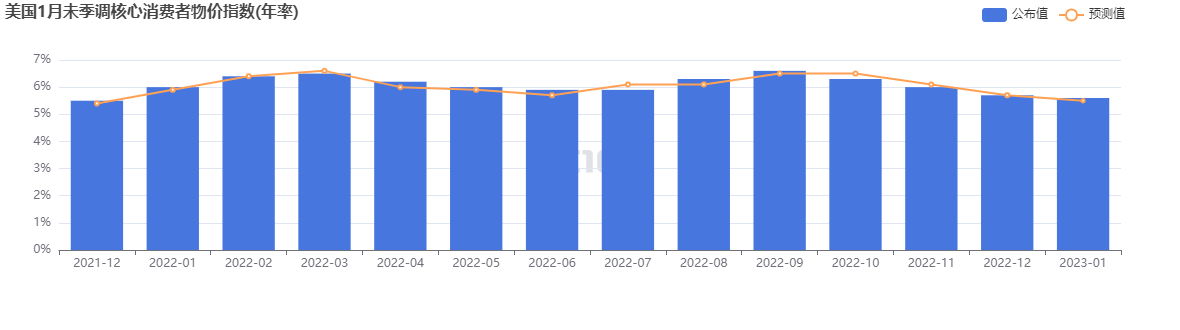

扣除波动较大的食品和能源,核心CPI环比增长0.4%,同比增长5.6%,分别高于预期的0.3%和5.5%。

(图源:FX168)

美国劳工统计局在报告中称,住房成本的上涨约占每月涨幅的一半。该分项占该指数的三分之一以上,环比上涨0.7%,同比上涨7.9%。去年12月份CPI上涨了0.1%。

能源也是一个重要因素,环比和同比分别上涨2%和8.7%,食品成本环比和同比分别上涨0.5%和10.1%。

物价上涨意味着工人实际工资的损失。美国劳工统计局的另一份报告显示,平均时薪当月下降0.2%,较上年同期下降1.8%。

虽然物价上涨近几个月来一直在放缓,但1月数据显示,通胀仍是美国经济今年有陷入衰退危险的一股力量。

尽管美联储努力平息这一问题,但这种情况还是出现了。随着去年夏天通货膨胀率升至41年来的最高水平,美联储自2022年3月以来已8次上调基准利率。

LPL Financial首席经济学家Jeffrey Roach表示:“通胀正在缓解,但降低通胀的道路不太可能是平坦的。”“美联储不会仅仅根据一份报告就做出决定,但显然,通胀降温速度不足以达到美联储喜欢的水平的风险正在上升。”

近日,美联储主席鲍威尔谈到了发挥作用的“反通胀”力量,但1月份的数据显示,美联储可能仍有工作要做。

报告中也有一些好消息。根据季节性调整后的价格,医疗服务价格下降0.7%,航空公司票价下降2.1%,二手车价格下降1.9%。

房价的上涨为通胀提供了支撑,不过市场普遍预计今年晚些时候通胀将放缓。

这就是为什么包括鲍威尔在内的一些美联储官员表示,在决定政策进程时,他们正在更密切地关注核心服务通胀减去住房价格(“超级核心”)。1月份这一数字增长0.2%,较上年同期增长4%。

市场预计,美联储将在3月和5月召开的未来两次会议上,将隔夜拆借利率从目前4.5%-4.75%的目标区间再上调0.5个百分点。这将使政策制定者有时间观察货币政策收紧对更广泛的经济影响,然后再决定如何推进。如果通胀没有回落,这可能意味着更多的加息。

芝加哥商品交易所(CME)的美联储观察(FedWatch)工具显示,在周二公布1月份消CPI后,美联储在5月和6月再次加息25个基点的可能性有所上升。芝加哥商品交易所的工具显示,交易员用来押注美联储政策利率波动的衍生产品联邦基金期货价格显示,美联储5月加息的几率为74.3%,略高于前一日的72%。

在本月稍早公布意外强劲的美国就业市场和服务业数据后,投资者一直在消化美联储进一步加息的可能性加大。这些数据帮助投资者相信,美联储将把利率上调至5%以上,并至少维持到2024年。

包括美联储主席鲍威尔在内的美联储官员一再建议,美联储致力于在更长时间内保持较高的利率,但在本月早些时候数据发布之前,市场一直不愿相信美联储的话。

此外,联邦基金期货价格显示,6月再次加息的可能性升高,周二上午的数据公布后,这一可能性升至48.2%,高于一周前的36.1%。周二公布的CPI数据显示,1月份通胀继续下降,但速度不及经济学家预期。

下一个大数据点将是美国东部时间周三上午8:30公布的零售销售数据。

高盛资产管理公司多元资产解决方案联席首席投资官Maria Vassalou说:“核心通胀的强度表明,美联储还有很多工作要做,才能将通胀拉回2%。”“如果明天零售销售也表现强劲,美联储可能不得不将其基金利率目标提高到5.5%,以抑制通货膨胀。”

人们普遍认为,经济可能在今年晚些时候或2023年初至少陷入轻度衰退。然而,亚特兰大联储的最新跟踪数据显示,在2022年相对强劲的表现之后,预计今年第一季度GDP增长2.2%。

1月份的CPI报告将需要一些时间来分析,因为劳工统计局改变了报告该指数的方法。一些组成部分,如住所,被赋予了更高的权重,而其他组成部分,如食物和能源,现在的影响略小。

美联储还改变了计算“业主等效租金”这一重要组成部分的方法,这是衡量业主租房能得到多少钱的一个指标。劳工统计局现在更加重视独立出租房屋的定价,而不是公寓。

美国总统拜登周二表示,最新的消费者价格指数报告反映了进展,但仍有更多工作要做。他在一份声明中说:“今天的数据进一步证明,我们已经取得了历史性的进步,正处于正确的轨道上,现在我们需要完成这项工作。”

金融市场短线坐上“过山车”

美元周二跌至约两周低点,此前数据显示,1月消费者价格指数上升,但录得自2021年10月以来最小年度涨幅,证实了美联储可能即将结束其货币政策收紧周期的预期。

数据公布后,美元短线一度下跌约60点至102.54低点,随后很快回升并刷新日高至103.52,之后再次转跌。

(美指30分钟走势图,来源:FX168)

纽约50 Park Investments首席执行官Adam Sarhan表示,“美联储最终将放缓的说法仍未改变。”

“那就是:加息,停止加息,然后在未来可能降息,避免硬着陆,完成他们软着陆的目标。”

期货合约定价显示,交易员押注美联储将在3月和5月的每次会议上加息25个基点。目前美联储基准隔夜利率的目标区间为4.50%-4.75%。

CPI数据公布之后,现货黄金短线一度拉升20美元至1870.55美元高点,随后很快跌破1850美元/盎司,之后回升至1860美元一线交投,日内转而小幅上涨。

(现货黄金30分钟走势图,来源:FX168)

GraniteShares投资组合经理Jeff Klearman表示:“通胀的步伐继续放缓,但速度有所放缓。”“有趣的是,核心通胀的涨幅低于整体通胀,”环比上涨0.4%,而整体CPI环比上涨0.5%。

Klearman表示,黄金价格小幅走高,“是对通胀放缓的反应,但也考虑到美联储的政策可能不会因CPI数据而有明显改变。”

他说,支撑金价上涨的是美元走软。洲际交易所(ICE)美元指数周二下跌0.3%,至103.04。不过,美国国债收益率涨跌互现,10年期国债收益率走高,30年期国债收益率下滑。

“反映投资者情绪的是,美联储虽然不会明显改变政策,但不会表现得过于激进,”Klearman表示。

股市方面,美股也波动加剧,在涨跌之间来回切换。

标准普尔500指数开盘下跌0.7%,道琼斯工业平均指数下跌近200点或0.6%,纳斯达克综合指数下跌0.8%。三大股指随后一度转涨,但道指和标普500指数现再次转跌。

(道指30分钟走势图,来源:FX168)

这一走势与当天早些时候的情况相反,通胀数据公布股市一度下滑。

在CPI数据公布之前,摩根大通交易部门曾预测,如果美国CPI同比增长6.4%至6.5%,标普500指数周二将下跌约1.5%。摩根大通预测,如增速超过6.5%,标准普尔500指数将下跌2.5%。

这份报告大体上比市场担忧的要好,但与此同时,不太可能导致美联储放弃紧缩政策。

摩根士丹利全球投资办公室模型投资组合构建主管Mike Loewengart表示:“尽管今天的CPI数据没有重大意外,但它提醒人们,尽管通胀已见顶,但可能还需要一段时间才能看到通胀放缓至正常水平。”

他补充称:“在劳动力市场像目前这样紧张的情况下,通胀能否降至美联储的目标水平仍然是个问题。”“这可能是软着陆的秘诀,但美联储何时会放弃加息,以及劳动力市场是否会失去弹性,仍有待观察。”

除了CPI数据,投资者还将关注企业财报,以了解消费者的健康状况。卡夫亨氏(Kraft Heinz)、波士顿啤酒(Boston Beer)和DoorDash都将于本周发布财报。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33