美银:美股释放强势减弱信号,中国股市或成为新焦点

FX168财经报社(北美)讯 周五(2月7日),美国银行(BofA)策略师表示,美国股市的强势表现在2025年初被打断,未来可能继续减弱。

美银首席投资策略师迈克尔·哈特尼特(Michael Hartnett)及其团队指出,巴西、德国、英国、中国和加拿大等市场的回报率已超过华尔街标普500指数。这反映出,被称为“辉煌七巨头(Magnificent Seven)”的美国科技龙头企业不再像过去那样驱动市场上涨。

美国市场“例外主义”优势消退,投资者押注地缘危机缓和

BofA策略师指出,美国经济长期领先全球的叙事正在减弱,投资者正押注中东和乌克兰局势趋稳,这削弱了美国市场的相对吸引力。

他们建议增持中国股票,并认为美中科技和贸易冲突不会进一步升级,这将为中国市场带来阶段性投资机会。

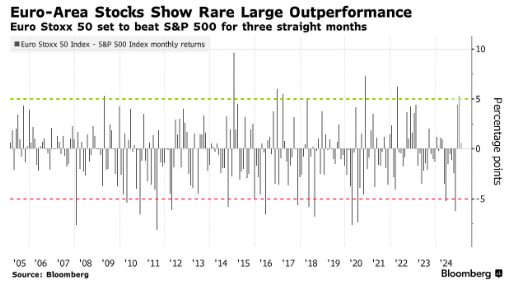

哈特尼特团队表示,除华尔街外,全球多数地区的股市都在“领先于美国市场的巅峰”。不过,他们警告欧洲市场可能迎来获利回吐,特别是在德国大选即将举行,以及俄罗斯与乌克兰可能开启和平谈判的情况下。

(图源:彭博社)

美国国债收益率或跌破4%,特朗普财政政策成关键

在债券市场方面,美银预计美国国债收益率将跌破4%,因美国总统唐纳德·特朗普(Donald Trump)寻求控制政府支出,防止债务规模继续扩张,并计划推动国会批准税收削减政策。

资金流动趋势:资金流入债券市场,流出股票市场

根据美银援引的EPFR Global数据,截至2月5日当周:

货币市场基金(Money Market Funds)吸引468亿美元资金流入;

债券基金(Bond Funds)获得166亿美元净流入;

股票基金(Stock Funds)流出6亿美元,显示投资者更倾向于防御性资产。

整体来看,美银策略师认为全球投资者正在重新平衡资产配置,美股不再是全球资金唯一的避风港,而中国股市与债券市场可能成为新的关注焦点。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47