鲍威尔“酿大错”?!小摩:美联储缺乏“紧迫感”导致股市面临风险

FX168财经报社(北美)讯 摩根大通公司市场策略主管杜布拉夫科·拉科斯-布贾斯 (Dubravko Lakos-Bujas)在报告中写道,尽管最近的股市暴跌冲走了一些泡沫,但如果经济增长继续放缓且美联储“没有表现出放松货币政策的紧迫性”,美国股市仍然面临进一步严重下跌的风险。

这位策略师周四(8月8日)在给客户的第一份报告中写道,交易员们关注的是上半年的通胀走势,但他们的担忧主要转向了盈利预期上升和经济风险。

拉科斯-布贾斯表示,股市不再是“单边上涨交易,而是越来越多地成为关于增长下行风险、美联储时机、拥挤持仓、高估值以及选举和地缘政治不确定性上升的双边争论”。最近的市场下跌是由对增长放缓的担忧和对经济萎缩可能性的重新定价所驱动的。

(图源:彭博)

周三,布鲁斯·卡斯曼领导的该公司经济学家将美国经济在年底前陷入衰退的可能性从上个月初的 25% 提高到 35%。该行内部观点是,美联储将在 9 月和 11 月的会议上分别降息 50 个基点,随后在随后的会议上再降息 25 个基点,直到央行确信经济走上正轨。

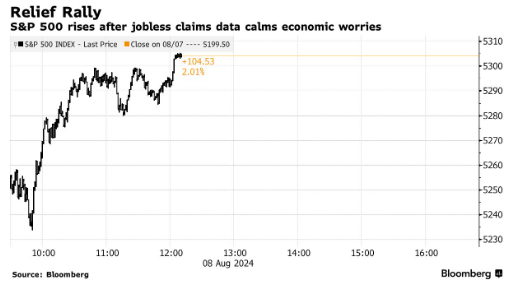

美国股市周四出现缓解性反弹,因为最新的美国劳动力市场数据有助于缓解人们对美国经济在上周公布的 7 月就业数据疲软后进一步放缓的担忧。标准普尔500 指数午盘上涨 1.9%,此前该指数周一创下近两年来最大单日跌幅。

不过,华尔街的专业人士仍然担心,周一全球股市的抛售是否标志着最糟糕的一次调整,或者是否还会有进一步的调整。

在拉科斯-布贾斯看来,美国股市很容易受到极端仓位和动量拥挤的影响,而这种现象在历史上曾导致剧烈的平仓,就像本周初的情况一样。摩根大通的策略师团队(之前由科拉诺维奇领导)自去年以来一直表现疲软,尽管市场有所反弹,但他们也面临这种风险。

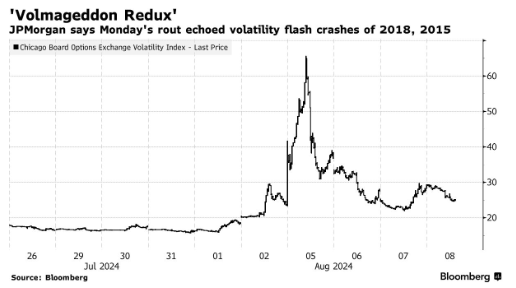

拉科斯-布贾斯认为,周一的波动是“波动率末日重演”。他表示,在大量抛售的情况下,芝加哥期权交易所波动率指数 ( VIX ) 飙升至 2020 年以来的最高水平,类似于 2018 年和 2015 年市场突然动荡时发生的闪电崩盘。科技巨头和人工智能宠儿的动量交易减弱、季节性疲软(8 月和 9 月历来是股市一年中最疲软的月份)以及美国大选的不确定性也导致了股市近期的挣扎。

(图源:彭博)

该团队最看好价格合理、防御性、低波动性的股票以及公用事业板块,其次是优质成长股,如大型科技股和半导体股。另一方面,投机性成长股、周期性股票和小型股是该银行最不看好的领域。

至于7 月份的股票轮动,投资者纷纷涌入小型股和不太受欢迎的股票市场,拉科斯-布贾斯表示,这符合“周期内平仓,而不是周期末全面动能冲刺的开始”。摩根大通指出,这是过去 12 个月内第三次出现这样的股票轮动,此前两次是 11 月至 12 月的美联储转向和 4 月份的通胀恐慌。

拉科斯-布贾斯表示:“尽管目前的放松幅度是三次放松幅度中最大的,但仍远低于历史平均动量崩盘水平,而历史平均动量崩盘水平通常出现在商业周期从收缩转为复苏时。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26