空头真的该投降了!美股、比特币看涨期权猛增 彭博社:全球近600亿美元涌入股市

FX168财经报社(香港)讯 美联储高利率驱动的华尔街压力逐渐散去,金融市场作为一个总体经受住了货币风暴。高盛发现,交易员急于购买美国股市看涨期权。比特币牛市回归,60000美元看涨期权购买量激增。过去四周近600亿美元涌入股市,美媒认为,空头也许是时候该考虑投降了。

彭博社报道,即使在两次高于预期的通胀数据促使债券交易员重新评估美联储首次降息的时机之后,标准普尔500指数仍接近近期纪录,本周仅下跌0.4%。这要归功于持久的人工智能(AI)繁荣,以及在英国、欧洲其他地区和日本陷入衰退的同时,美国经济继续强劲增长。

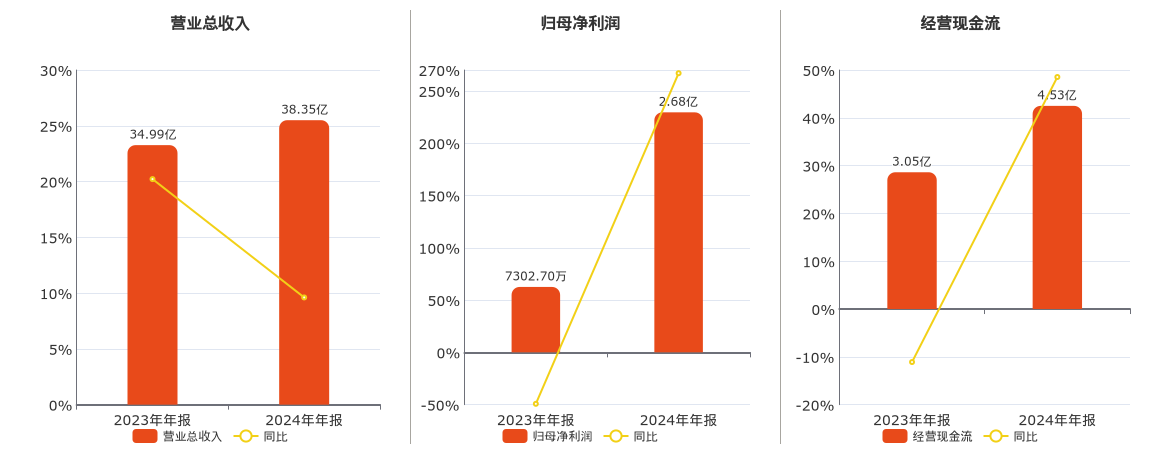

(来源:Bloomberg)

衡量市场风险、对冲需求和投资者流动的美国银行全球金融压力指标,2月处于2021年4月以来的最低水平。

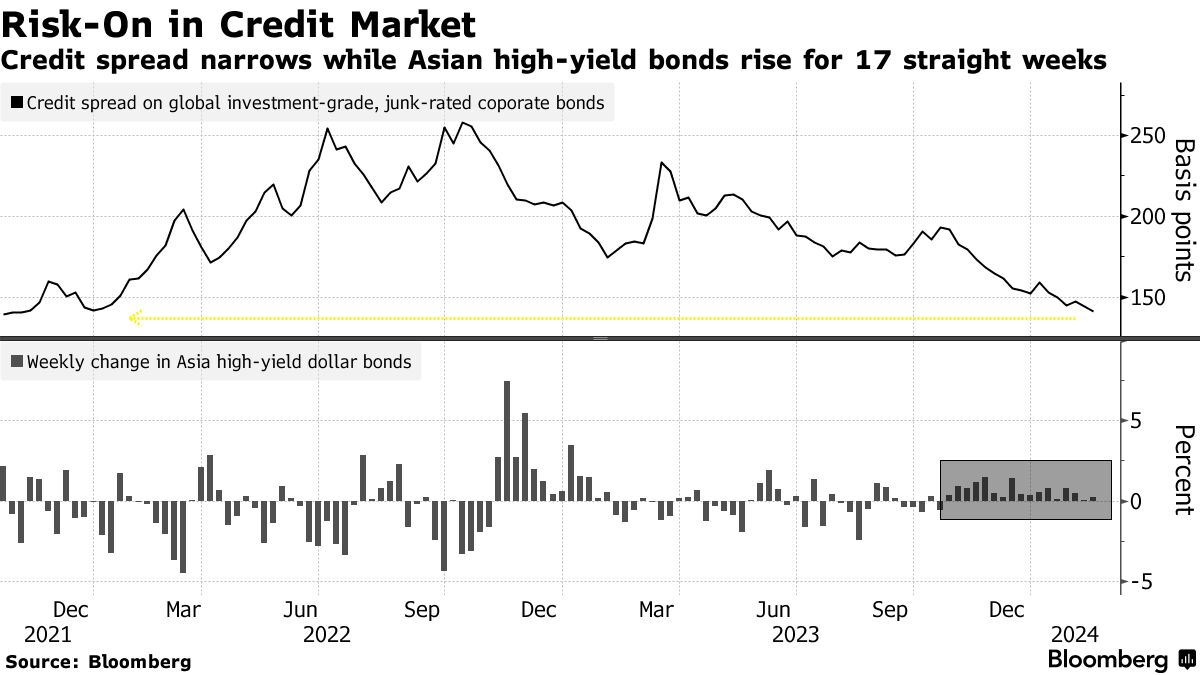

股票交易员纷纷涌向看涨期权,亚洲高收益美元债券已连续17周创纪录攀升。彭博社指出:“就连比特币也自2021年以来首次突破50000美元。”

根据QCP Capital周四发布的期权Vol-cast报告,衍生品交易所报告称,60000美元至80000美元的价格范围之间的比特币看涨期权购买量激增。

根据该报告,比特币看涨期权购买量仅本周就在该区间履约费上花费了近1000万美元,到期日为4月至12月。

延伸阅读:【比特周报】鲍威尔“闭门会议”内容曝光!欧美突传两则重磅信号 比特币6万看涨期权激增

“增长似乎不错,企业利润也具有弹性。因此,经济软着陆仍然是摆在桌面上的问题,有什么不喜欢的呢?”Research Affiliates股票策略首席投资官Que Nguyen表示。

他续称:“诚然,总体通胀公告比我们想象的要棘手,但美联储官员似乎对这一切持乐观态度,并表示下一步行动是降息,只是降息幅度更大。”

(来源:Bloomberg)

随着风险偏好高涨,金融状况已经缓和至央行采取积极的抗通胀行动之前所未见的水平。资深市场策略师埃德·亚德尼(Ed Yardeni)表示,在决定下一步利率变动时,美联储主席鲍威尔可能会留意前美联储主席艾伦·格林斯潘1996年关于非理性繁荣的著名演讲。

他解释说:“如果鲍威尔及其同事得出20世纪90年代式的股市泡沫正在膨胀的结论,他们是否会选择根本不降低联邦基金利率?我们不确定,但我们怀疑今年可能会得到答案。”

本周,由于经济数据好坏参半,华尔街交易员确实受到了打击。周二,由于消费者价格指数的强劲数据,股市遭到抛售,随后由于零售销售疲软,股市在接下来的两个交易日中反弹,但在生产者价格指数(PPI)强劲后,股市再次承受压力。尽管周五有所回落,标普500指数仍守住5000点上方。在此过程中,交易员降低了降息预期,认为美联储5月份采取行动的可能性只有25%。

然而,随着财报季接近尾声,美国企业界又迎来了一个稳健的季度。彭博资讯汇编的数据显示,标准普尔500指数公司的利润增长了7%,延续2023年上半年萎缩的复苏势头。

B. Riley Wealth首席市场策略师阿特·霍根(Art Hogan)表示:“我认为最大的变化是我们已经将说法从嘿,美联储将大幅降息,转变为嘿,美联储将降息。”

“因此,取代美联储降息带来的兴奋的是第四季收益,它的表现更好,”他强调。

在固定收益领域,很难找到恐惧。根据彭博指数编制的数据,在全球范围内,投资者持有投资级和垃圾级公司债券所需的额外收益已降至两年来的最低水平。

市场对冲的兴趣也在减弱,随着Markit CDX北美高收益指数和类似的投资级CDS追踪指数均触及两年低点,信用违约掉期或旨在对冲信用风险敞口的工具回落。

类似的情绪也主导着股市,股票交易员并没有对冲下行风险,而是大量买入看涨期权,为进一步上涨做好准备。这些合约非常受欢迎,以至于标准普尔500指数中平均股票的成本几乎与看跌期权相当,这种被称为看涨期权偏差的差异达到了2021年以来的最高水平。

加密市场中,这一年从迷因股票、迷因代币到非同质化代币(NFT)等各个领域都爆发了投机热情。

高盛集团董事总经理布莱恩·加勒特(Brian Garrett)在报告中写道:“许多指标都与2021年乐观高峰期间的水平相符。”

(来源:Bloomberg)

彭博社补充道,投资者不愿为潜在损失提供保护是情有可原的。毕竟,期权对冲在过去两年大多未能发挥作用。摩根士丹利的模型显示,本周,标准普尔500指数未来六个月下跌10%的隐含概率接近9%,这是至少2010年以来的最低水平,也是历史平均水平的一半。

对于逆向投资者而言,是时候考虑下行风险了,尤其是当从选股对冲基金到基于规则的交易员和个人投资者今年都增加了股票敞口的时候。美国银行编制的数据显示,过去四周全球股票基金吸资595亿美元,创下2022年2月以来最大流入量。

根据摩根士丹利的估计,目前投资者的总体持仓排名约为80%。

“炙手可热的消费者物价指数让市场意识到风险是双向的,但心态仍然很难改变,因为大多数人都以最近的历史为基础,”包括Christopher Metli在内的摩根士丹利团队在报告中写道。“股权长度正在增加,因此许多投资者更需要对冲。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56