长达十年的标普500牛市,正在撞上估值墙

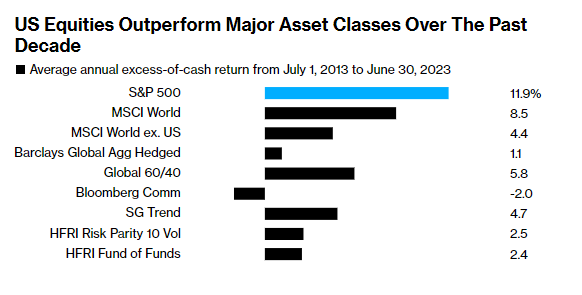

彭博报道说,美国股市在过去 10 年里大放异彩,买入并持有的忠实投资者赚得盆满钵满,几乎所有其他资产类别都黯然失色。收益如此丰厚,以至于一些简单的数学计算表明,无论20年代余下的时间如何飙升,要想重现过去十年的丰收,美股的盈利和估值都需要近乎奇迹般的扩张。

这一计算来自 AQR 资本管理公司的负责人乔丹·布鲁克斯。他分析了市场的驱动因素,与通胀调整后的现金利率相比,2013 年以来的年收益率接近 12%。他总结说,鉴于目前股票的起点较高,即使要获得平均回报也是遥遥无期。

布鲁克斯说:"要想重现过去十年的股市表现,必须有超级好的条件和运气。在长期表现优异之后,估值通常会很高,从而导致前瞻性预期回报减弱。"

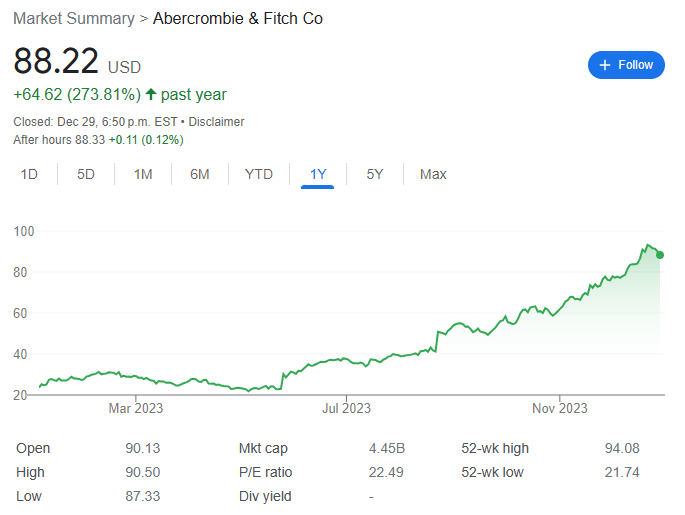

自全球金融危机爆发以来,美股市场一直像收银机一样运转,经济学家只能跟在后面去寻找其中的蛛丝马迹,今年也不例外。标准普尔 500 指数飙升 24%,纳斯达克 100 指数飙升近 54%,创下自 20 世纪 90 年代末网络经济繁荣以来的最佳年度涨幅。

虽然以这些数字并不能断定股市继续上涨,但计算结果揭示了在如此高的估值情况下再现辉煌所面临的巨大挑战。

布鲁克斯的分析集中在截至今年 6 月的 10 年间,但结果对自那时以来又上涨了7% 的市场也是适用的。他计算了标普 500 指数的收益率,减去国库券收益率后,这十年的年收益率为 11.9%,从非美国发达市场股票到大宗商品,再到复杂的量化策略,无一不受到冲击。#金融巨头动向#

2023 年,标普指数的上涨既击败了持怀疑态度的华尔街预言家,也击败了大量采取防御策略的投资者。美联储历史性加息周期的结束,助长了经济软着陆的乐观情绪,引发了从投机性科技股到垃圾债券等各种股票的上涨。

布鲁克斯认为,股票牛市的问题在于长达十年的扩张之后的估值。按周期调整市盈率计算,标准普尔 500 指数的市盈率高于 30 倍,是有记录以来最高的。

顾名思义,股票升值必须具备以下三点之一:盈利必须增长、估值扩大或股息攀升。布鲁克斯的观点很简单:要复制过去 10 年的收益,前两个因素都必须大幅增长。

根据他的计算,即使实际盈利在未来 10 年每年增长 4.5%,标准普尔 500 指数的表现也将使周期市盈率达到前所未见的 55。

JonesTrading 首席市场策略师迈克尔·奥洛克指出,还有一个复杂因素: 基准利率接近于零的时代已经过去。他说,"在大规模货币政策刺激下,出现了显著的多重扩张。我预计过去十年的情况不会重演,经济正处于结构性转变之中,这种转变应该不会那么有利。"

可以肯定的是,美国企业的盈利机器,一次又一次地创造了远高于预期的收益。因此,如果这种情况继续下去,也不足为奇。但即使是历史上最高的扩张速度,对估值的压力也将是巨大的。

根据布鲁克斯的计算,如果实际收益以每年 6% 的速度增长(这是过去 70 年仅有10%的年份能达到或超过这个水平),那么周期性市盈率必须达到 50,回报率才能与过去十年持平。这将使市盈率超过互联网泡沫时期的峰值。

他写道:"即使在最极端的实际盈利情况下,股市估值也需要达到历史最高点。"

目前,随着对人工智能和美联储紧缩政策结束的情绪升温,分析师们认为盈利将直线上升。彭博数据显示,对2024年和2025年利润增长的一致预测分别为11%和12%。但这样的收益并不多见,上一次盈利连续两年实现两位数增长还是在2017年和2018年。

Miller Tabak + Co.公司的首席市场策略师马特·马利说:"鉴于估值非常高,市场的定价已经到了极致。今年市场不可能依靠多重扩张。必须看到那种有助于'市盈率'的'E'部分有意义地上升的增长。"

注,需要提高“盈利(E)”部分的增长,指的是相比于依赖股票价格的增长,即“市盈率”中的“市价(P)”部分),公司应该更加专注于提升其实际盈利能力。

但是今年的情况提醒了许多人,过于谨慎可能会付出高昂的代价。根据美国银行援引 EPFR Global 的数据,由于货币基金吸引了 1.3 万亿美元的资金流入,让流入全球股市的1500 多亿美元资金相形见绌,持怀疑态度的投资者错过了这波涨势。

七只最大的股票今年飙升超过 100%。其中,其中英伟达公司的股价上涨了两倍多。

布鲁克斯因为下一阶段更加困难。人工智能热必须转化为历史性的实际盈利增长,或者让投资者敢于为盈利支付比以往更高的价格。

"人们可以对人工智能提高企业盈利能力持非常乐观的态度,"他说,"但仍然可以说,股票重现前十年表现的可能性很小。"

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47