鲍威尔创造一场股市大卖空!高盛:美国商业地产沦为抛售重地 中国股市反弹不合理

FX168财经报社(香港)讯 中美市场情绪变得严峻,高盛每周交易员报告发现,美国股市迎来自2020年3月以来最大的空头,商业地产沦为抛售重地。高盛分析师托尼·帕斯夸里洛(Tony Pasquariello)警告,大多数发达市场的利率正在创下周期高点,美联储鹰派加息正冲击风险市场。他也提到,尽管政策公告不断出台,中国股市仍难以维持合理的反弹。

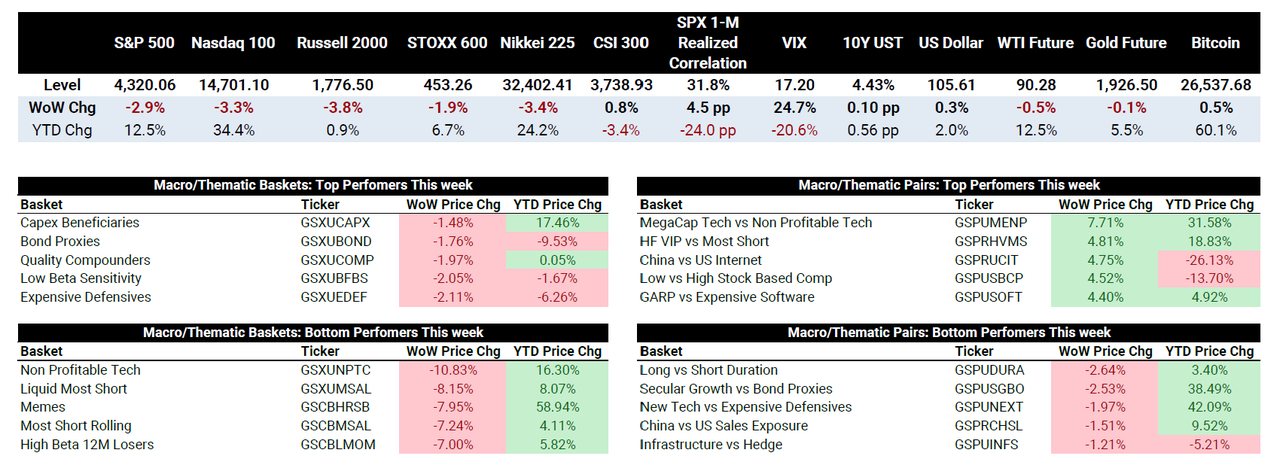

高盛报告提到,美国股市上周普遍下跌,标普500指数最终下跌2.9%,原因是债券收益率触及新高,这是对明年修订后的点阵图的反应,该图意味着联邦公开市场委员会(FOMC)此前表示的降息幅度较小。债券代理、优质增长和低贝塔股票表现优于大盘,而非盈利科技股、最短股票和高零售情绪股票则表现最差。

(来源:ZeroHedge)

报告中引述行业专家所称,近期股市的特点是“长期走高”,写字楼房地产投资信托基金尤其疲软。“我们认为部分原因是其相对强势,但也增加了人们对利率上升对该资产类别前景意味着什么的担忧。对于充满希望的萌芽主题来说,利率上升和资本市场的不安并不是一个很好的组合,”报告补充称。

美国基本面净杠杆率出现自2020年3月以来最大周跌幅,因为对冲基金加大了做空步伐。美国股市连续第三周出现净抛售,并出现自2022年1月以来最大的净抛售,几乎完全是由卖空推动的。非必需消费品是迄今为止净卖出最多的行业,而能源是净买入最多的行业之一。

从技术角度来看,美国股市似乎很脆弱。高盛团队认为,交易商的空头罢工将从持续走低的过程中发挥作用,最新的内部指标表明,约2%的抛售将加剧这种空头伽玛动态,而预计反弹时仓位不会发生太大变化。

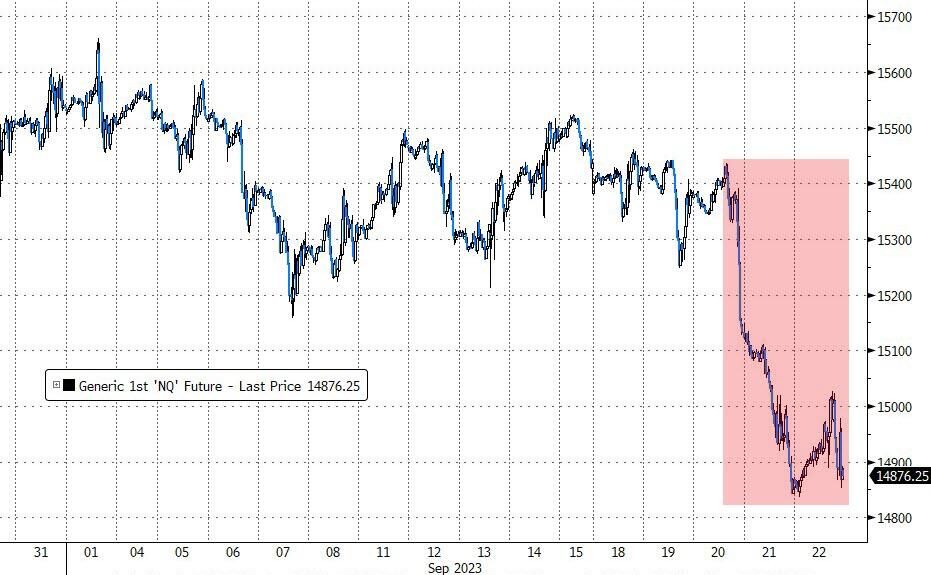

纵观利率空间,在上周美联储FOMC立场更加鹰派的推动下,SOFR期货价格大幅走低。2024年降息预期中值仅为50个基点,而之前的预测为100个基点,这可以说是委员会最鹰派的意外,并且12月23至24日SOFR期货利差在宣布后上涨20个基点。UST曲线后端在接近周末时受到严重打击,曲线急剧变陡。对冲基金在国债期货中的大量空头头寸最近引起了一些关注,隐含回购利率上周继续走低。

托尼提到,在经历了这几个月虚张声势的软着陆希望之后,美联储认真对待长期走高的问题,美国股市乘电梯下降了,罗素2000指数和同等权重标准普尔500指数今年迄今的升幅几乎被抹去。

(来源:ZeroHedge)

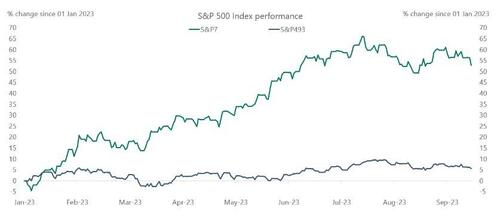

正如Torsten Slok在他最新的Daily Spark文章中指出的那样,标准普尔500指数中最大的7只股票在2023年上涨50%以上,其余493只股票基本持平。最重要的是,如果投资者今天购买标准普尔500指数,基本上是在购买少数占该指数34%且平均市盈率在50左右的公司。

(来源:ZeroHedge)

托尼指出目前主导市场的叙述重点:“多数发达市场的利率正在创下周期高点,尤其是在美国,特别是在后端,这投射出越来越大的阴影。最近油价的突破正在挑战一些广泛持有的观点,例如美国的软着陆,或者欧洲央行紧缩周期的假定结束。”

“尽管政策公告不断出台,中国股市仍难以维持合理的反弹。”

总结目前股市走向,托尼如此说道:“这种酝酿将股市置于煎锅中,弱势群体持续受到技术损害。”

展望后市,他预计标准普尔10月的价格走势将与近期相似,波动且棘手,并存在一些脆弱性,同时抱有希望,第四季将带来最后一次上行。

高盛资金流专家斯科特·鲁布纳(Scott Rubner)同意他的观点,即第四季技术面将开始改善。“我乐观地认为,一旦我们清除了这些负资金流,第四季度反弹的基础仍然存在。这可能需要下周的整个时间才能清除,因为我们对下周的供应量进行了建模。”

他对今年剩余时间的总体主题很简单,即“电梯下降,自动扶梯上升”。他解释:“短期内存在电梯下降的可能性,我们已经看到了一些这种情况,但到2023年结束时就会上升。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33