【投研周报】RBC财富管理:美国银行业触底反弹,牛市要来了吗?

市场有时候会像一场受欢迎程度的比赛,积极的发展将吸引人们对特定投资的关注,导致价格和价值上涨。价格的急剧上涨往往会吸引更多的资金流入市场,从而进一步推高价格。然而,当所有想买入的人都已经进入市场时,价格可能会下跌,即使公司或行业内部没有发生任何变化。这是因为这些投资变得过于热门,导致估值超前。价格下跌往往会引发抛售行为,直到估值恢复到更合理的水平。这种波动就像一个钟摆从一个极端摆向另一个极端。

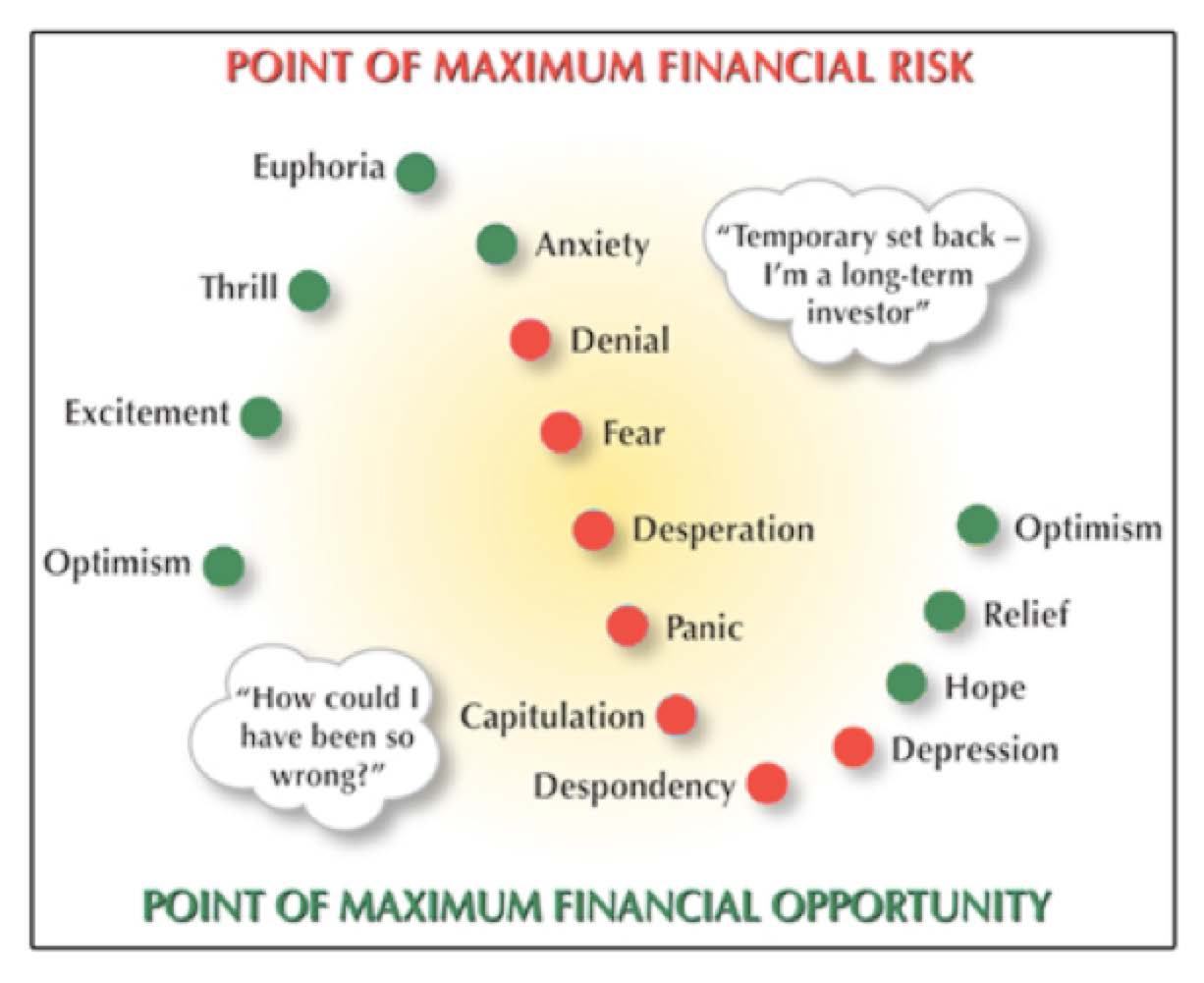

和我一起合著的《心灵、金钱和市场》一书中的作者、精神科医生Janice Dorn博士的插图就很好地解释了这一点,她在其中描述了这种情绪周期。

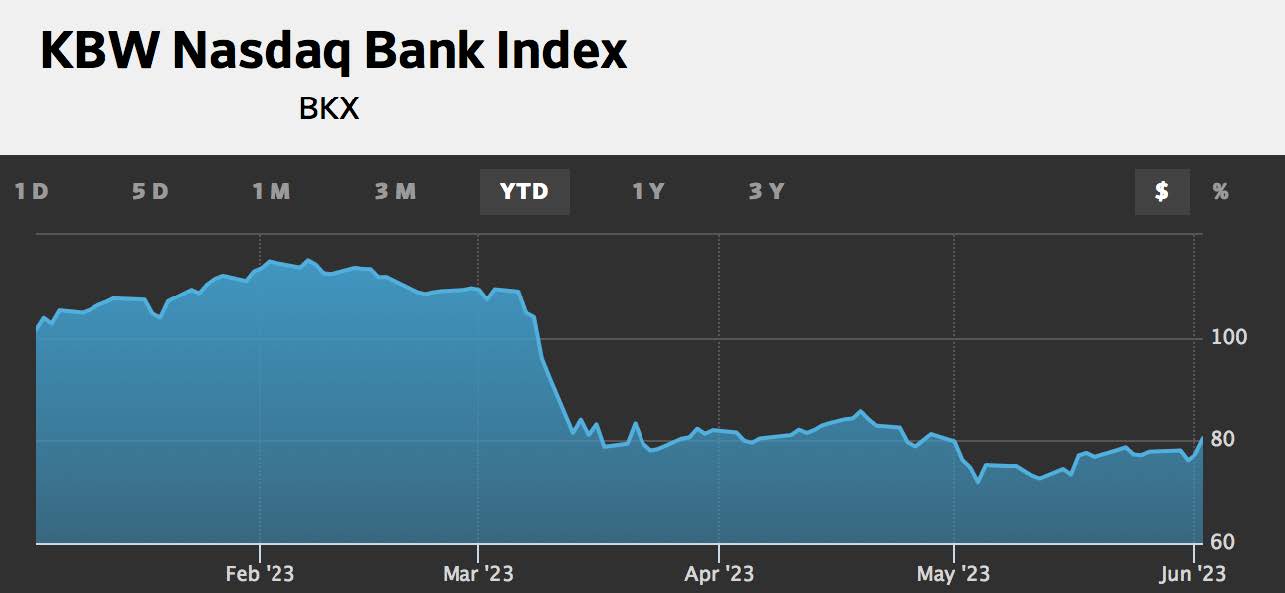

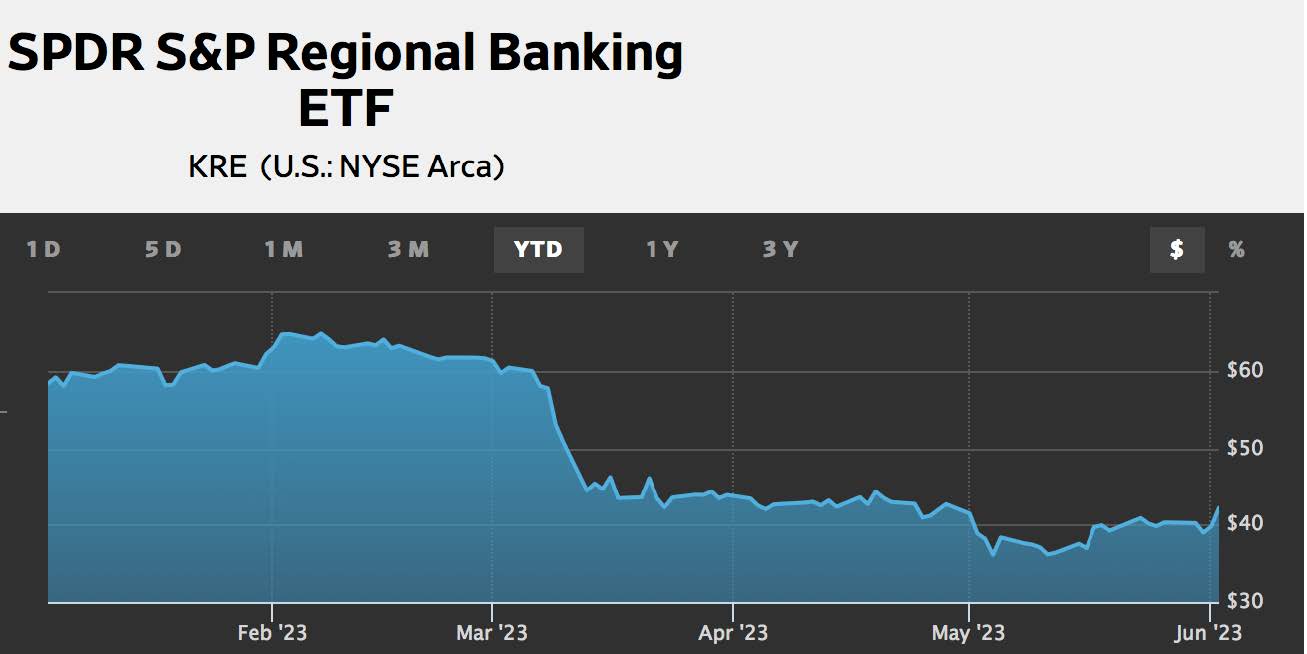

美国金融股占据了美国股市指数的重要部分。美国有4,000家银行。自2023年3月3日到5月4日低点,美国银行指数ETF(BKX)下跌了36%。自3月3日到5月4日低点,美国地区银行指数ETF下跌了43%。这导致许多美国市场指数的年度回报接近于0%。似乎自3月初到5月4日的低点,美国金融股从正常的情绪状态下跌至恐惧、绝望、恐慌、投降和失望的状态。钟摆已经摆向了恐惧和不受欢迎的极端。

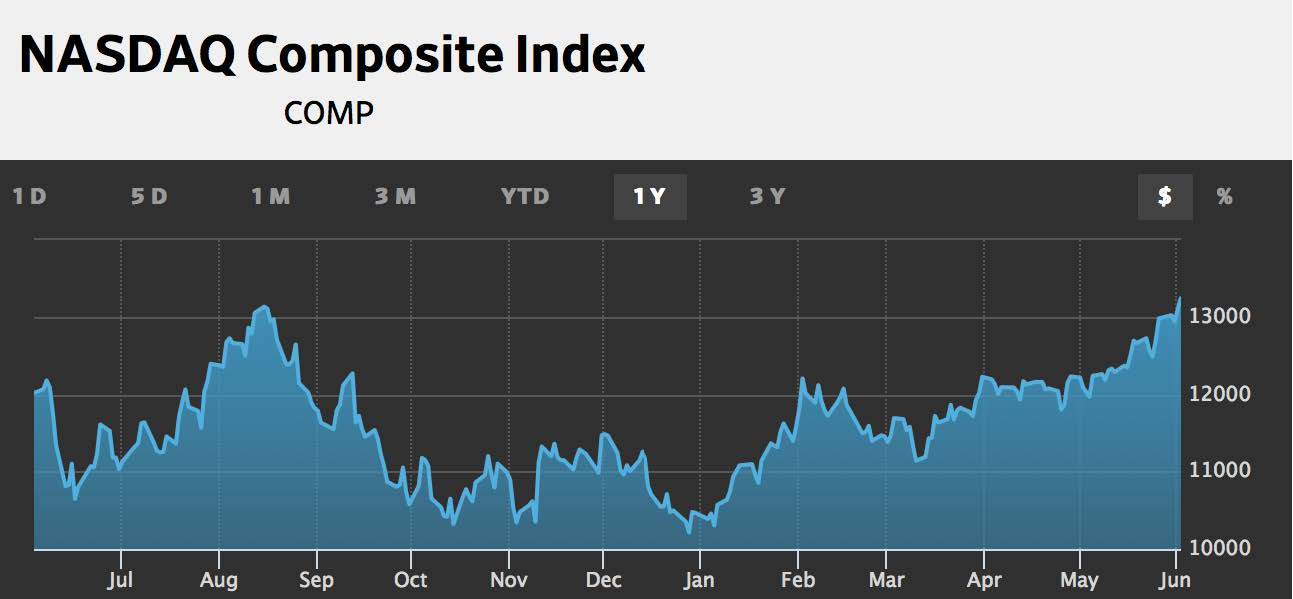

在美国银行股变得不受青睐的同时,涉及人工智能的科技公司吸引了人们的关注和资金,因而受到欢迎。与银行股大幅下跌相比,科技公司在纳斯达克科技指数中的表现上涨了2.3%。人们纷纷将资金投入到从事计算机芯片制造的公司股票中,从而进一步增强了人工智能股票的上涨动力(随着时间的推移,人工智能将需要大规模的计算能力)。纳斯达克指数在5月份起飞,在过去三个月里上涨了22%,而BKX指数下跌了26.5%,KRE指数下跌了30%。

科技股的钟摆似乎已经摆向了狂热阶段,因为科技股的表现超过了自2000年互联网泡沫破灭以来的市场平均水平。在2000年初的互联网泡沫破灭时,计划在互联网上开展业务的公司风头正劲,而银行、百货商店和铁路等传统实体公司则被忽视。然而,互联网泡沫在2000年3月破裂,互联网和科技股大幅下跌,而传统实体公司在3月之后取得了重大反弹。

虽然我认为半导体股和人工智能公司目前并未接近2000年3月两年上涨后的互联网股泡沫阶段,但显然它们在短期内上涨得太多、太快,意味着它们至少需要暂时停止上涨。另一方面,美国金融股似乎跌得太深。尽管我认为这与2000年发生的情况不可同日而语,但有相似之处。自5月4日低点以来,美国银行股一直在缓慢复苏。截至今天,BKX指数从低点上涨了14%,而KRE指数上涨了22%。今天BKX指数上涨了3.7%,而KRE指数上涨了6.2%。我觉得金融股已经从抑郁阶段转向了希望和安慰阶段。这可能是一个重要的转折点,因为资金正在流入这个被落下的行业,并提供具有吸引力的股息。

当一个国家有4000家银行时,总会存在一些大大小小的问题。然而,目前的情况似乎没有之前担心的那么糟糕。美联储今天报告称,银行存款一直在增长,而不是恶化。金融股的复苏将是整体市场的巨大改善,因为在过去的三个月里,科技股一直在承担着“重任”。这种情况并不健康。健康的上涨是指几乎所有股票都在参与,而不仅仅是个别股票。请参阅以下面的图表。

BKX指数在过去一个月的缓慢复苏后显示出更强的上行动能。下图的KRE指数也是如此。(图表由华尔街日报提供)

纳斯达克指数受到了过度的青睐,可能超前于其真实价值。在这种情况下,市场的状况可能会发生逆转。过度热门的投资可能会价格下跌,而过于不受欢迎的投资可能会增值。这似乎与直觉相反,令人困惑,但这正是市场的运作方式。

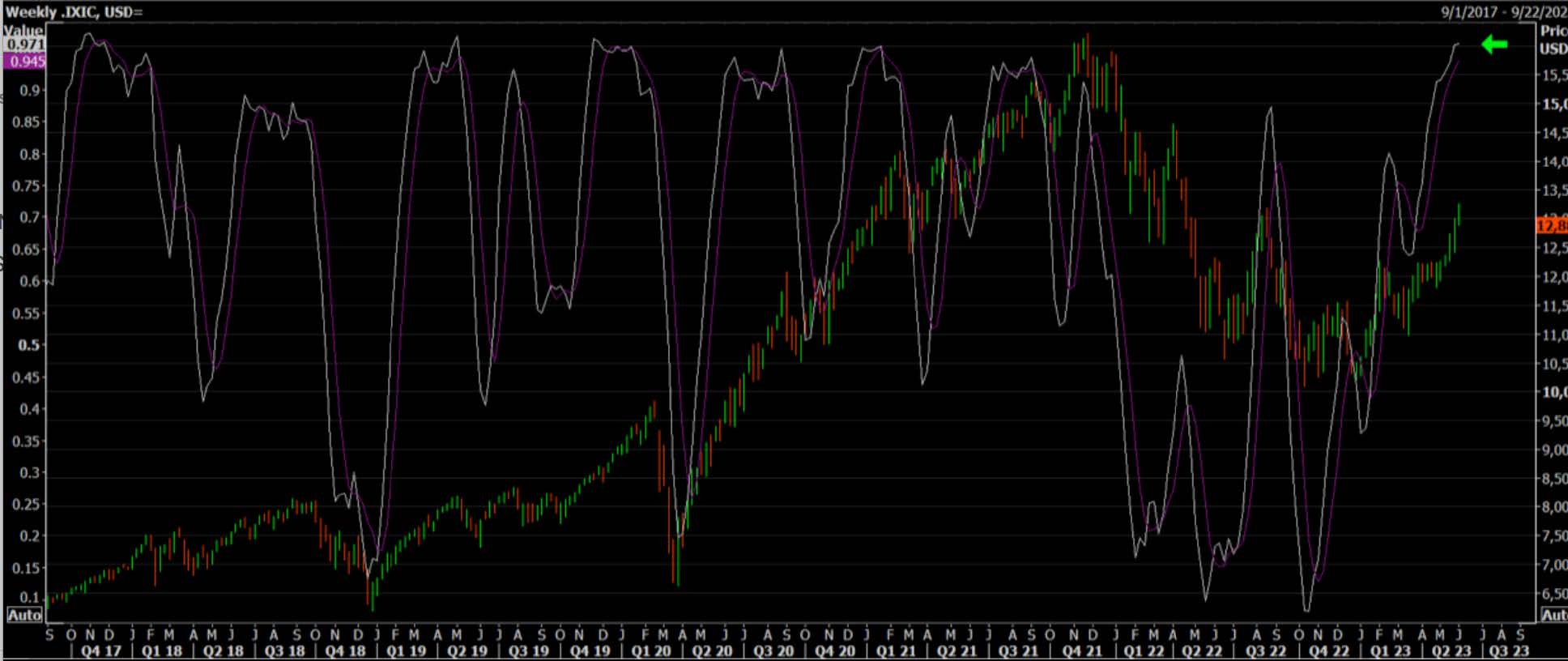

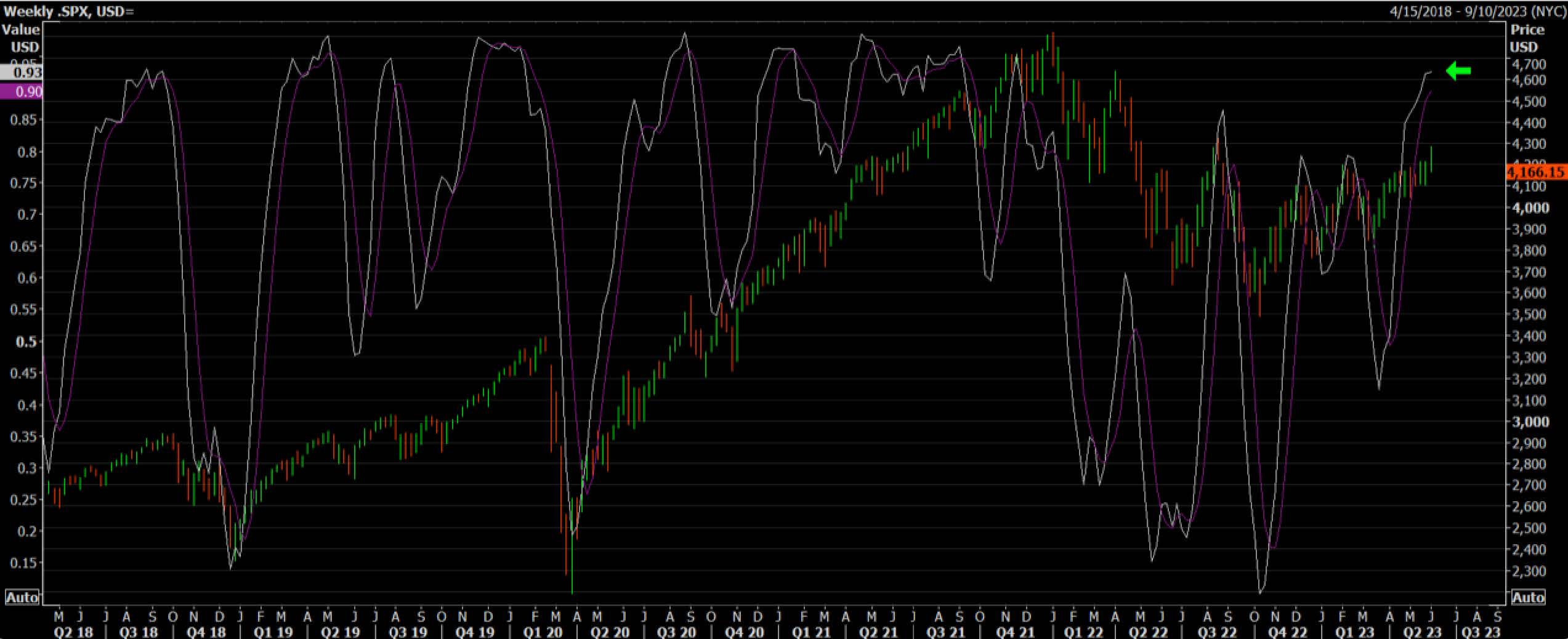

下方指标中的白线就像一个钟摆。当白线非常低并开始上升时,这表明最坏的情况已经被纳入了当前的价格中。当这种情况发生时,大多数想要卖出的人已经卖出,这意味着如果没有其他问题,价格可以再次上涨。绿色箭头显示了这种情况在2000年4月、2023年3月和上周发生的时间。

这是美国中型公司的标普400指数ETF(IJH)的振荡指标。你可以看到,在过去的15个月中,振荡指标经历了多次完全超卖后开始上升。这通常是一个非常积极的信号,表明未来几周和几个月的价格应该会上涨。

下方的振荡指标是用于纳斯达克指数的。绿色箭头显示振荡指标非常高,表明在大幅上涨后出现了超买情况。这并没有提供一个明确的顶部信号。一个资产可以持续超买很长时间。然而,它确实展示了银行股和主要市场指数与纳斯达克科技股指数之间的对比。(这些振荡指标来自Refinitiv)

标普500指数由500家大型美国公司组成,但它们并不是平等地被纳入其中。八家大型科技公司,如亚马逊、苹果、Meta、微软、Netflix、Nvidia,占据了指数的25%。这使得标普500指数能够轻松胜过其他市场平均水平,例如由30家大型美国公司组成的道琼斯工业平均指数(DJIA)、由中型公司组成的标普400指数和由小型美国公司组成的罗素2000指数。今年,标普500指数的表现完全领先,而去年的表现恰恰相反,纳斯达克指数下跌了30%以上,标普500指数下跌了19.2%。

然而,有迹象表明,标普500指数和纳斯达克指数可能会暂时休整,而道琼斯工业平均指数、标普400指数和罗素2000指数将迎头赶上。如果几乎所有股票再次参与这一市场上涨,而不仅仅是少数几只股票,那将是一个非常健康的发展。今天,2521家公司的股价上涨,而435家公司的股价下跌。这几乎是6比1的比例,显示了广泛的市场实力,这是一个非常积极的迹象。这可能是美国整体股市的一个明确的转折点。之前提到的1月10日和3月31日出现的广度推动买入信号都表现出不错的准确度,我将继续为投资者提供更新。请记住,我们正在经历美国经济和股市16至18年的增长阶段的一部分。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47