市场正面临一场“无处可躲”的黑天鹅事件!资深技术分析师:“危险泡沫”恐随时破裂

FX168财经报社(香港)讯 资深技术分析师Jeff Bierman表示,市场正面临一场“黑天鹅事件”,投资者无处可逃,因为2023年的市场反弹已经吹大了一个“危险的泡沫”。

TheoTrade首席市场技术分析师Bierman指出,当前市场涨势中令人不安的技术信号表明,资产价格的上行轨迹即将戛然结束。

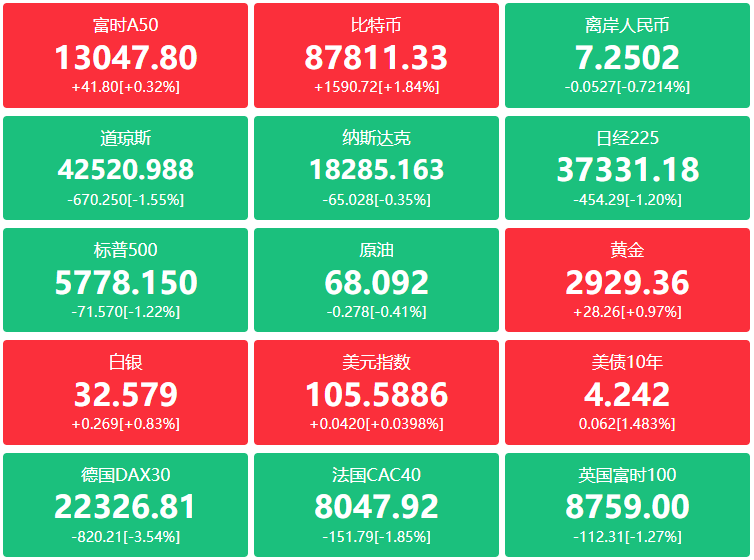

特别是五种资产——比特币、黄金、石油、债券和标普500指数股票——正以Bierman所说的“自动序列相关性”相互联动。

在Bierman看来,这是一个主要的看空信号,因为这表明多个行业都处于超买状态。

与此同时,投资者正在低估市场未来的风险, 被称为“华尔街恐慌指数”的VIX指数徘徊在17左右。

Bierman警告称,这是该波动性指标全年测得的最低水平,表明交易员“自满情绪过高”。

他在周四(4月20日)的一份报告中表示:“在这种类型的市场中,没有地方可以隐藏,没有多样化。这是一个黑天鹅事件。这是一个随时可能因外部灾难性风险事件或任何因素而破裂的泡沫。这是让痛苦交易走向下行的魔药。”

Bierman在财报季开始时发出上述警告。根据已经出炉的财报,大银行大多超出预期,但其他公司的业绩令人失望。

看空的评论人士说,考虑到当前的宏观经济逆风,盈利预期仍然过高。摩根士丹利(Morgan Stanley)首席股票策略师预测,未来几个月将出现2008年以来最严重的盈利衰退。

根据 FactSet 截至4月14日的数据显示,标普500成份股公司的盈利同比下滑6.5%,这将是自2020年第二季下降31.6%以来的最大同比降幅。

与此同时,3月份银行业动荡引发的信贷紧缩也不利于企业和经济的前景。

根据美联储发布的《在美商业银行资产和负债表》,3月份最后两周,美国银行业贷款出现有记录以来的最大两周跌幅。这表明在银行业危机之后,美国信贷状况出现历史上最严重的收紧。在截至3月29日的两周内,美国商业银行贷款减少近1050亿美元,为美联储自1973年统计该数据以来的最大降幅。最近一周减少的450多亿美元主要是由于小银行贷款的减少。

Bierman在谈到本财报季的股市时表示:“准备好迎接一轮波动。如果市场没有或确实令人失望,那么下行空间很大。”

美股大空头、摩根士丹利首席美国股票策略师Mike Wilson周三警告投资者,为近期通胀数据放缓欢呼是有危险的。信贷紧缩的问题已逐步浮现,美股增长前景正持续恶化,大盘股指可能会出现突然暴跌。

Wilson在一份新客户报告中称,尽管价格压力已从去年夏天的峰值回落,但这种缓解“是需求减弱的迹象,特别是商品方面”。他补充称:“通胀是支撑很多企业营收增长的一个因素。”如果企业营收开始低于预期,“利润可能先是逐渐,然后突然下滑”。

Wilson指出,自美联储一年前开始加息以来,事实上已经有近1万亿美元的存款离开了银行系统。再加上已经收紧的贷款标准,信贷增长面临萎缩就不足为奇了。他写道:“各项数据均表明数据表明信贷紧缩确实已经开始。我们看到银行贷款出现有记录以来最大的两周降幅。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47