这两大因素是关键!日媒:“美元一强”格局的终结已经开始 数字货币开始走向舞台中央

周五(8月19日),日本经济新闻发表金融部部长河浪武史的评论文章称,美联储坚持加息路线,外汇市场的美元独自走强今后似乎不会动摇。不过,如果将目光转向国际收支,会发现美国的经常项目赤字创出历史新高,在国际政治层面,中俄等BRICS(金砖国家)也在远离美元。在美元升值行情的背后,存在着二战后美元主导权的“终结的开始”。

日本经济新闻署名河浪武史今天报道称,美元兑日元汇率7月创出约24年来新高,兑欧元时隔约20年突破1美元兑1欧元这一“平价”,维持升值态势。美联储维持快速加息,全球资金涌向收益率更高的美元。

美国财政部部长耶伦指出,“美元是全球安全资产。经济的不确定性提高,资金就会流向美元,这是自然而然的”。美联储主席鲍威尔也表示,“利率上升带来的货币升值对于抑制物价有效”。可以说美国当局目前的政策姿态就是追求强势美元。

而在此背景下,美元自身地位已开始动摇。

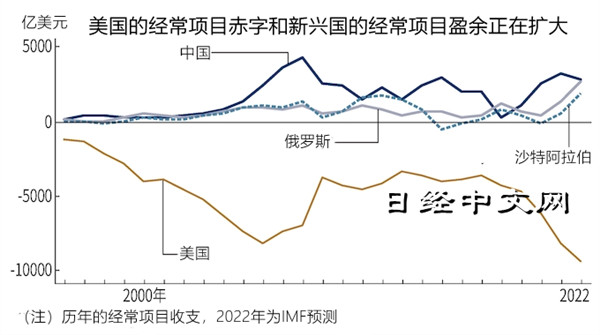

这背后包含两个关键因素。其一是经常项目收支的恶化。经常项目收支可以从整体上衡量资金、货物和服务的国际交易。如果这一指标赤字,资金将流向海外,最终引发货币贬值。

(来源:日经中文网)

其二则是在背后支撑“强势美元”经常项目盈余的国家出现“去美元化”的趋势。美国的经常项目赤字额1月至3月达到2914亿美元,环比增加30%,按季度计算创历史新高。国际货币基金组织(IMF)预测,2022年全年的赤字额将达到创纪录的9440亿美元。带来海外产品价格下降的美元升值将进一步提高美国的进口意愿,美元的流出也将随之加强。

从历史上来看,美国的经常项目赤字并不罕见。但之所以一直维持“强势美元”,是因为经常项目盈余的国家将“盈余”投向美国,使资金得以流回美元。

支撑美元的石油资金

1974年,美国总统尼克松访问沙特时曾达成密约,要求沙特将石油资金投资于美国国债以作为对美国军事支援的回报。产油国的经常项目盈余长期以来一直支撑美元作为“石油美元的再循环”。

只是如今,经常项目盈余国家的盈余不再轻易流回美元的可能性已出现。IMF预测表明,2022年经常项目盈余超过1000亿美元的只有中国(盈余额2790亿美元)、俄罗斯(2650亿美元)、德国(2510亿美元)和沙特(1770亿美元)这4个国家。在4国之中,确实与美国维持合作关系的目前只有德国。

在俄乌冲突中,西方国家几乎从未停止对俄罗斯进行金融制裁,因而,美国自然无法指望俄罗斯的美元资金实现回流。一些亚洲国家也开始减轻对美元的依赖性。例如,中俄两国已开展一些人民币与卢布贸易,俄印也在讨论“卢布与卢比协定”这一去美元化结算。中国向沙特提出利用人民币进行原油交易,给美元的“石油美元再循环”打入楔子。

金砖国家将吸引与美国保持距离的资源型国家,例如讨论吸引伊朗加盟,去美元化经济圈的趋势无法忽视。

影响主导权的数字货币

维持“强势美元”本就不是易事。随着世界经济增长,美国必须向全球提供超过本国经济规模的货币,结果陷入慢性的经常项目赤字。放弃“黄金美元本位制”的1971年的尼克松冲击、1973年转向完全浮动汇率制、1985年的“广场协议”……,都是美国难以承受经常项目赤字,不得不使得货币实际贬值的历史。

欧洲、日本等主要国家之所以支持美元,是因为几乎没有其他选项。如果美元出现暴跌,包括中国在内持有大量美国国债的世界各国也很难避免遭受巨额损失。所谓二战后的经济全球化,正是美元经济圈的扩大。

而如今,数字货币开始走向舞台中央,数字人民币的国际化方面也走在前头。野村分析师木内登英估算称,人民币占外汇市场的交易比率有可能从2%左右(2019年)提高至未来的18%。而美元的比率反而从逾4成降至近3成。

货币的区域化将挤压世界贸易的扩大空间,对经济整体产生负面影响。美国财政部长耶伦相继访问日欧韩,开始提倡在同盟国形成供应链闭环的“友岸外包”(friend-shoring)。如果仅通过同盟国获取资源和粮食,将成为类似于成为第二次世界大战原因之一的“经济区域化”的危险举动。美元一强格局走向终结或将导致二战后经济全球化的倒退。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56