华尔街2大行齐“唱衰”!高盛和小摩:市场预期经济衰退的可能性上升

FX168财经报社(北美)讯 上周,市场动荡一度引发华尔街恐慌,金融市场由此发出信号,称经济衰退即将来临的可能性更高。

这仍然是一个很小的机会。但周二(8月13日),彭博社报道称,高盛集团和摩根大通的模型显示,从美国债券市场的信号以及对商业周期的起伏极为敏感的股票的表现来看,市场隐含的经济衰退可能性已经大幅上升。

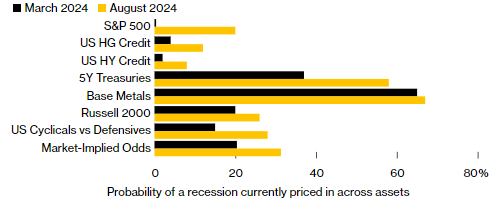

高盛表示,股票和债券市场预计美国经济衰退的可能性为 41%,高于 4 月份的 29%。最新一轮上涨的原因是市场押注美联储将以更激进的步伐降息,以及对商业周期波动极为敏感的股票表现落后。摩根大通的类似模型计算出,由于美国国债大幅重新定价,美国经济衰退的可能性从 3 月底的 20% 上升至 31%。

摩根大通策略师尼古拉斯·帕尼吉尔佐格鲁(Nikolaos Panigirtzoglou)表示,该银行模型中的衰退风险反映了自上月就业报告显示就业增长放缓以来,市场已将降息幅度考虑在内。他表示,股市预示着经济衰退的可能性只有五分之一,尽管这一概率高于今年早些时候股市创下新高时市场预估的零概率。

“美国信贷和股票市场看起来与美国利率市场脱节,”他说。“如果下一次美国 8 月份家庭调查结果与 7 月份一样疲软,从而强化经济衰退论,那么股票和信贷市场将需要大幅走弱才能赶上利率市场。”

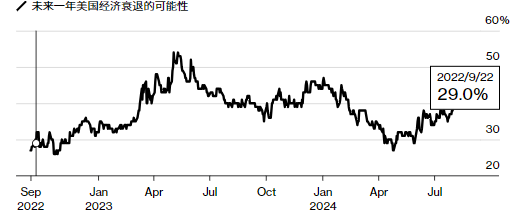

市场暗示美国经济衰退的可能性正在上升

高盛金融市场模型显示经济放缓的可能性为 41%

(资料来源:高盛)

8 月 2 日公布的就业增长数据低于预期,引发了人们对美联储开始放松货币政策等待时间过长的担忧,引发了对经济放缓的担忧。尽管数据显示就业人数减少,但月度就业人数仍超过 10 万,各种经济健康状况指标并未警告经济衰退迫在眉睫。例如,美国小企业乐观情绪最近在 7 月份升至两年多以来的最高水平。

此外,经济学家的预测并没有实质性增加,在 2023 年达到近 70% 之后,自 4 月份以来,共识预测一直保持在 30% 左右。

各资产类别陷入衰退的可能性均有所上升

(资料来源:摩根大通)

该银行通过比较经济衰退前各个阶层的峰值与经济萎缩期间的低谷来计算这些指标。

标准普尔 500 指数自 7 月中旬创下历史新高以来仍下跌逾 4%,而科技股占比较高的纳斯达克 100 指数则较峰值下跌逾 8%。

根据高盛和摩根大通的模型,利率市场对经济衰退的预期高于股票市场。根据高盛的模型,美联储基准利率 12 个月的隐含变化意味着明年经济衰退的可能性为 92%,而根据摩根大通的数据,五年期美国国债收益率的变化表明经济放缓的可能性为 58%。

不过,信贷和抵押贷款市场仍有许多令人欣慰的信号,风险水平并没有引起太多担忧。

高盛资产配置研究主管克里斯蒂安·穆勒-格里斯曼 (Christian Mueller-Glissmann)表示,尽管市场模型预计经济下滑的可能性增加,但该公司的经济学家仅认为经济下滑的可能性为 25%,“这仍然相对较低”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33