中国房地产新一轮利空!碧桂园股价跌逾6% 路透社:债权人提交“清算”申请……

FX168财经报社(香港)讯 中国房地产面临新一轮利空,开发商碧桂园集团表示,作为债权人的香港上市公司建滔集团旗下Ever Credit Limited已向香港法院提交清算申请,法庭听证会定于5月17日举行。面对债权人推动债务重组的压力,碧桂园港股股价周一(3月4日)亚市跌逾6%。

路透社报道,针对碧桂园提出的清算申请,一些海外债权人、顾问和分析师表示,这将加大这家陷入困境的开发商坐上谈判桌进行债务重组谈判的压力。

(来源:Reuters)

巴林银行驻伦敦新兴市场企业债务主管奥莫通德·拉瓦尔(Omotunde Lawal)表示:“这些清盘请愿书经常被债券持有人及其顾问用作让董事长回到谈判桌的策略。”

她补充说:“没有人愿意经历清盘程序。”

这是因为,如此做会对房地产开发商的境内业务产生连锁反应,并导致一切“陷入停顿”。

总部位于广东佛山的碧桂园是中国销售额最大的私营房地产公司,该公司卷入了自2021年开始的中国不断加剧的房地产流动性危机。该开发商价值110亿美元的海外债券现已被视为违约,其总负债接近2000亿美元。

占全球第二大经济体25%的中国房地产行业,自2021年以来,在对债务驱动的建筑业的监管打击引发流动性紧缩之后,陷入了一场又一场危机。

此后,一系列开发商拖欠还款义务,他们已经启动或正在启动债务重组程序,以避免面临破产或清算程序。

恒大是全球负债最重的开发商,负债达3000亿美元,被香港法院下令清算。

旷日持久、在某些情况下甚至在财务上不可行的重组过程,令海外债权人感到沮丧,其中许多债权人正在考虑大幅削减其投资的前景。

一位香港碧桂园债券持有人表示:“一些债权人正在采取行动,向碧桂园施加更大压力,迫使其坐到谈判桌前,这是一件好事,债权人越早锁定一些条款越好。”

碧桂园表示,将“强烈”反对建滔子公司提交的请愿书,并表示正在制定债务重组计划,并希望在“切实可行的情况下”尽快向市场通报最新条款。

随着财务和法律顾问的任命,其债务重组进程于最近几周启动。

据路透社统计,至少有20家在香港上市的中国房地产开发商出现美元债券违约,这要求它们与债权人进行重组谈判,否则将面临清算。

尽管谈判变得越来越普遍,但只有融创打开新选项卡,2023年完成了90亿美元的债务重组交易。

“总的来说,谈判重组协议仍然比推动清算更符合债权人的最佳利益,”KT Capital Group高级研究员Fern Wang表示。

行业观察人士预计,碧桂园的重组流程和方案将比恒大的重组流程和方案对债权人更有利,恒大在下令清算之前未能获得债券持有人的批准。

碧桂园的负债总额仅为恒大的2/3,分析师称,鉴于该公司的市值仍为180亿港元,约合23亿美元,并拥有价值200亿港元的物业管理部门,因此该公司拥有更多的股权可供杠杆化并向债权人提供。#中国房地产危机#

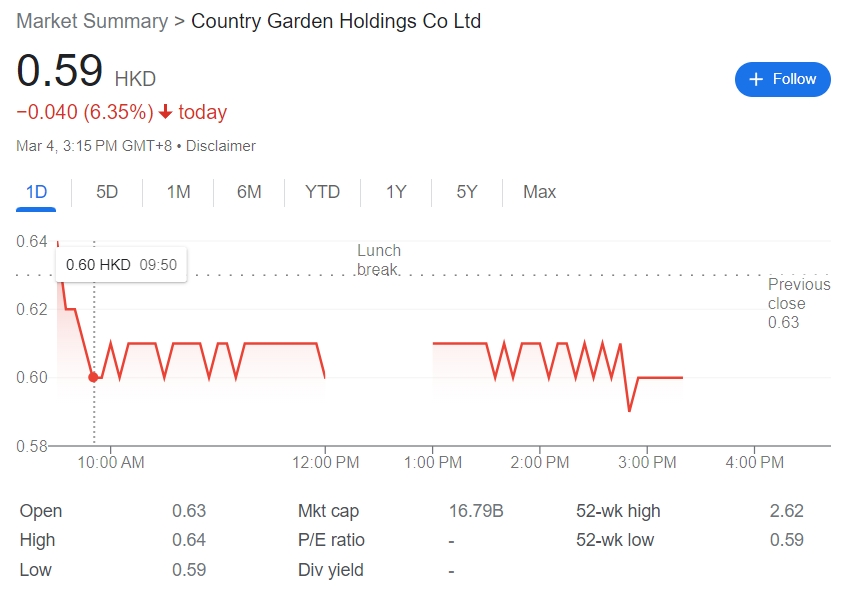

截至周一亚市,碧桂园港股股价面临新一轮利空,跌幅达到6.35%,报在0.59港元。

(来源:Google)