【小萧说币】两张图看黄金、比特币与人民币惊人关系:中国真是背后看不见的手?

FX168财经报社(香港)讯 比特币和黄金走向“明显脱钩”,打破自2022年2月以来的紧密相关性,但两者与人民币却出现惊人挂钩。全球避险资金四处逃窜的背景下,投资者迫切需要一个答案,即中国是否成为了这一轮波动背后看不见的手?中国取消了黄金进口配额,减少当地银行购买美元需求,不再用国债和外汇储备来支撑人民币的暴跌,消除美国国债的抛售压力。#小萧说币#

从下列两张图可以发现,黄金、比特币与人民币的相关性非常惊人:

(人民币与比特币相关性,来源:Bitcoin Magazine)

(人民币与黄金相关性,来源:Bitcoin Magazine)

Bitcoin Magazine在分析中国、比特币和黄金的联系时提到,中国很可能正在出售黄金,而不是美元,作为保护本国货币和宝贵的美元外汇储备的一种方式。报道引述Mining.com的文章称,中国黄金价格此前出现2020年以来最大跌幅,抑制了创纪录的溢价,消息称中国取消了黄金进口配额,以“减少当地银行购买美元的需求”。

这是一个惊人的发展,并解释了我们在黄金图表中看到的情况。中国正处于毁灭性的美元短缺/信贷紧缩之中。“我再说一遍,是美元短缺,而不是流动性泛滥和印钞。是时候埋葬通货膨胀的说法了,”分析强调。

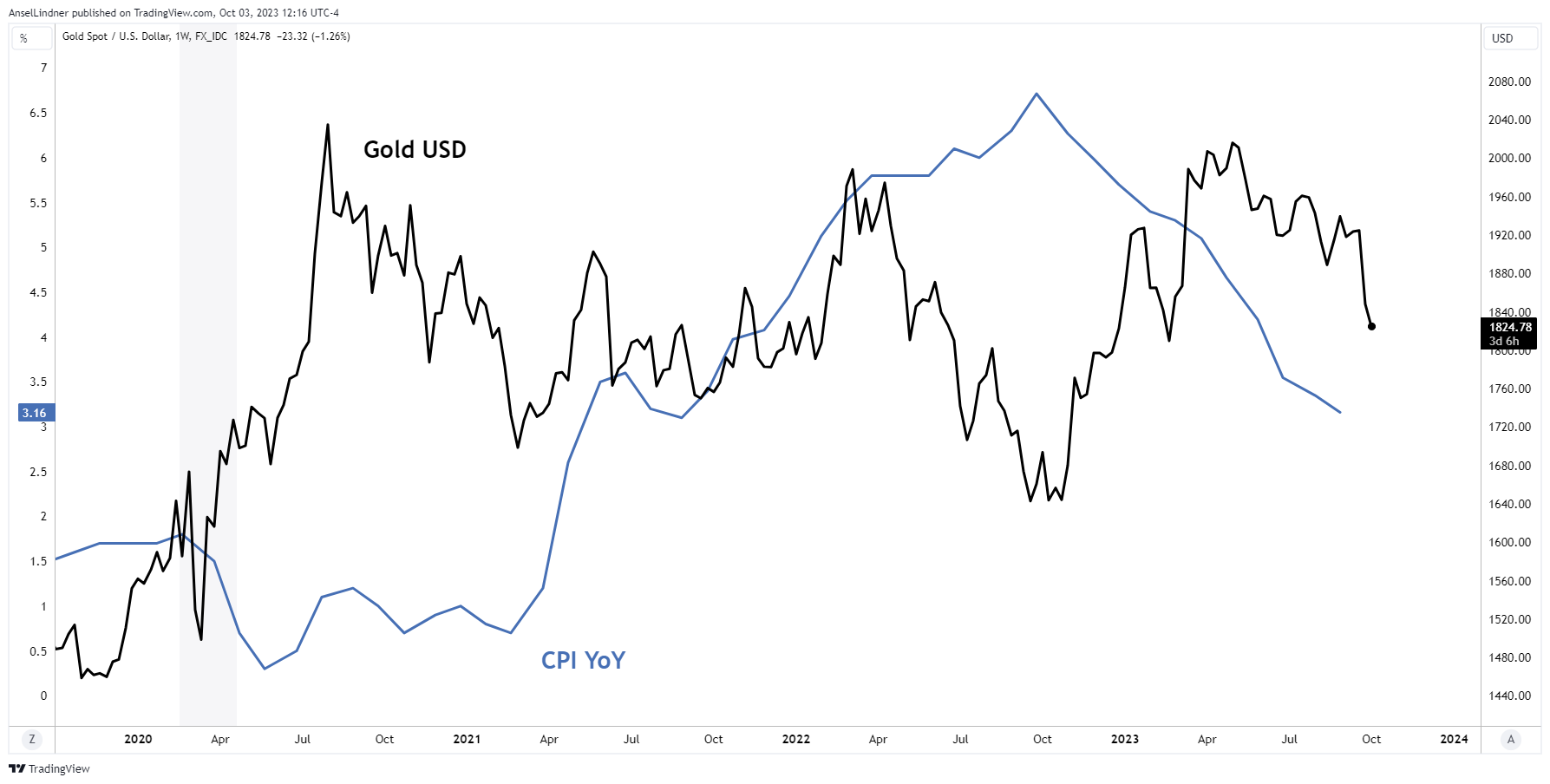

事实上,分析发现黄金和比特币与美股消费者物价指数(CPI)存在轻微的反比关系。2022年,随着CPI飙升,黄金和比特币遭到抛售。一些人武断地争论了时机,称比特币在消费者物价指数飙升之前就上涨了。或者,也许通胀并不是这个市场的主要力量。

(来源:Bitcoin Magazine)

支持人民币反弹的另一个证据是比特币,它也与人民币高度相关,近期的反弹可能对应于影子市场的人民币反弹。

使用黄金而不是国债和外汇储备来支撑人民币的暴跌是明智之举,并将消除美国国债的抛售压力。这可能会扭转美国10年期国债收益率失控的局面,该国债收益率一度触及4.82%。去年9月至10月也发生过同样的情况,10年期国债收益率从3%飙升至4%,涨幅约100个基点。

这个市场的首要压力是美元短缺,而不是通货膨胀。即使通过出售黄金来短暂缓解人民币压力,也可能导致比特币价格出现不成比例的波动。由于人民币走势类似或疲软,比特币在1月和3月上涨40%,6月上涨26%。比特币目前只需微幅抬头,即可突破31000美元的长期阻力位。

将焦点转向美国市场,讨论通胀与衰退的可能性。Bitcoin Magazine分析指出,如果经济衰退即将来临,市场正在对联邦基金期货进行定价,许多专家都同意,这种情况甚至排除了温和的通胀。这是非此即彼,要么通货膨胀,要么衰退。

利用这种启发式方法,可以检查通胀预期并将其应用于经济衰退的可能性。最受推崇、基于市场的总体通胀预期指标是5年-5年远期合约,以及5年期和10年期盈亏平衡点。这三项指标均显示市场预期通胀率将低于2.5%。红色箭头表示反转时间,即5年盈亏平衡高于10年盈亏平衡的时间。这是类似于收益率曲线的另一种倒挂,预示着经济衰退。

利差的压缩也有一个模式。在金融危机和新冠疫情之前,随着经济衰退的可能性加大,利差被压缩。当前,市场再次看到三个压缩仅相差24个基点。2.5%的通胀预期不高也不低,因此很难从该水平本身得出直接结论。然而,紧缩表明市场变得越来越担忧,就像2007年和2019年一样。接下来我们应该预期的是,随着经济衰退的临近,通胀预期将开始下降。

可以将通胀预期下降的预测与银行信贷水平进行交叉检验,毕竟,在基于信用的体系中,这是基础货币。如果通胀构成威胁,银行信贷就必须上升,从而避免经济衰退。然而,投资者看到的却恰恰相反,银行信贷同比变化已为零。

银行信贷停滞不前,这意味着很可能出现通缩结果。这对比特币来说非常好,因为它也是对冲系统性信用风险的工具。与所有基于信用的金融资产不同,投资者的比特币不存在交易对手风险。

因此,分析在持续构建的“衰退而非通胀”论点中又增加了两个指标。银行信贷停滞将拉低通胀预期,从而导致盈亏平衡点缓慢下降,勾勒出总体时间表。从历史上看,一旦通胀预期开始下降,大约15个月后就会出现衰退。

在经济衰退之前的一年里,股票和包括比特币在内的风险资产往往会上涨,而收益率会下降。因此,能再次确认比特币在减半期间和明年应该有足够的发展空间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26