恒力期货能化日报20250121

一眼通

油品

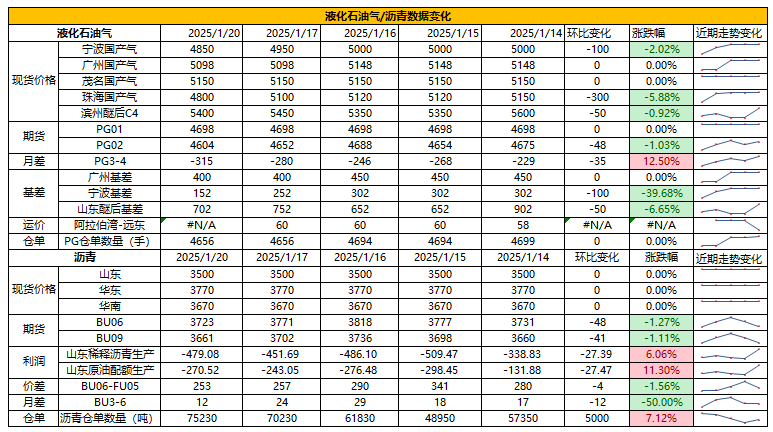

LPG

方向:04【4650,4900】

行情回顾:美国超预期寒潮影响丙烷产量和出口,高基差有所回归。油品市场因港口禁船,成本走强。1月沙特CP合同价下调出台,其中丙烷625美元/吨,环比下调10美元/吨;丁烷615美元/吨,环比下调15美元。

逻辑:

1. 本周国内液化气商品量为55.67万吨左右,较上周减少0.45万吨或0.80%。本周炼厂库容率23.86%,环比增加0.43%。港口库存263万吨,环比减少24.26万吨或8.43%。

2. 气温下降,燃烧需求增加,化工需求边际好转。PDH开工率72.7%,环比上涨6.5%。MTBE开工率54.1%,环比上涨1.1%,烷基化开工率43.9%,环比上涨0.8%。

3. 现货小幅走弱,山东民用气4780元/吨(-70),华东民用气4913元/吨(-94),华南民用气5150元/吨(0)。

风险提示:宏观因素影响

沥青

方向:3-6正套

行情回顾:低供应与低库存,现货报价坚挺,北方季节需求性减弱,整体需求逐渐放缓。

逻辑:

1.国内开工率低位,周产量51.8万吨,环比增加2.0万吨,增幅4.0%。2月份国内沥青地炼排产量为119.7万吨,环比下降7.6万吨,降幅5.97%。

2.社库91万吨,环比增加4.3%,厂库66.5万吨,环比增加2.2%。炼厂周度出货量36.5万吨,环比增加11.4%,华北及东北出货增加较为明显,因主力炼厂前期合同执行,业者集中提货入库,带动发货增加。山东现货3610元/吨附近(-40),基差走弱。

风险提示:宏观因素影响

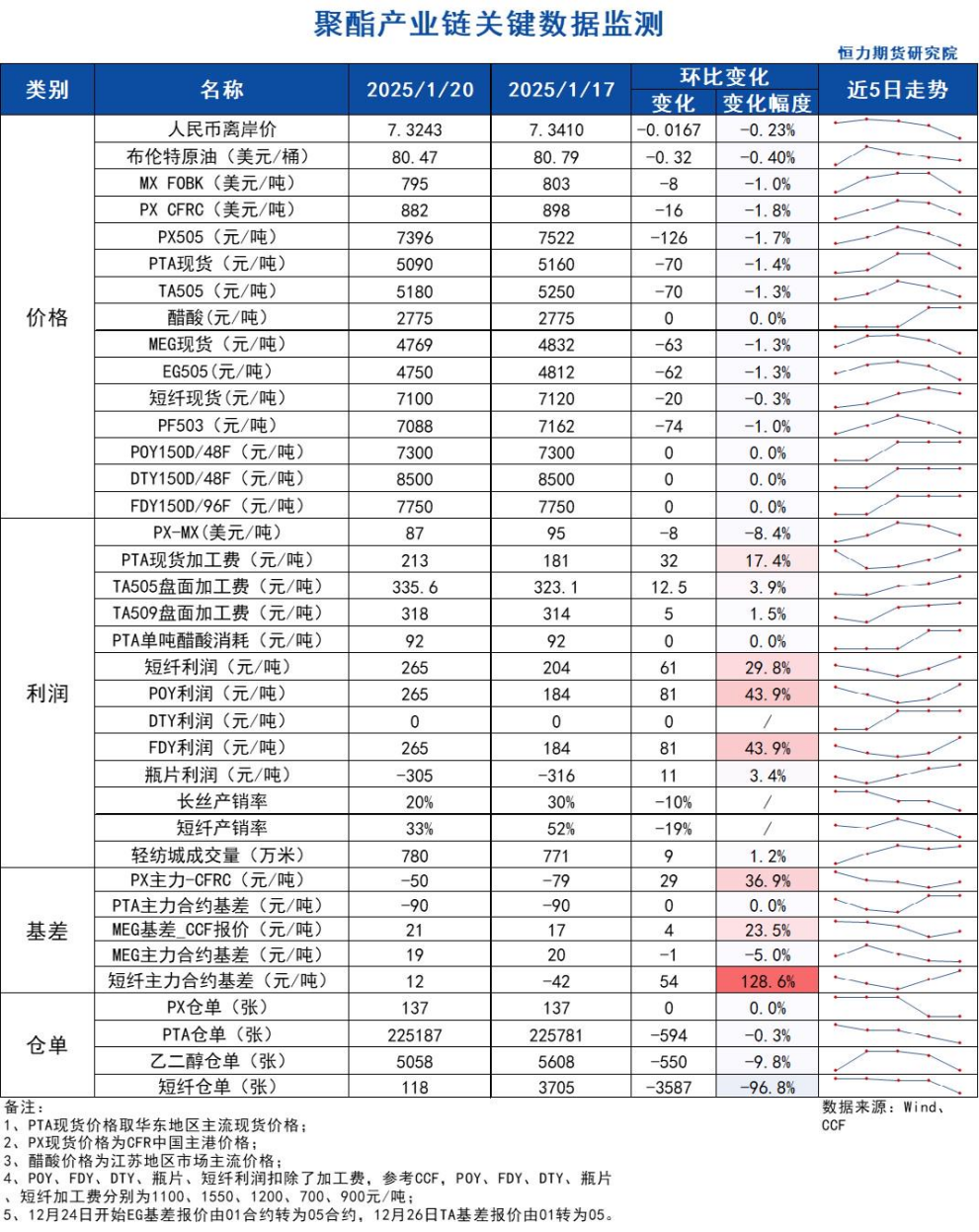

芳烃

PX

方向:偏空

盘面:

1、PX05合约收盘价7396(-130, -1.73%),持仓减少19689手至11万手;

2、PX5-9月差-60(-18),PX05-CFRC 为-52(+27);

3、仓单137(-)。

基本面:

1、实货:CFR中国均价为882美元/吨(-16),今天PX商谈价格偏弱维持,实货浮动价方面,Q2在均价-6有买盘报价;纸货2月在887有卖盘,9月在890/892商谈;

2、供给:国内PX周度负荷87.1%(+6pct),亚洲PX周度负荷78.1%(+3.6pct),广东石化260万吨装置1月16日重启,17日负荷恢复,此前于1月9日提前停车,东营威联200万吨装置提负至7-8成,预计本周PX负荷保持稳定;

3、进口:12月份PX进口84万吨,单月同比上升21.2%,环比下降14%,2024年全年进口规模为938万吨,同比上升3.1%,自2018年后首次实现年度进口规模正增长;

4、需求:PTA负荷上升0.3个百分点至80%,英力士125万吨装置1月11日按计划停车检修,桐昆150万吨装置1月14日重启,此前于2024年12月12日因故停车。宁波逸盛200万吨PTA装置下周开始停车,下周PTA负荷预计将下降;

5、下游:PTA现货市场商谈氛围一般,现货基差变动不大,长丝平均产销2成左右,直纺涤短平均产销33%。

策略:无。

风险提示:油价异动、终端需求大幅波动

PTA

方向:注意短期回落风

理由:成本驱动退潮,向上情绪中断。

盘面:

今日05合约以5180点收盘,较上一交易日结算价下降74点,跌幅1.41%,日内减仓25667手至117.77万手,TA5-9价差为-22(-4)。

基本面:

1、实货:基差变动不大,2月上主港在05-70~75附近商谈;

2、供给:PTA负荷上升0.3个百分点至80%,英力士125万吨装置1月11日按计划停车检修;桐昆150万吨装置1月14日重启;近期逸盛公布三套装置检修计划,其中宁波逸盛200万吨装置下周开始停车检修,本周PTA负荷有望下降;

3、需求:下游聚酯负荷进一步降至83%(-3.3pct);江浙终端开机率加速下降,其中加弹降至45%、织造下降至30%、印染下降至64%。江浙涤丝今日产销整体清淡,平均产销估算在2成左右,今日直纺涤短销售清淡,平均产销33%,轻纺城市场总销量780万米(-136);

4、出口:12月PTA出口25.8万吨,同比增加18.1%,环比下降40.3%,2024年1-12月累计出口441.8万吨,同比增加25.9%,PTA单月出口虽然有较大回落,但全年出口规模稳步增长。

策略:单边注意短期回落风险,套利继续关注多TA空EG。

风险提示:油价异动、终端需求大幅波动。

乙二醇

方向:多单止盈,突破4875高点后试多

理由:新装置投产下近期供给偏宽松。

盘面:

今日EG2505合约收盘价4750(-61,-1.27%),日内减仓25246手至27.78万手,EG5-9价差为-22(-1)。

基本面:

1、现货:目前现货基差在05合约升水20-22元/吨附近,商谈4759-4761元/吨,2月下期货基差在05合约升水26-28元/吨附近,商谈4713-4715元/吨,下午几单05合约升水28元/吨附近成交;

2、库存:截至1月20日,华东主港地区MEG港口库存总量49.59万吨,较上周四降1.42万吨;

3、供给:乙二醇整体开工负荷下降至70.01%(-0.82pct),其中煤制乙二醇开工负荷72.64%(+2.32pct),陕煤渭化30万吨装置半负荷运行中,四川正达凯60万吨合成气制乙二醇新装置已开始调试开车,下周乙二醇供应预期将偏宽松;

4、进口:12月份EG进口57.9万吨,同比下降0.2%,环比增速5.3%,1-12月累计进口655.4万吨,同比减少8.3%,跌幅较11月有所收窄;

5、需求:下游聚酯负荷83%(-3.3pct);江浙终端开机率加速下降,其中加弹降至45%、织造下降至30%、印染下降至64%。江浙涤丝今日产销整体清淡,平均产销估算在2成左右,今日直纺涤短销售清淡,平均产销33%,轻纺城市场总销量780万米(-136)。

策略:套利可继续多TA空EG。

风险提示:油价异动、终端需求大幅波动。

煤化工

尿素

方向:高度有限

逻辑:周末至今成交放缓一般化,目前已有企业陆续完成预收工作,仍有企业在继续收单,部分报价或小幅向下松动。工业刚需采买,农业需求阶段性增加且较为分散,预计年前尿素市现货价格窄幅波动,行情弱稳为主。若后续上游去库压力缓解,利空因素逐渐出尽,前期空头继续平仓,那么尿素期价还存在一定反弹空间,但短期出口的可能性较小,以及库存高企和供应陆续增加的现实仍然存在,上方仍然存在一定压制,注意情绪转变,05可短时关注一下1760-1780压力位是否突破。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

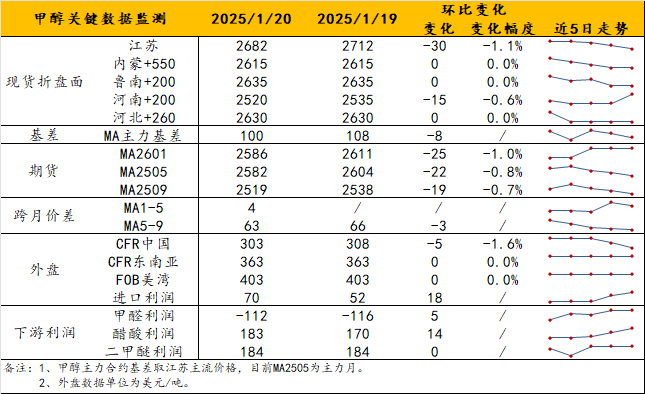

甲醇

方向:观望

理由:节前或断续出现减仓落袋迹象。

逻辑:本周初,期现货延续小幅回调。目前,港口基差松动至近端05+80/85、2下约05+115/125;内地市场局部阴跌,维持排库。行情上,节前节后应持续关注伊朗装置动态,个别伊朗装置重启传闻将缩短伊朗故事的窗口期,多头行情反复的概率开始降低,港口市场继续去库空间也将影响基差松动的幅度。前期已提示追多风险并提出虚值看涨买权自带风控,现伊朗装置重启传闻令多头行情告一段落,盘面回调幅度取决于节前减仓节奏,短期单边可操作性弱,宜观望;中期盘面重心取决于伊朗货源回归的预期变化。

策略:观望。

风险提示:伊朗装置动态、烯烃停车风险、宏观影响。

建材化工

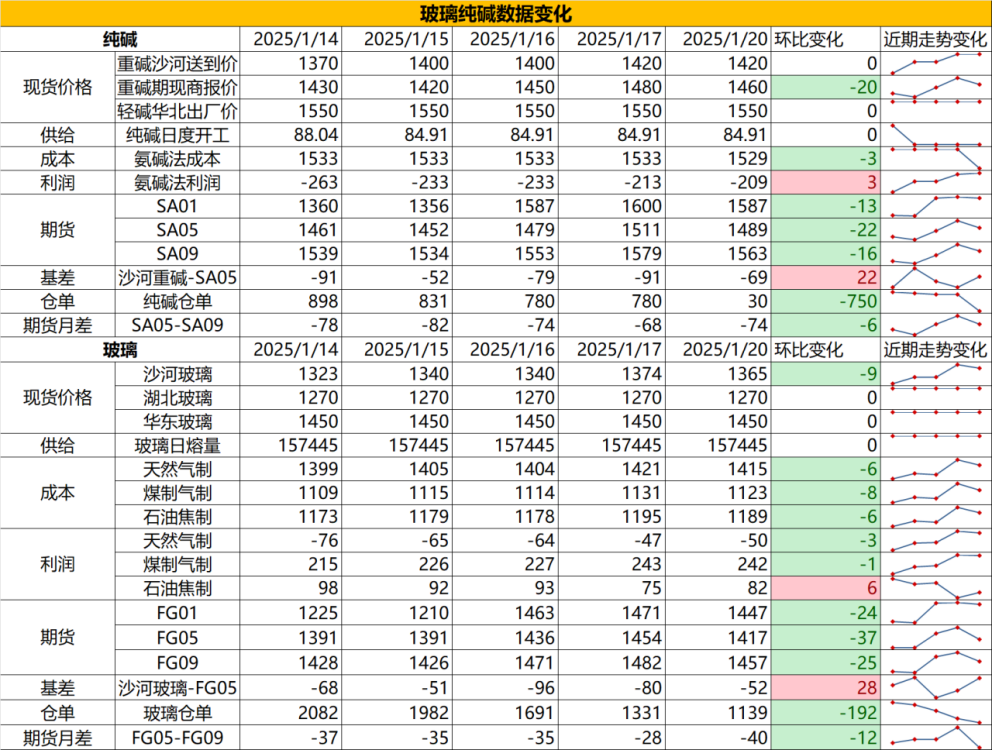

纯碱

方向:估值相对偏空

行情跟踪:

1.截止周一,碱厂库存在143.61万吨,较上周四上涨0.5万吨,库存维持高位,上周碱厂报价上调后,沙河送到价上调在1420-1450元/吨,目前刚需端已经完成大规模节前备货,后续若仅依靠期现商买货,正反馈的持续性以及边际效应较弱,且由于今年产能偏高,预计春节期间纯碱边际累库会大于往年,期现商的买货仅能起到小幅改善累库幅度的缓冲垫作用。

2.年后大方向看,纯碱仍是供增需减的格局,但前期提到,上游产能较为集中,一旦部分企业启动减产或者宏观变动,则会对短期价格起到稳定剂的作用,底部区域难跌,价格中枢长期围绕氨碱成本-联碱成本端波动。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:1500附近相对偏空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:估值偏高,暂观望

行情跟踪:

1.目前沙河报价在1350元/吨,玻璃目前处于北强南弱格局,主产地沙河及湖北均有低库存支撑,华南地区由于前期库存高位,为缓解过年期间库存压力不断出台保价政策,近日产销也持续性处于高位,整体处于刚需走弱,投机需求偏好的阶段,但随着过年时间临近,玻璃厂也临近放假,预计外发会逐步走弱。

2. 年后大方向看,由于当前产能处于低位,过年期间累库斜率不会太陡,整体仍是供需双弱格局,但供给减量会大于需求减量,地产需求偏弱,但弱化的速率已有所放缓,玻璃日熔量已处于历史偏低位,且由于老旧窑炉的持续积累,今年供给仍有下滑空间,供给端的减量会大幅压缩供需差,库存下滑回归正常区间,基本面是存在韧性的,价格处于底部抬升阶段。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:待基差平水后逢低多

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47