未来一周:美元兑日元的定时炸弹在150上方触发?

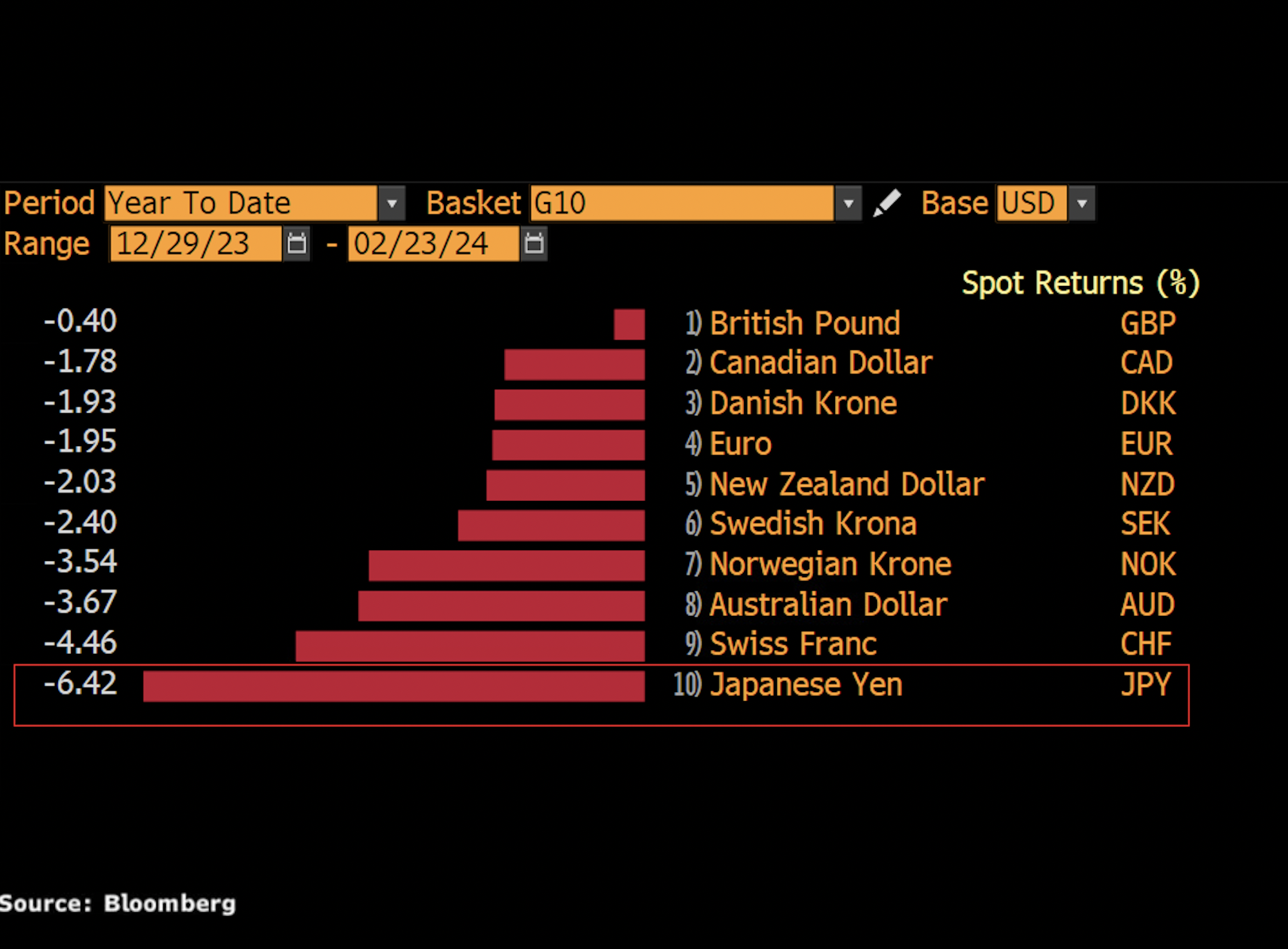

FX168财经报社(北美)讯 我们关注的焦点是日元,它是今年以来对美元表现最差的10国集团(G10)货币。

(图片来源:FXTM)

由于关键的经济数据、众多美联储官员的讲话以及美国政府部分关闭的威胁,2月的最后一个交易周注定是多事的一周:

2月27日星期二

日元:日本消费者物价指数(CPI)

2月28日星期三

欧元:欧元区经济信心,消费者信心

纽元:新西兰利率决定

美元:第四季度GDP(第二次预估),亚特兰大联储总裁博斯蒂克,波士顿联储总裁苏珊·柯林斯,纽约联储总裁约翰·威廉姆斯讲话

2月29日星期四

澳元:澳大利亚零售销售

加元:加拿大国内生产总值(GDP)

欧元:德国消费者物价指数(CPI),失业率

日元:日本工业生产、零售销售

美元:美国1月个人消费支出报告(PCE),芝加哥联储主席古尔斯比,亚特兰大联储主席博斯蒂克,克利夫兰联储主席梅斯特讲话

3月1日星期五

人民币:中国官方PMI,财新制造业PMI

欧元:欧元区消费者物价指数(CPI)、失业率、采购经理人指数(PMI)、德国制造业(PMI)

英镑:英国标准普尔全球/消费者物价指数制造业PMI

美元:美国供应管理学会制造业指数、密歇根大学消费者信心指数、美联储讲话

避免美国政府部分关闭的最后期限

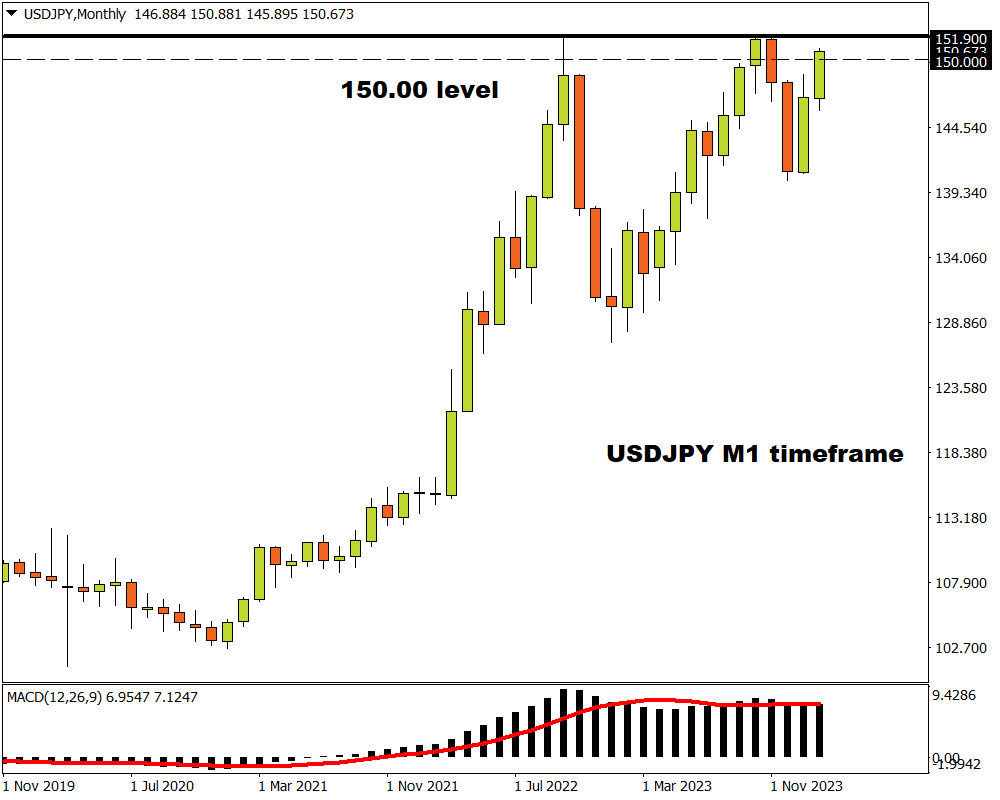

由于日本央行立场温和,日元疲弱一直是本季度的主要主题,日本经济衰退加剧了政策转向可能时机的不确定性。

(图片来源:彭博))

注:年初至今,日元兑美元下跌超过6%。

最近日元兑美元汇率跌至150以下,引发了日本官员的警告,最终加剧了市场对可能进行干预的担忧。

(图片来源:FXTM)

随着美元兑日元逼近略低于 152 的多年高点,重大走势可能正在酝酿之中。

综上所述,以下是可能影响美元兑日元的3个因素:

1.日本通胀数据

日本全国消费者价格指数(CPI)预计将从去年12月的2.6%降至今年1月的1.9%。不包括生鲜食品的核心CPI预计将同比下降1.9%,低于去年12月的2.3%。

如果预期与现实相符,这将是核心CPI自2022年3月以来首次低于日本央行2%的目标。

交易员目前认为,日本央行在3月前取消负利率的可能性只有29%,而到4月,这一可能性将跃升至78%。

一份比预期更疲软的通胀报告可能会支持有关经济过于疲软而不适合加息的论点,从而削弱日元。

如果通胀报告高于预期,这可能会提振日元,因为人们对日本央行结束负利率的预期越来越高。

2.美国1月个人消费支出报告

美联储偏爱的通胀指标,核心个人消费支出可能会影响降息预期。

根据联邦基金期货,交易员目前预计美联储在6月前降息的可能性为79%。

预计个人消费支出(PCE)核心平减指数将环比上升0.4%,高于去年12月的0.2%,而1月份将降至2.8%,低于上月的2.9%。

最终,物价压力降温的更多迹象可能会提振人们对美联储未来降息的押注,从而打击美元。

如果个人消费支出报告高于市场预期,这可能会进一步抑制早期降息的希望,从而推高美元兑日元。

注意:除了个人消费支出报告和其它美国关键数据之外,关注即将到来的部分政府关门可能是明智的。

美国正面临另一次部分政府关门的最后期限,该期限将于3月1日到期。如果这成为现实,它可能会影响美元和风险情绪——反映在美元兑日元上。

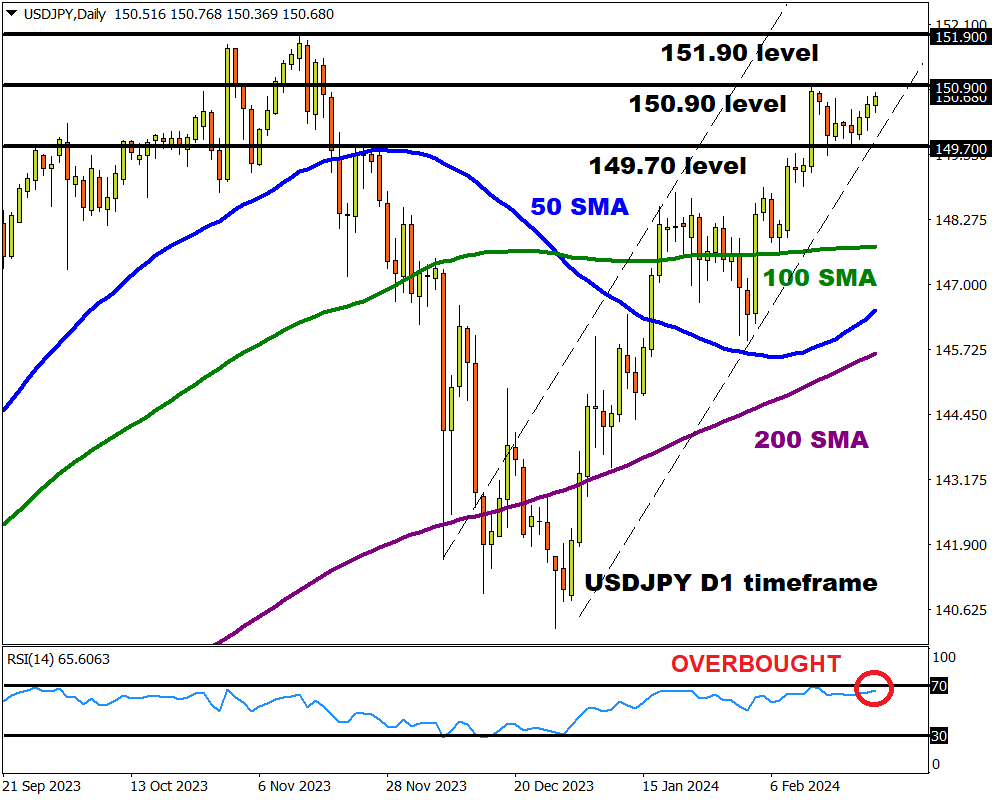

3.技术力量

美元兑日元在日时间框架上坚定看涨,因为一直有更高的高点和更高的低点。然而,相对强弱指数(RSI)正在接近70,表明价格超买。

如果周收盘价稳定在150.90上方,可能会促使该货币对向151.90倾斜。

如果多头在150.90以下退缩,这可能会引发向149.70的抛售,甚至可能更低。

彭博的外汇模型显示,在未来一周内,美元兑日元在149.18 - 151.95区间内交易的可能性为78%。

(图片来源:FXTM)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26