商业内幕的文章说,这个投资建议你可能听过很多次:购买指数基金,不去动它,静待财富增长。

这是一项明智的策略,历史证明了这一点,前提是投资者愿意长期持有。例如,1990年投资100美元在标准普尔500指数上,今天将价值3,220美元。跟踪主要指数的指数基金回报非常好,同时所需的努力却很少,这也是为什么巴菲特建议大多数人将他们的资金投向这些基金的原因。

这种方法在长期来看大概率会继续成功,尤其是对那些采用定投法的投资者来说,无论市场涨跌,他们都会在长时间内分批买入。

然而,数据显示,现在可能是买入大盘市场的一个糟糕时机,尤其是对那些计划持有大约十年的投资者来说。

考虑到标准普尔500指数在过去一年里上涨了25%,这个说法很大胆。但事实就是如此。市场的估值已经变得如此泡沫化,这使得未来10年左右的回报前景变得暗淡。至少数据是这么说的。

估值可以衡量股票相对于历史的昂贵程度。最常见的指标之一是12个月的远期市盈率,考虑了股票或整个市场相对于近期收益预期的价格。还有市盈率与增长比率(PEG),考虑了长期的增长前景。

但对于预测长期回报来说,其他指标更为可信。以席勒经调整的周期性市盈率(CAPE)为例,这是一个12个月滚动平均市盈率的10年平均值。通过平滑异常数据来调整指标。

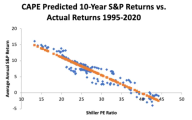

根据美国金融服务学院财富管理教授迈克尔·芬克的分析,CAPE比率在预测未来回报方面具有显著的能力。2020年,芬克进行了回归分析,一项统计测试,旨在确定某些变量对给定结果的影响,

他发现,从1995年到2010年,任何时间点的CAPE比率水平,可以在很大程度上预测标准普尔500指数在接下来十年中的表现,解释了标准普尔500指数在接下来的十年中的90%回报。

CAPE比率与未来回报之间的关系,对未来十年不太乐观。目前标准普尔500指数的CAPE比率为35.7,仅次于1999年和2021年的水平,且高于1929年泡沫时的高点。35.7的水平意味着未来十年年化回报率约为3%。

尽管听起来不算太差,但自2008年以来,基准指数的年化回报率为10.9%。此外,10年期美国国债提供了3.89%的无风险年化收益率。

当芬克发表他的报告时,晨星公司的研究副总裁约翰·雷肯塔勒曾对这些发现表示惊讶。

“你是否见过股票市场信号与未来表现之间如此紧密的联系?如果有,请告诉我,因为我想不出有这样的例子,”雷肯塔勒在2020年7月写道。“鉴于芬克的背景以及发表文章的网站声誉,我相信他的工作是准确的,但我承认,直到我自己进行了这些计算后,我才完全相信这些数字。”

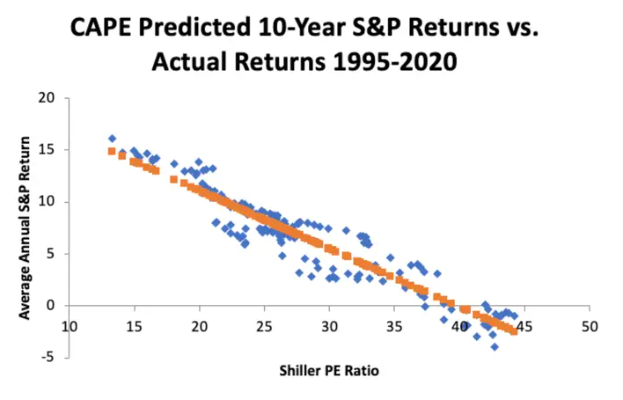

接着谈到约翰·赫斯曼。赫斯曼是**赫斯曼投资信托**的总裁,是一个所谓的“永久看空者”,他似乎总是对股票前景持悲观态度。尽管这类人容易被忽视,但他的数据却难以反驳。

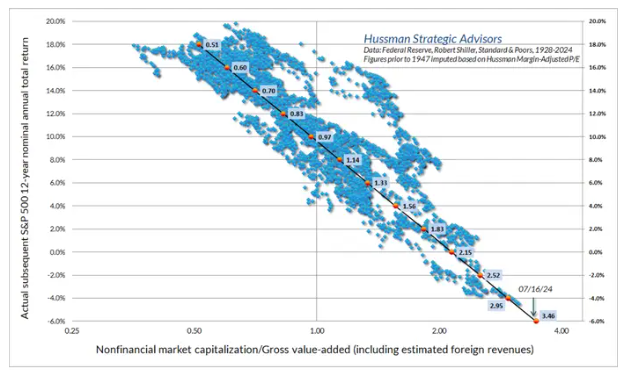

赫斯曼最喜欢的估值指标,是非金融类股票总市值与这些股票的增加值之比,本质上是实体经济公司的一种市盈率。

与CAPE比率类似,这在预测市场长期走向方面具有惊人的能力。而且起始估值越极端,对接下来12年的预测能力就越强。

正如上图所示,今年7月中旬指标的水平表明,未来12年标准普尔500指数的年化回报率为-6%。

赫斯曼常常写道,高起始估值水平导致了“漫长而有趣的无所作为”,随着经济周期的推进,市场在接下来的12年中将经历起伏。例如,到2012年初,标准普尔500指数仍低于2000年初互联网泡沫巅峰时的水平。而在2002年泡沫后的低点投资,直到2012年初收益会超过50%。

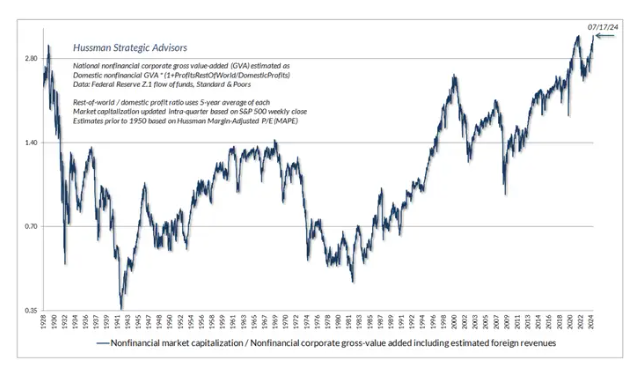

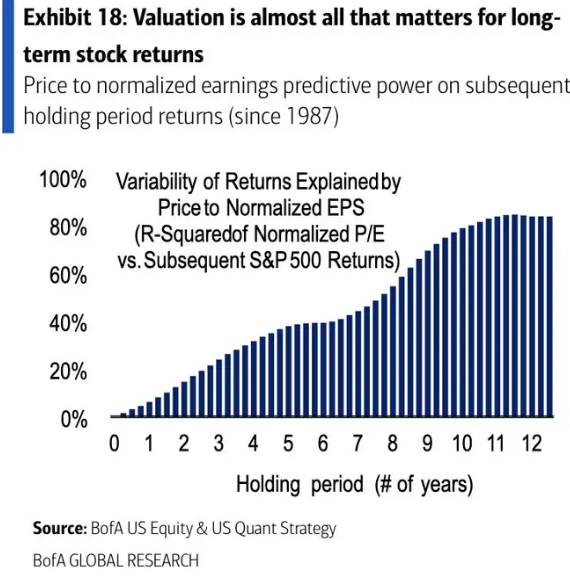

需要重申的是,这些指标针对的是整个标准普尔500指数在10年或12年内的表现前景。估值在短期内并不那么重要。这里有一张2021年美国银行的图表,显示了起始估值对随后的12年回报的影响。

例如,几年前上述两个估值指标的水平处于历史高位,但自2021年初以来,标准普尔500指数已经上涨了47%。

同样,如果你现在20多岁或30多岁,并且不打算在未来几十年内动用你的股票市场资产,这些数据可以忽略。

但根据几十年的数据,毫无疑问,起始估值会影响长期回报。如果你计划在大约10年内从市场中撤出资金,那么现在可能不是最好的买入时机。