光证资管:“光大阳光混合A”年内净值下跌21.98%

截至2024年6月21日,光大阳光混合A年内净值下跌21.98%。成立4年多,该基金净值累计下跌超30%,跑输业绩基准超过20个百分点。

该基金部分一季度末重仓股年内股价下跌超过15%,包括华兰生物、芒果超媒、卫宁健康。

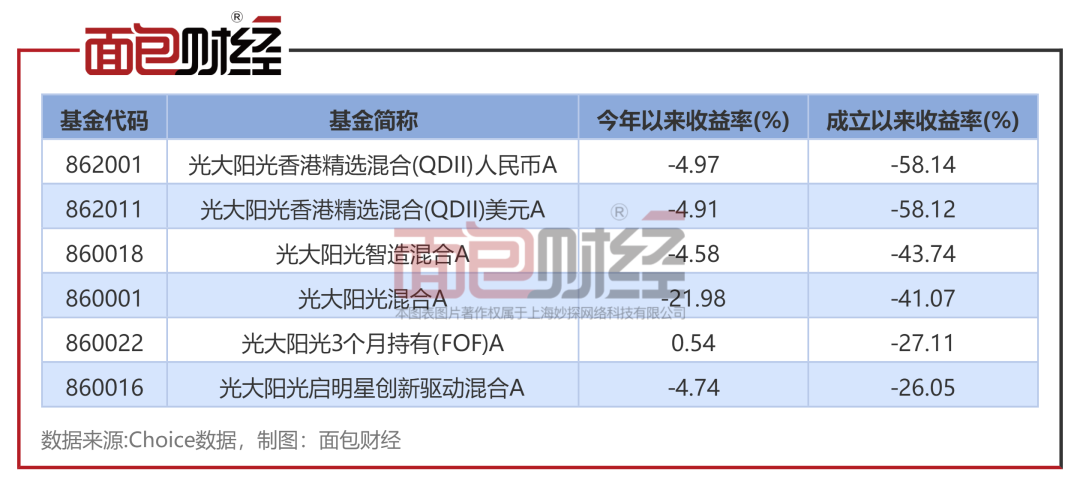

面包财经梳理公开资料显示,光证资管在管的6只产品成立以来净值累计下跌超过20%,使投资者利益深度受损。

光大阳光混合A:年初以来净值下跌21.98%

光大阳光混合于2020年6月转型为公募化产品,基金投资目标为:在控制和分散投资组合风险的前提下,实现组合资产长期稳健增值。基金业绩比较基准为:中证800指数收益率*60%+中债综合指数收益率*20%+中证港股通综合指数(人民币)收益率*20%。

截至2024年6月21日,光大阳光混合A近一年净值下跌40.37%,近两年净值下跌46.5%,同类排名靠后。今年以来,该基金净值下跌21.98%。

从长期业绩表现来看,光大阳光混合A成立4年多净值累计下跌超35%,同类排名靠后。

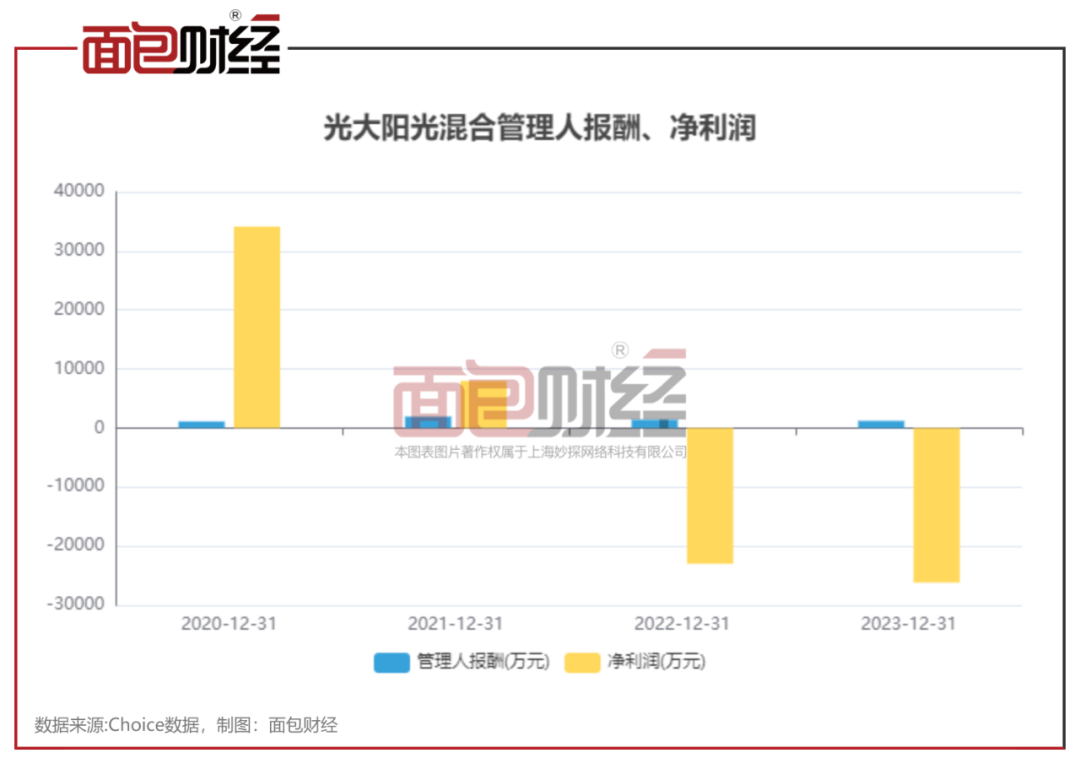

Choice数据显示,截至2023年末,光大阳光混合累计亏损超7000万元,亏损主要发生于2022年、2023年。同期,该基金累计收取管理费超5700万元。2024年一季度,该基金亏损增加超1.23亿元。

重仓股:蓝思科技、TCL科技、华兰生物等

光大阳光混合的现任基金经理为曾炳祥,于2023年12月开始任职,曾炳祥现任光证资管混合资产公募投资部总经理。

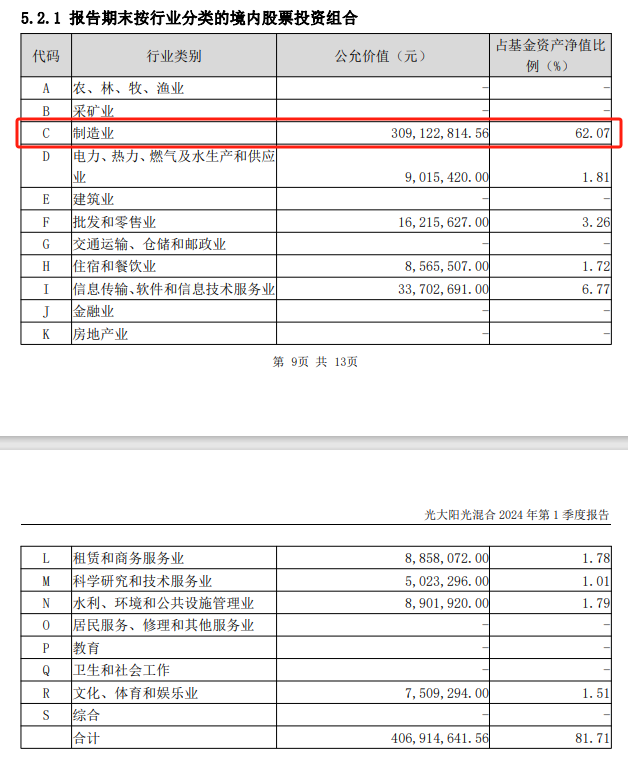

2024年一季度末,光大阳光混合股票持仓占基金总资产的比例为81.18%。前十大重仓股占基金资产净值的比例为19.05%,基金持仓相对分散。股票投资组合中,光大阳光混合重点投资在制造业,占基金资产净值比例达到62.07%。

2024年一季度末,基金重仓股包括蓝思科技、TCL科技、华兰生物、天山铝业、中联重科等企业。截至2024年6月21日收盘,华兰生物、芒果超媒、卫宁健康股价表现较弱,分别下跌23.85%、17.90%、15.02%。

基金经理在一季报中表示:“我们的产品策略基于“深度价值”投资理念,即在确保投资标的具备优质基本面和成长潜力的基础上,从全市场筛选出估值最低、价格最具吸引力的投资机会。本季度市场的剧烈波动对我们的投资表现造成了一定影响,导致净值出现了回撤。我们后续将重点强化投资前的准备工作,包括优化投资框架、增强策略的鲁棒性,以应对潜在的低概率事件。同时,我们将深化对具体投资标的的细致研究,发挥投资团队的主动研究优势,以规避个股风险并提升选股的成功率。”

光证资管:多只基金成立以来跌超20%

根据不完全统计,截至2024年6月21日(下同),光证资管在管的6只公募产品(初始基金口径)成立以来净值累计下跌超过20%。

其中,光大阳光香港精选混合(QDII)人民币A成立以来净值累计下跌58.14%。2024年以来,该基金净值下跌4.97%,跑输业绩基准逾10个百分点。光大阳光智造混合A成立以来净值同样累计下跌超过40%。

2024年3月,证监会《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》指出,提升投资者长期回报。督促行业机构强化服务理念,持续优化投资者服务,严格落实投资者适当性制度,健全投资者保护机制,切实提高投资者获得感和满意度,持续维护好社会公众对行业的信任与信心。

基金公司旗下多只产品成立至今仍跌超20%,管理人、高管及基金经理等责任人是否重视投资者长期回报?与投资者的利益是否一致?

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38