上市银行普惠金融透视:信贷投放普增

编者按:

中央金融工作会议指出,要做好科技金融、绿色金融、普惠金融、养老金融、数字金融“五篇大文章”。2024年5月9日,金融监管总局发布《关于银行业保险业做好金融“五篇大文章”的指导意见》。

《指导意见》提出要聚焦痛点难点加强普惠金融服务,银行保险机构持续加大对民营、小微企业和个体工商户的金融支持。本篇为普惠金融篇。

随着2023年报披露完毕,新华财经和面包财经研究员对上市银行普惠金融中普惠小微贷款的相关数据进行了梳理。

财报数据显示,上市银行2023年普遍加大了对普惠小微信贷的投放力度,39家披露相关数据的上市银行,普惠小微贷款余额均实现增长。

国有银行是普惠型小微企业信贷投放的主力军,贷款余额高且普遍维持增长,增速均超过20%。其中,工商银行增速位居六大国有银行首位,达到43.7%;大部分股份制银行贷款增速超过10%,其中光大银行位居首位,增速达到24.18%;部分城商行普惠小微信贷投放力度快速增长,上海银行以36.4%的增幅位列上市城商行首位;农商行的普惠型小微企业贷款占比普遍较高,其中,瑞丰银行贷款余额增速及占比均位居前列。

有贷客户数量方面,国有银行和股份制银行的有贷客户数量较高,其中,农行和建行的有贷*超过300万户,平安和招行的有贷客户数超100万户。利率方面,2023年度,国有银行新发放的普惠小微贷款利率偏低,15家披露利率变动的上市银行,其贷款利率均有下降,其中平安银行降幅较为明显。

普惠小微信贷投放普增 工行、光大、上海银行增速位居同类前列

财报数据显示,截至2023年末,有39家上市银行披露了普惠小微贷款相关数据,且较上年末相比均有增长。

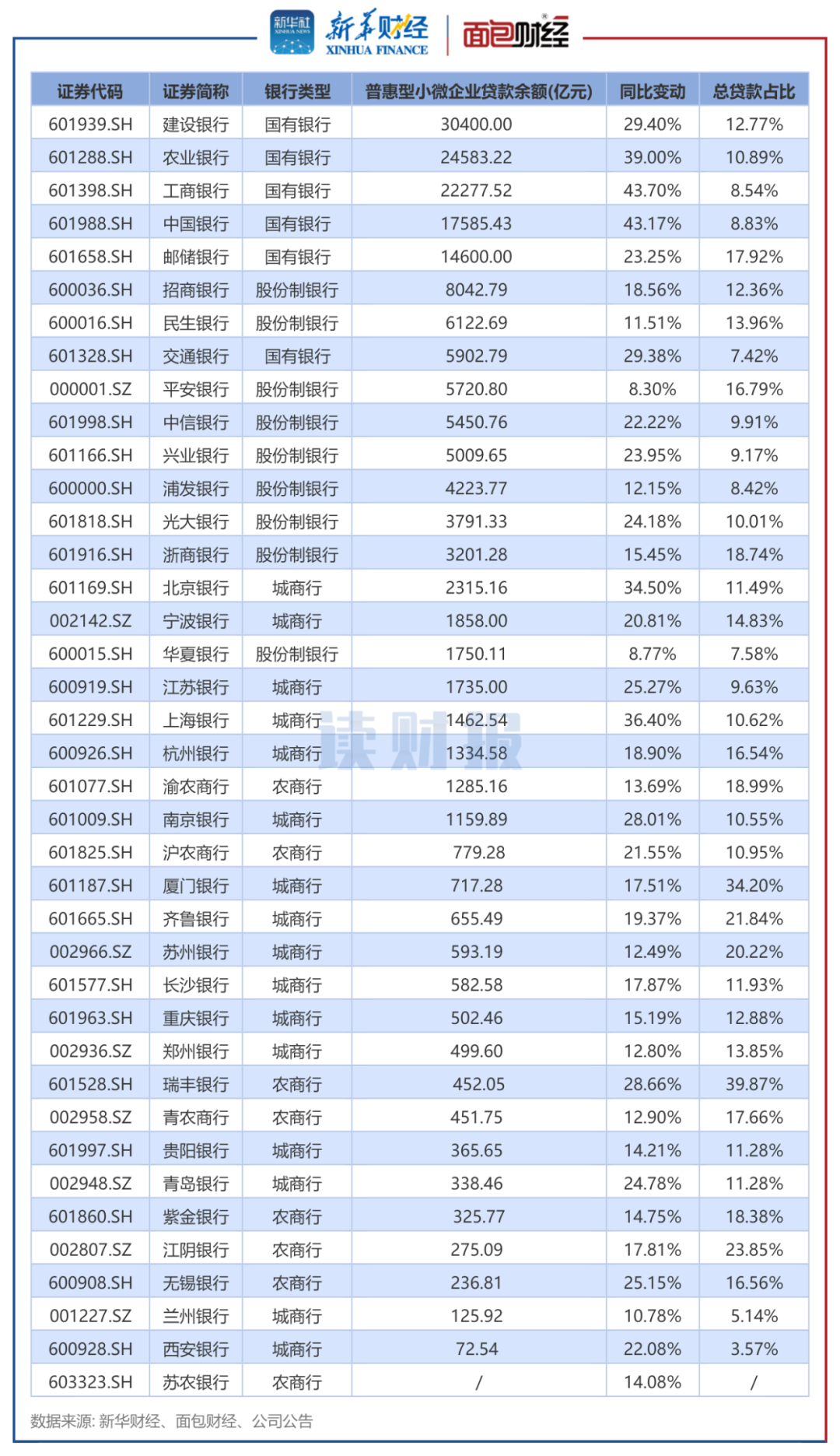

从规模来看,截至2023年末,国有银行依然是普惠小微贷款投放的主力军,其中建行、农行和工行的普惠小微贷款余额均超2万亿。股份制银行的普惠小微贷款余额普遍集中在3000亿元至8100亿元之间。城商行中,北京银行、宁波银行、江苏银行和上海银行的普惠小微贷款余额较高,分别为2315.16亿元、1858亿元、1735亿元和1462.54亿元。农商行中,有7家银行披露了相关数据,其中渝农商行和沪农商行的普惠小微贷款余额较高,均超700亿元。

图1:2023年上市银行普惠型小微企业贷款余额、增速及总贷款占比

从增速来看,工行、中行、农行、上海银行、和北京银行的增速排名前五,普惠型小微企业贷款较上年末分别增长43.7%、43.17%、39%、36.4%和34.5%。除此之外,还有14家上市银行的普惠型小微企业贷款增速超过20%。

总贷款占比方面,城、农商行的普惠型小微企业贷款在总贷款中的占比相对偏高,其中,瑞丰银行的总贷占比达39.87%,排在首位。其次是厦门银行、江阴银行、齐鲁银行和苏州银行,总贷款占比分别为34.2%、23.85%、21.84%和20.22%。西安银行的普惠型小微企业贷款在总贷款中的占比相对偏低,为3.57%,也是唯一一家占比低于5%的上市银行。

有贷客户数普增 新发普惠小微贷款利率下降

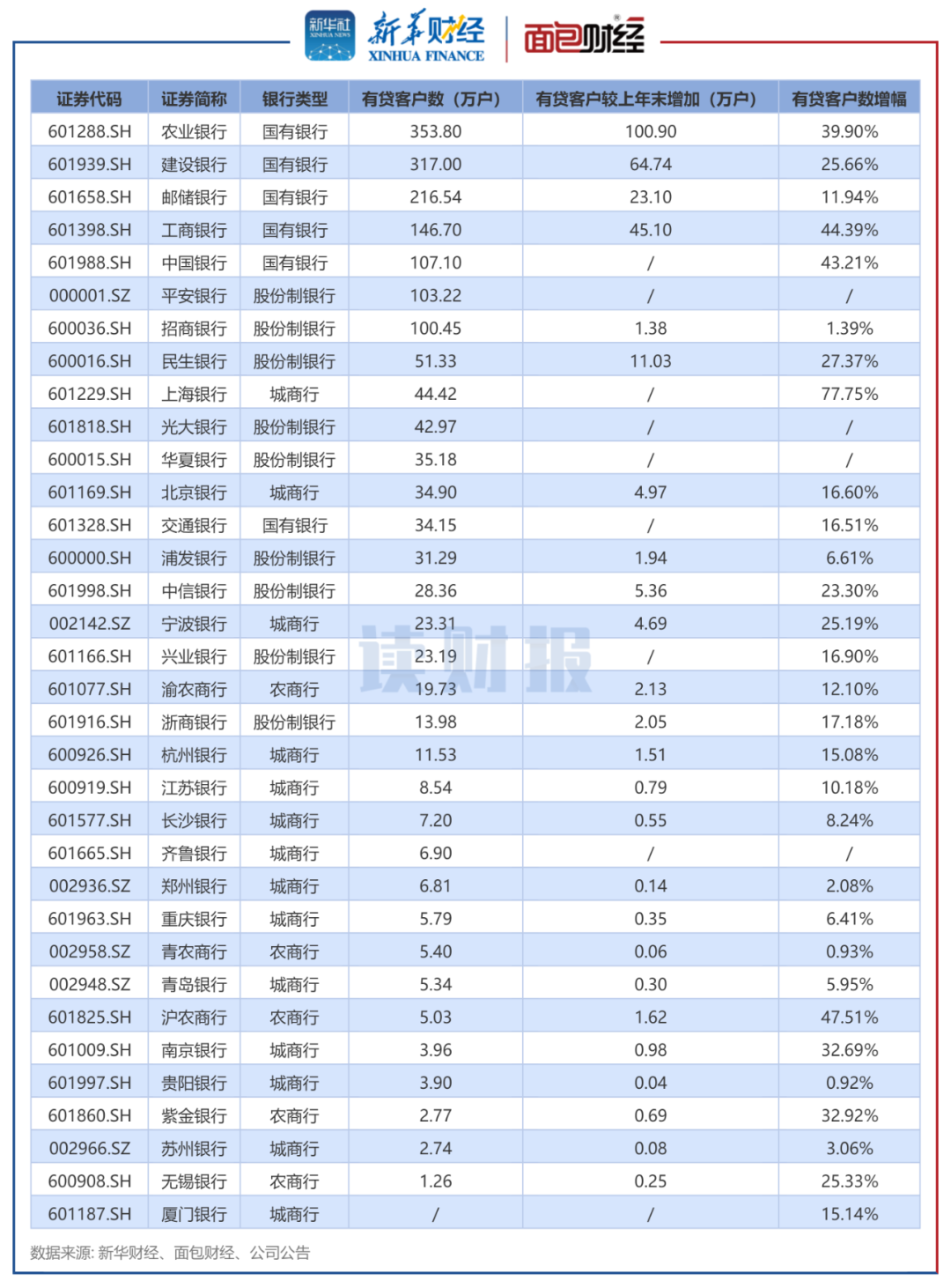

财报数据显示,截至2023年末,国有银行的普惠小微有贷客户数量较高,其中农行和建行的有贷*超过300万户。股份制银行中,平安银行、招商银行的有贷客户数较高,均超100万户。

图2:2023年上市银行普惠型小微企业贷款有贷客户数

较上年末相比,上海银行的普惠型小微企业有贷客户数增长最快,达77.75%;沪农商行、工商银行、中国银行、农业银行的有贷客户数增速位列第二至第五位,分别达47.51%、44.39%、43.21%和39.9%。

新发放贷款利率方面,2023年度,国有银行新发放普惠型小微企业贷款利率普遍偏低,且普遍低于3.8%。股份制银行中,兴业银行和光大银行新发放普惠型小微企业贷款利率较低,分别为3.87%和3.98%。

图3:2023年上市银行新发放普惠型小微企业贷款利率

数据显示,有15家上市银行披露了新发放普惠型小微企业贷款利率变动情况,2023年度平安银行新发放普惠型小微企业贷款利率较上年度下降明显,降幅达1.23个百分点。其次是招商银行和浙商银行,较上年度分别下降0.67和0.63个百分点。

上市银行提升普惠金融覆盖面 缓解融资难题

在年报中,各家银行也将“五篇大文章”纳入发展规划,持续强化重大战略、重点领域、薄弱环节金融服务,助力经济高质量发展。

国有银行中,农业银行在年报中表示,该行以增强金融服务实体经济能力为出发点,全面提升普惠金融服务的供给量、覆盖率和可持续性。聚焦小微企业、个体工商户、农户差异化需求,升级“微捷贷”“快捷贷”“链捷贷”全行通用型产品和分行特色产品,提升客户体验。工商银行在年报中表示,该行以客户需求为导向,持续提升普惠金融服务的覆盖面、可得性和满意度,助力缓解小微客群融资难题。该行成立数字普惠中心,完善数字普惠发展模式。打造开放申请、提款灵活的新一代经营快贷,实现信用类数字化产品焕新升级,普惠金融服务能力和覆盖面显著提升。在风控方面,建立健全“1(客户)+N(产品)”多维度信用风险防控体系,打造以“数据驱动、智能预警、动态管理、持续运营”为特征的全流程风险管理体系。

股份制银行中,平安银行将普惠金融纳入全行发展战略,积极创新产品和服务模式,强化科技赋能,提升普惠金融服务的广度和深度,将“真普惠、真小微”落到实处。此外,该行持续优化普惠金融产品及服务流程,提供涵盖线上、线下的一站式综合金融服务和信用、抵押类贷款产品,为小微企业生产经营提供更好的融资支持和金融服务,并推出助企纾困多项措施,使减费让利措施更加高效、精准落地。

城商行中,上海银行从客户体验出发,持续升级“小微快贷”普惠金融产品体系,搭建普惠金融生态合作圈,推动政策性担保业务转型发展。北京银行则在年报中表示,2023年该行加强普惠业务专营化、数字化、精细化发展,打造数字普惠金融体系,普惠金融业务整体呈现“量增、面扩、效益提升”的良好局面。

农商行中,沪农商行在年报中表示,该行本坚持践行金融回归服务实体本源,持续提升小微企业、个体工商户、农户及新型农业经营主体等融资可得性,普惠金融信贷产品体系更加丰富,敢贷、愿贷、能贷、会贷的长效机制不断健全。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26