黑石集团“内爆”警讯!房市大量违约恐出现:美国小银行占商业房地产贷款70%

FX168财经报社(香港)讯 黑石集团(BlackStone)在逾10亿美元的商业地产抵押证券(CMBS)违约,甚至旗下710亿美元的房地产投资信托基金BREIT存在流动性短缺。银行业危机后,摩根大通提出,美国小银行占商业房地产贷款70%,房市大量违约恐怕将出现。

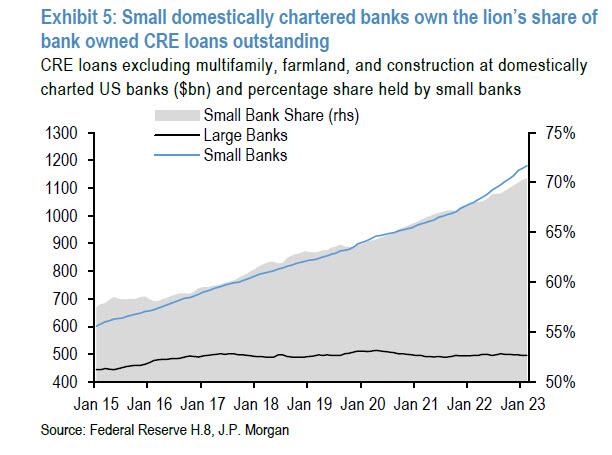

摩根大通计算出,根据美联储的每周数据,相对于大型银行,小型银行占CRE的最大份额。截至2023年2月,小银行占CRE未偿还贷款总额的70%,不包括多户家庭、农田和建筑贷款。

(来源:摩根大通)

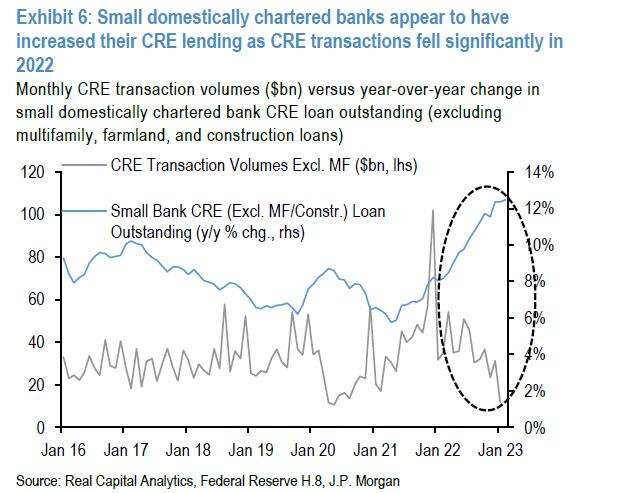

考虑到该时期写字楼商业地产贷款(CRE)交易量的下降,这一份额尤其值得注意。

(来源:摩根大通)

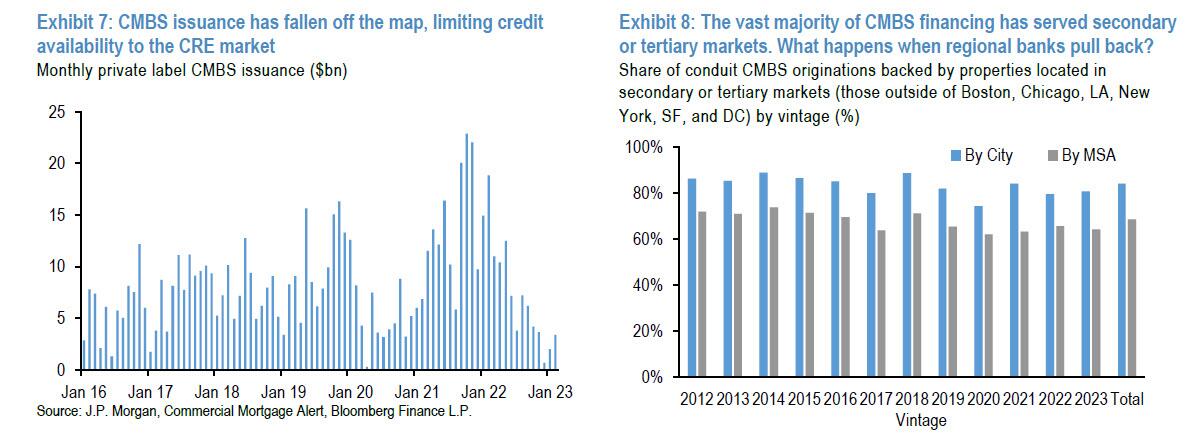

另一方面,CMBS发行量在2022年全年追踪CRE交易量下降,并且一直低迷。这是一个问题,因为CRE借款人的信贷可用性在今年已经受到挑战,因为CMBS的发行速度已经放缓。

在后全球金融危机时代,CMBS每年约占CRE贷款发放量的20%。规模较小的银行也可能撤退,这可能导致二级/三级CRE市场出现信贷紧缩,在这些市场中,CMBS和资产负债表规模较小的贷款机构如银行,可能主导发起活动。

在CMBS中,虽然典型证券化中最大的贷款是由位于主要市场的房产支持的,但市场知道大部分CMBS贷款是针对位于二级/三级市场的房产。如果两个喷口都关闭,那么这些市场上还剩下谁放贷?大型银行似乎不太可能以有意义的方式解决闲置问题。机会主义的私人债务基金可能会参与进来,但融资成本可能会高得多,而且不太可能达到所需的规模。

(来源:摩根大通)

需要强调的是,现在随着银行倒闭蔓延,规模较小的银行肯定会进一步撤退,这将导致二级/三级CRE市场出现严重的信贷紧缩。

对于美国那些寻求租房的人来说,有一些好消息,根据Zillow观察租金指数(ZORI)的最新数据,全国租金水平增长在2022年2月达到顶峰,此后同比继续减速。当然,这对房地产公司和CMBS证券持有人来说也是个坏消息,由于办公空间需求下降的双重打击以及小型银行贷款逐渐减少供应突然下降的双重打击,他们将看到大量违约。

黑石集团“内爆”违约

回顾黑石集团这段时间以来的违约事件,可谓是层出不穷。让我们从该集团在2月中旬的曼哈顿多户住宅投资组合开始,该机构拖欠2.7亿美元的CMBS最终违约。该组合总共有637套公寓,大约96%的单元以市场价格出租,最近曼哈顿的租金飙升。然而,即便是那些飙升的租金,也无法阻止贷款进入特殊服务期。

另外,黑石集团价值5.62亿美元的北欧CMBS也违约,该CMBS组合用于他们在2017年收购芬兰公司Sponda Oy使用的房产,这是一个主要位于赫尔辛基地区的多元化商业地产组合,甚至赫尔辛基土地价值的飙升也没有提供多少缓解。

最后,黑石集团前往拉斯维加斯时,显然也没有为集团带来更多的利益。《商业观察报》报道了该公司3.25亿美元的休斯中心CMBS进入特殊服务期。在这条街上,该公司出售其在One Liberty的权益,对该物业的估值比峰值低30%,约合5亿美元。

黑石集团超级受欢迎,且价值710亿美元的BREIT可能存在流动性问题。该公司连续第四个月停止赎回,拒绝投资者的提款请求。1月份,投资者试图提取信托价值的25%。2月份,投资者试图撤资39亿美元,但只完成35%,也就是仅完成14亿美元的赎回请求。

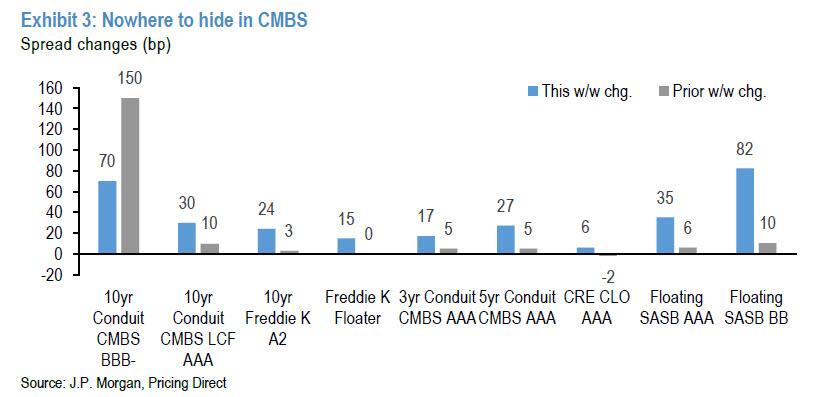

ZeroHedge评论称,现在,轮到摩根大通惊慌失措了,正如该银行在其每周CMBS周报所写的,在硅谷银行(SVB) 倒闭前的一周,IG Mezz的利差扩大事件已经感染AAA评级的CMBS证券。

“简单来说,在最近的小银行危机之前,CRE问题就持续挥之不去,现在已经蔓延到整个CRE风险堆叠,现在是一个定时炸弹,威胁到整个小银行部门的偿付能力,迄今为止,它们的问题一直是限于流动性,也就是存款外逃,储户挤兑的风险。”

举例而言,截至上周四收盘价,10年期LCF AAA本周宽30个基点,收于T+168,略低于2022年10月下旬宽T+171,这也是2020年新冠大流行冲击之外全球金融危机后的最宽标记。

“当然,持续时间较短的AAA也未能幸免。随着更广泛的风险市场遭到抛售,CMBS根本无处可藏,”ZeroHedge援引摩根大通数据指出。

(来源:摩根大通)

虽然有几种细微的方法可以直观地看到CMBS的持续挤压,但看到痛苦的最简单方法是拉出办公室房东Vornado的图表,在周五触及27年低点后,即使在当前,它也只是勉强处于绿色状态。

(来源:ZeroHedge)

市场从这里走向何方尚不确定,但利差可能仍然很大。正如摩根大通警告的那样,抵押贷款可能会保持广泛,因为资金经理仍将是边际买家。正在增加存款的大型银行可能会等到他们更好地了解新存款的期限需求后,再选择部署现金。

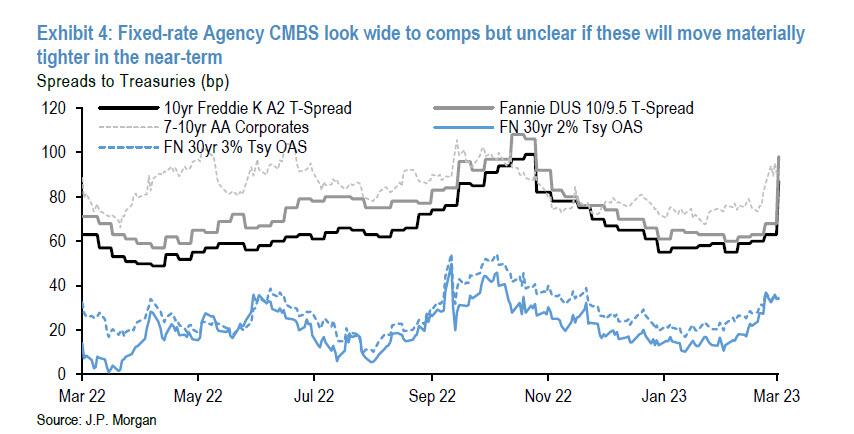

如果预计抵押贷款利差将保持宽阔,那CMBS利差也将保持宽阔。机构CMBS相对于较低息票抵押贷款和类似期限的AA公司而言,看起来更广泛,但尚不清楚这些在短期内会收紧得多。由于基本面担忧沉重且流动性已从市场吸走,IG夹层仍然容易进一步扩大。在某个时候,投资级夹层债券将是不错的选择,但仍存在很多不确定性。

(来源:摩根大通)

摩根大通接下来回应市场最近几周一直在讨论的问题,即硅谷银行和其他区域性银行的倒闭,正在放大区域性银行,它们的CRE贷款簿仍然是市场和监管机构主要关注的领域,用以尝试了解这些账簿中固有的信用风险水平。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26