打响第一枪!领先加拿大市场的信贷基金正准备降息

FX168财经报社(北美)讯 总部位于多伦多的一家对冲基金连续三年表现优于加拿大公司债券市场,该基金正大举买入较长期债券,因为它预计加拿大央行很快将进行自2020年以来的首次降息。

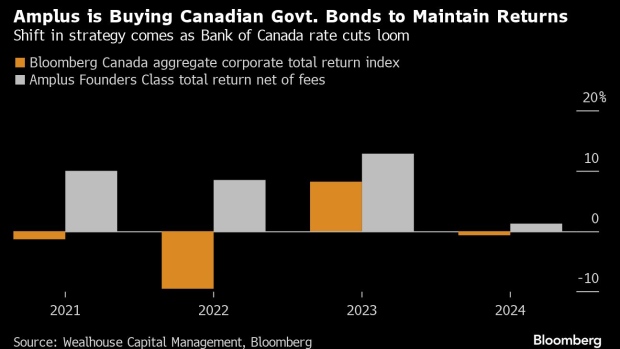

(Amplus 增持加拿大政府债券维持收益,来源:彭博)

Amplus Credit Income Fund正增持五年内到期的加拿大政府债券,押注利率环境将较低。这是一种策略上的转变,根据Amplus最新的业绩报告,截至1月底,该公司持有的逾70%的股票将在一年或更短时间内到期。

“我们最不希望看到的就是没有期限,利率下降,”总部位于多伦多的资产管理公司Wealhouse Capital Management的高级投资组合经理Andrew Labbad表示。他说,虽然该公司无法确定市场的时间,但利率“倾向于下行”。

1月份消费者价格指数的涨幅低于预期,可能会加速降息。通胀意外导致加拿大债券周二(2月20日)飙升,将基准的两年期加拿大国债收益率推至4.145%左右,当日跌幅超过15个基点。交易员们加大了对今年上半年降息的押注。

Labbad称,随着利率上升以及强劲的经济数据,该基金开始回补政府债券空头仓位,并做多公司债。自1月底以来,这只规模3.2亿加元(2.37亿美元)的基金一直在通过加拿大政府债券逐步增加利率敞口。

根据其网站的数据,自2020年7月成立以来,Amplus的回报率为61%,去年上涨了近13%,超过了彭博加拿大投资级公司债券指数,该指数在2023年的回报率为8.2%。对冲基金通常通过增加杠杆或使用衍生品来实现更高的收益率。

本月早些时候,加拿大央行行长马克林(Tiff Macklem)发表讲话说,货币政策无法解决住房短缺问题,而住房短缺正在推高成本。一些观察人士认为,这意味着政策制定者在权衡将利率维持在当前水平的时间时,可能会考虑住房相关通胀以外的因素。

Labbad说:“长期来看,利率一定会走低,而问题的关键是我们能在目前这个高位维持多久。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26