眼下比2008年更糟糕!?华尔街大鳄:实际情况比新闻头条更悲观 投资金银等实物资产才是王道

FX168财经报社(北美)讯 华尔街大鳄、欧洲太平洋资产管理公司(Euro Pacific Asset Management)CEO兼首席全球策略师彼得·希夫(Peter Schiff)最近和丹·鲍尔(Dan Ball)一起出现在《真实美国》节目中,谈论最新的就业数据和房地产市场状况。我们知道,新闻标题中充斥着许多悲观的言论,但彼得说,实际情况比新闻标题所显示的更为悲观。

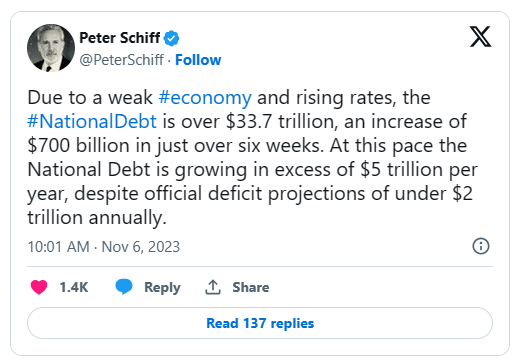

丹用彼得的一条推特开始了采访。

(来源:X)

丹总结道:“你不能一直花得比赚的多,印钞票,做他们在拜登政府内部所做的事情。”

然后他又问了一个问题:“看在上帝的份上,在这种厄运和阴郁的情况下,我怎么才能勉强度日呢?”

彼得说,实际情况比头条新闻所显示的更糟糕、更悲观,他提及了就业数据。

“如果你仔细研究一下私营部门新增的99.9万个工作岗位,就会发现这些几乎都是兼职工作。他们是低收入的工作。他们去找那些已经有一到两份工作的人。我认为,从事多种工作的美国人数量飙升了近40万,再创历史新高。”

他指出,美国经济实际上正在减少制造业岗位,而新增的全职岗位主要在政府部门。

“我们失去了3.5万个制造业工作岗位。所有关于重振制造业的言论都是一派胡言。我们正在失去这些工作。这些都是生产性工作。他们是高薪工作。相反,我们用更多的国税局特工代替他们。我们雇佣了51000名政府雇员。除了繁文缛节,他们什么也不做。它们实际上破坏了经济增长。它们会导致更大的赤字和更高的通胀。”

丹回忆起他个人在2008年崩盘中损失的钱,询问了目前房地产市场的情况。他指出圣地亚哥的房价高得离谱,并想知道在高房价和抵押贷款利率不断上升的情况下,怎么会有人买得起房子。“房地产市场是否会再次出现泡沫破裂?”他问。

彼得说:“当然!”

“你能买得起东西的唯一办法就是降价。但问题是,当价格下跌时,银行就会遇到很多麻烦,因为这是这些贷款的抵押品。”

彼得说,我们现在面临的问题比2008年更大,因为银行在所有的抵押贷款上都在亏损,而不仅仅是次级抵押贷款。

“在2008年,只有抵押贷款违约才是一个问题。现在,所有这些都成了问题,因为银行在这些抵押贷款上只赚了3%到4%。但是现在的资金成本是5.2%。因此,银行在支付的每笔抵押贷款上都是亏损的。整个银行体系已经完全破产。”

他还指出,商业地产是“不折不扣的灾难”。

“我们刚刚经历了WeWork的破产。这需要一段时间,但这将为市场带来大量的办公空间。它已经很低迷了。这供过于求。商业地产价格下跌了一半,银行损失惨重。”

丹问:“那么,我们怎样才能勉强度日呢?”

彼得说人们必须明白通货膨胀税会持续上升。

“为了避免或减轻它,你必须摆脱美元。不要把钱存在银行里。不要把钱留在美国国债或任何以美元计价的债券中。你应该购买黄金和白银作为另一种价值储存手段,应该投资于实物资产。投资国外的收益型股票——这些投资将保持其实际价值,并带来收入,从而保持购买力,这样你就可以在通货膨胀之前保持平衡或领先一步。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56