利率抬升使美国银行消费者业务蒙受损失,投资银行却逆势飘红

FX168财经报社(北美)讯 美国银行第二季度利润较去年同期下降了7%,其消费者业务在面对较高利率时陷入困境,但它成功增加了投资银行费用和交易收入。

美国银行在服务于主街和华尔街的业务之间的分歧,强化了本季度全国最大金融机构的主导趋势。

较高的利率和升高的存款成本正在侵蚀更传统的消费者银行业务利润率,迫使大型银行更加依赖于交易和投资银行业务,而交易活动显示出新的生机。

“我们领先的消费银行业务的实力和盈利能力,得到了我们全球市场、全球银行业务和财富管理业务的增长和盈利能力的补充,”美国银行CEO布莱恩·莫伊尼汉(Brian Moynihan)说。

美国银行的净收入下降至68.9亿美元,略高于预期,比上一季度增长了3%。其总收入253.7亿美元,与去年同期相比略有增长。

作为衡量贷款收入的关键指标的净利息收入较去年同期下降了超过3%,较上一季度下降了超过2%,至137亿美元。

由于较高的利率和升高的资金成本,这一利润率在许多大银行处于收缩状态。

同样的衡量指标,在摩根大通、富国银行和花旗集团的客户继续向更高收益的存款产品如定期存款证书转移的情况下,也在这些银行中顺序下降。

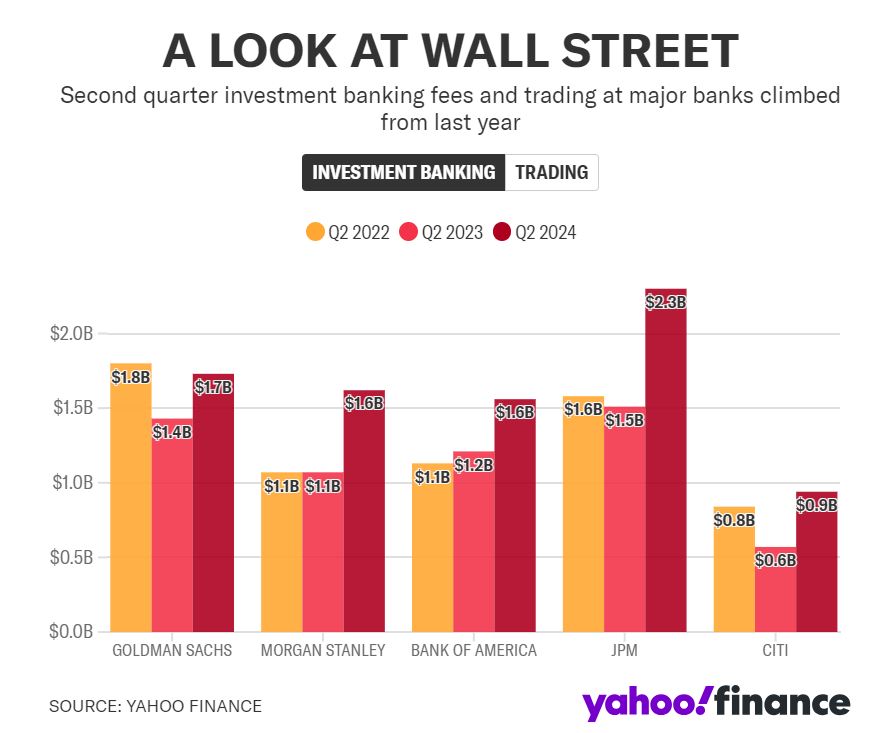

(图片来源:finance.yahoo)

对于美国银行及其消费者借款人来说,还存在其他挑战的迹象。与去年同期相比,它为未来的贷款损失预留了更多资金,这表明它预计信贷条件将恶化。

其信用卡核销金额比一年前增加了一倍以上,比上一季度增加了超过6%,这是更多客户在还款账单方面遇到困难的另一个信号。

但也有一些亮点。美国银行预计随着美联储开始降息,并将低收益债券和固定利率贷款替换为更高收益资产,其净利息收入将在今年晚些时候上升。

它表示预计第四季度的净利息收入将比第二季度的数字高出6亿美元。

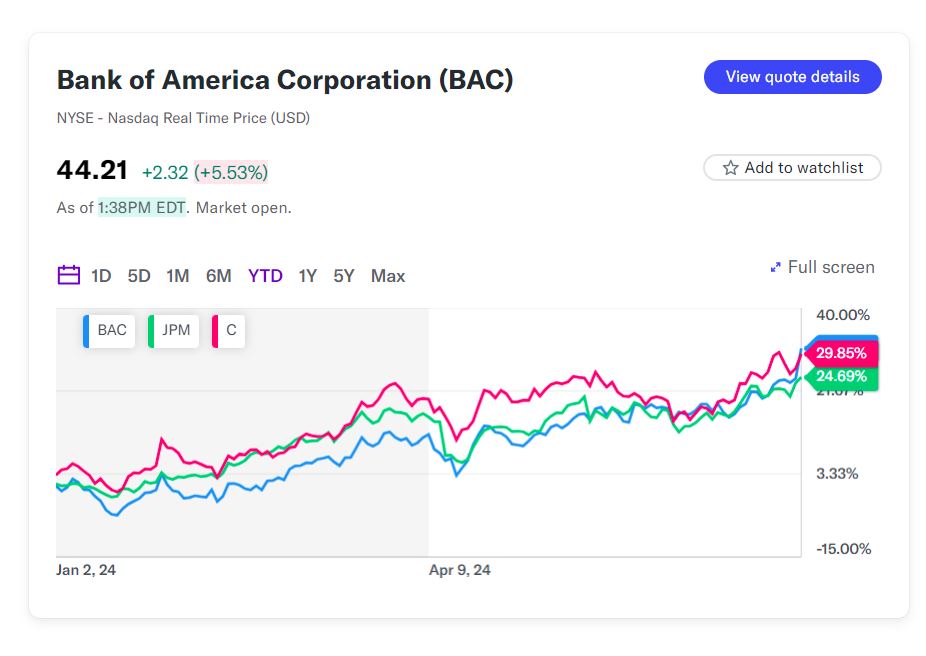

(图片来源:finance.yahoo)

其华尔街业务表现突出。投资银行费用比去年同期增加了28%,而股票交易增长了近20%。

“基本趋势是强劲的资本市场和疲软的净利息收入,”Portales Partners创始人查理·皮博迪(Charlie Peabody)周一在接受雅虎财经采访时如是说,指的是目前银行季度盈利趋势,“问题是这种利差收入是否会在下半年反映出正面效果。”

摩根大通、花旗集团、富国银行和高盛的投资银行费用和交易收入也有所增加。

周二上午,美国银行的股票上涨了超过4%。截至周一晚上,该股票今年以来上涨了20%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56