兴业投资:经济忧虑&美元反弹,美油考验75美元关口

由于主要央行继续收紧政策和美国工厂订单下滑,加剧经济衰退忧虑,同时美元指数自逾9个月低点反弹,加之美国数百架次航班因冬季风暴被取消,国际油价周四继续下挫,美油一度跌破75美元大关,布油逼近81美元关口。不过,欧盟对俄罗斯成品油的禁令和欧盟制裁阻碍“北溪”管道检修,供应担忧支撑油价企稳回升,收窄跌势。截止美国收盘,美国原油3月期货收跌0.85美元,或1.11%,报75.93美元/桶,盘中最高触及77.22美元/桶,最低跌至74.94美元/桶;布伦特原油4月期货收跌0.95美元,或1.14%,报82.10美元/桶,盘中最高触及83.57美元/桶,最低跌至81.22美元/桶。

围绕全球主要央行继续收紧政策的预期,加剧经济衰退忧虑,削弱原油需求前景。欧洲央行周四将利率上调0.5个百分点,表明该行担心尽管近期能源价格下跌,但通胀仍将居高不下。欧洲央行还表示,鉴于潜在的通胀压力,利率仍需大幅上调,欧洲央行打算在3月份的下一次货币政策会议上再加息50个基点,然后将评估其货币政策的后续路径;这意味着欧洲央行在认为利率高到足以抑制通胀之前可能还需要走得更远——尽管经济增长已经放缓。在欧洲央行加息之前,英国央行周四早些时候加息50个基点,美联储周三加息25个基点。

随着西方各国央行肩负着遏制通胀飙升、实现物价稳定的使命,大幅上调利率,导致多个发达经济体的经济活动规模一直在收缩。来自中国财新制造业PMI、美国ISM制造业PMI和英国S&P/CIPS全球制造业的疲软活动数据也预示经济前景黯淡。另根据美国商务部的最新数据,虽然12月份美国制成品的新订单普遍增加,但工业设备和其他机械的订单却下降。能源对冲基金Again Capital合伙人John Kilduff解释称:“这凸显了经济进一步放缓,尤其是在工业方面,这对石油来说是个不利因素。”

高盛研究团队在其客户报告中表示,我们预计美国2023年GDP增长将放缓至1.4%,反映出金融环境收紧的负面影响。由于劳动力市场继续进行再平衡,财政和货币政策收紧的拖累正在减弱,美国明年陷入衰退的概率低于普遍预期的35%。我们预计美联储将在3月和5月分别加息25个基点,使基金利率峰值达到5.00-5.25%。在财政政策方面,2023财年支出法案中的额外资金为我们对2023年实际联邦支出增长大致持平的假设带来了上行风险。

与此同时,美元指数正在进行美联储货币政策会议后跌至逾九个月低点的修正反弹,也给油价带来压力,因美元走强对持有非美货币的原油买家而言更加昂贵,削弱了原油吸引力。周四早盘,在美联储主席杰罗姆•鲍威尔发表喜忧参半的讲话后,美元大幅下跌至2022年4月底以来新低,不过随后恢复活力,因市场更倾向于关注全球最大经济体继续出现反通胀结果的前景,鲍威尔说,“反通胀进程已经开始”,这是给多头的一份礼物。

此外,受冬季风暴影响 美国数百架次航班被取消,令航空燃油需求下降。受冬季风暴影响,美国得克萨斯州达拉斯-沃思堡国际机场周四取消了数百架次航班。 航班信息追踪网站的数据显示,截至当天下午,约有260架次从达拉斯-沃思堡国际机场出发的航班被取消,有250架次飞往该机场的航班也被取消。

然而,欧盟对俄罗斯成品油的禁令有助于阻止油价进一步走低,该禁令将于2月5日生效,可能会对全球供应造成打击。外交官表示,欧盟国家将在周五就欧盟执委会关于对俄罗斯石油产品设定价格上限的提议寻求达成协议,此前由于成员国之间存在分歧,欧盟执委会周三推迟做出决定。欧盟执委会上周提议,从2月5日起,欧盟对柴油等俄罗斯优质石油产品实行每桶100美元的价格上限,对燃料油等折扣产品实行每桶45美元的上限。

此外,“北溪”管道检修因欧盟制裁而搁浅,也冲击了原油供应。挪威国家石油公司2月1日表示,欧盟的制裁导致该公司无法为受损的“北溪”天然气管道提供检修所需的服务和设备。这是该公司首次说明挪威没有为检修“北溪”天然气管道提供帮助的原因。挪威国家石油公司在声明中表示,挪威外交部已经指出,如果为“北溪”天然气管道开展检修工作,会违背挪威以及欧盟的制裁规定。

接下来,原油交易商将密切关注美国油服公司贝克休斯(Baker Huges)的每周原油钻井平台数。原油钻井平台数是反映未来原油产量的先行指标,截至1月27日当周,原油钻井总数减少4座至609座,预期为616座。若数据显示原油活跃钻井进一步减少,料减缓油价下行压力。与此同时,围绕经济衰退的议论和全球疫情发展仍是油市的主要重大风险。此外,欧洲关于俄罗斯石油产品价格上限的讨论也需留意,其也会对油价产生重要影响。

美元指数

美元指数周四跳空低开并继续下滑至100.80的逾九个月低点,因美联储温和加息及鲍威尔主席发表喜忧参半的讲话,吸引大量美元空头入场。不过,随着市场消化此利空并关注全球最大经济体继续出现反通胀结果的前景,支持美元指数回升至101.908高点,远离此前触及的数月低点。

美元在全球外汇储备中的地位或继续下降。瑞士信贷银行在一份报告中指出,美元在全球外汇储备中的重要性“似乎很有可能”会继续减弱。有证据表明全球各大央行正在分散投资,减少对美元的依赖,其主要原因可能是为了规避美国制裁的风险。分析人士指出,在俄乌冲突升级后,美国使用货币武器对俄罗斯施加严厉制裁,促使多国寻求摆脱对美元的依赖。在过去20年里,美元在全球外汇储备中的份额一直在下降,世界正逐渐走向一个更加多极化的货币体系。

美国劳工部周四公布的数据显示,截至1月28日当周,首次申请失业救济金人数为18.3万,这是2022年4月以来的最低水平,好于市场预期的20万,此前一周的数据为18.6万。四周移动平均值为191,750,较前一周修正平均值减少5,750。而截至1月21日当周续请失业救济金人数为165.5万,比前一周的修订水平减少了1.1万。美国上周初请失业金人数降至九个月最低,尽管借贷成本上升,对今年经济衰退的担忧日益加剧,但劳动力市场仍彰显韧性,仍是美联储对抗通胀的一大关键阻碍。尽管薪资增速在近几个月有所放缓,但对工人的需求仍然远超出供应,并将继续对薪资和更广泛物价造成上行压力。

美国第四季度非农生产力初值环比年率上升3%,为一年来最快升速,高于预期的2.4%,前值为0.8%;而非农单位劳动力成本初值环比年率上升1.1%,低于预期的1.5%,前值为2.4%。美国第四季度非农生产力增幅为一年来最大,同时单位劳动力成本增速放缓,这意味着,如果持续下去,美国的通胀压力将进一步放缓。

周五的非农就业数据将是美国利率前景的一个关键组成部分,并将影响市场情绪。道明证券分析师预计,1月非农就业人数将增加22万,失业率将小幅上升至3.6%,而平均时薪月率预期增长0.3%。请注意,1月就业报告还将包括对2022年机构调查数据进行重要修订。继美联储主席鲍威尔措辞反转之后,市场对就业数据的反应将是不对称的。也就是说,若就业数据意外向好不太可能实质性地破坏风险情绪,而如果就业数据出现疲弱迹象则会加强风险情绪。这对美元和其他外汇篮子来说至关重要,因为美元和其他外汇篮子与股票波动的关联性更为紧密。这可能会阻止美元在短期内跌至新低。

技术分析

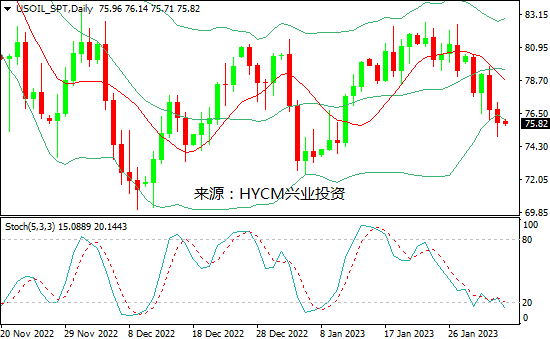

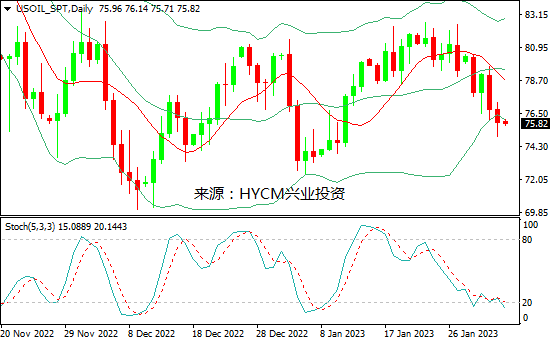

美国原油

日图:保利加通道扩散,油价紧随下轨发展;14和20日均线看跌;随机指标进入超卖区。

4小时图:保利加通道下滑,油价跟随下轨发展;14和20均线看跌;随机指标走低。

1小时图:保利加通道下滑,油价在中轨下方发展;14和20小时均线看跌;随机指标走高。

综述:预计日内油价将在74.30-77.20区间内震荡,可尝试高抛低吸。上方阻力关注2月3日高点76.15,突破后将上探1月31日低点76.55,然后是2月2日高点77.20和1月30日低点77.65,以及1月13日低点78.00和1月17日低点78.65;而下方支持留意1月6日高点75.45,跌破后将下探2月2日低点74.95,然后是1月11日低点74.30和1月10日低点73.80,以及1月6日低点73.25和1月4日低点72.70。

布伦特原油

日图:保利加通道收敛,油价向下轨滑落;14日均线看跌,20日均线看涨;随机指标进入超卖区。

4小时图:保利加通道下滑,油价跟随下轨发展;14和20均线看跌;随机指标走低。

1小时图:保利加通道收敛,油价在中轨下方发展;14小时均线看涨,20小时均线看跌;随机指标走高。

综述:预计日内油价将在80.85-83.60区间内震荡,可尝试高抛低吸。上方阻力关注2月3日高点82.45,突破将上探1月31日低点83.15,然后是2月2日高点83.60和1月17日低点84.00,以及1月30日低点84.60和1月16日高点85.20;而下方支持留意2022年12月16日高点81.75,跌破将下探2月2日低点81.25,然后是1月10日低点80.85和1月6日高点80.55,以及1月5日高点79.95和1月11日低点79.30。

周五关注:

美国1月非农就业报告

美国1月ISM非制造业PMI

贝克休斯美国每周原油钻井数

2023-02-03

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47