中国“撤资风暴”滚雪球!野村证券对华亏损恶化 跟进大摩、高盛“彻底改革中国战略”

FX168财经报社(香港)讯 据知情人士透露,野村控股公司(Nomura Holdings Inc.)在中国业务亏损不断恶化,旗下野村东方国际证券公司(Nomura Orient International Securities Co.)跟进摩根士丹利、高盛步调,重新制定中国战略并裁员,且出现多名员工离职。摩根大通警告,自2019年以来,2500-3000亿美元的海外债券投资有50%撤出中国。

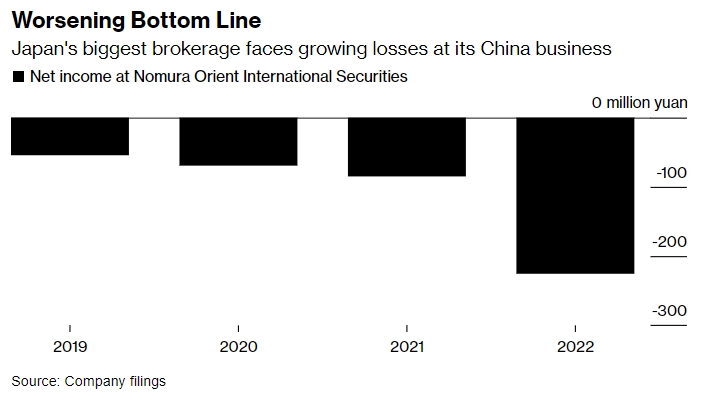

彭博社引述知情人士表示,野村东方国际证券公司4年前公布的将员工人数增加到500人,并在2023年底成为一家完全持牌证券公司。如今,这个目标不太可能实现。这家在新冠疫情爆发前夕成立的合资公司,自此不得不应对中国经济放缓和股市低迷的局面。对于首席执行官Kentaro Okuda来说,在净利润连续3年下降之后,步履蹒跚的扩张给他寻求新增长来源带来了另一个障碍。#中国经济#

(来源:Bloomberg)

指导该公司在中国发展方向的野村中国委员会主席Kenji Teshima表示:“现在是审查、重新评估业务和调整优先事项的好时机,中国的新冠疫情限制严重限制了业务发展的能力,此后市场环境发生了巨大变化。”

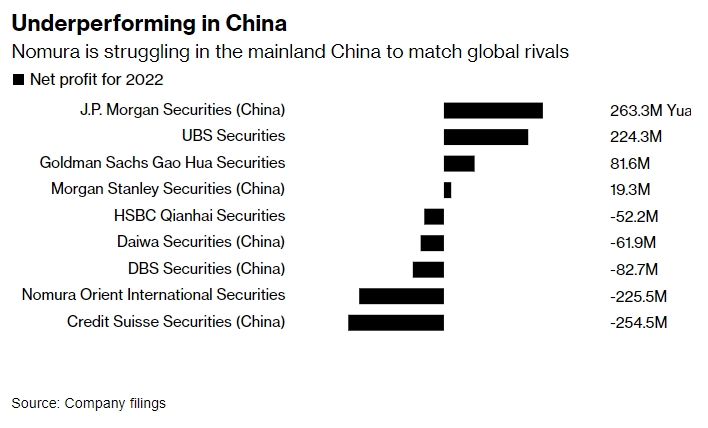

尽管野村证券在中国的困境与其他跨国公司一样,它们不得不缓和最初的繁荣,但其损失已经超过了其中许多公司。知情人士表示,尽管客户账户和管理的资产持续增长,但利润的缺乏引起了该合资企业的国家支持合作伙伴的担忧。

自2019年底成立以来,野村东方国际的盈利状况不断恶化。文件显示,2022年亏损额增加1倍多,达到创纪录的2.25亿元人民币,约合3100万美元。

(来源:Bloomberg)

报道提到,在中国市场经营的主要公司中,只有瑞信的合资企业表现更差。在中国不断恶化的地缘局势和经济前景的背景下,摩根士丹利、高盛集团等华尔街银行纷纷缩减了雄心勃勃的扩张计划和利润目标。最近的一项调查显示,日本公司也在做类似的事情。

延伸阅读:亚洲响起“退出中国”信号!韩国大举押注A股遭重挫 多家日本车企拟效仿三菱“撤资”

野村东方国际的员工人数在7月份达到峰值281人,随后在9月底降至259人。知情人士称,由于市场人员流动率较高,包括财富管理、合规和风险管理在内的多位部门负责人今年已离职,但随后已被替换。

“我们的规模必须适合我们的业务,” Kenji表示。他也指出,公司只有在收入增长时才应该增加员工人数。在中国开始向外国投资者开放金融业后,野村证券时任首席执行官、现任董事长Koji Nagai在2019年提出3个增长领域之一,即为中国富人管理财富。

“我们一开始就试图表现得更加本土化,”Koji继续补充说。他认为,专注于跨境业务可能是服务中国客户的更好方式,他们开设账户是因为希望野村证券为他们带来国际内容。

据知情人士透露,由于其投资银行牌照的申请仍在等待中,野村证券可能还会考虑资产管理、财务咨询等选择,并努力促进合格机构投资者在中国的投资。

(来源:Bloomberg)

截至9月,野村东方国际管理的资产约160亿元人民币,较12月增长约48%。同期账户数量增长了近24%

野村证券在电子邮件声明中表示:“自1982年以来,我们在中国开展业务已超过40年,我们始终致力于为中国资本市场的发展做出贡献,并满足客户不断变化的需求。”

“我们正在与合资伙伴进行建设性合作,以确定我们的陆上业务实现这一长期目标的最可行途径,”声明继续提到。野村证券于今年1月份任命Mitsutaka Kitamura为该合资企业的总经理。

与此同时,野村证券的国家支持合作伙伴东方国际(控股)有限公司和上海黄浦投资控股(集团)有限公司一直在讨论如何重振业务,他们合计持有该合资企业49%的股份。

“他们希望尽快看到盈利的局面。我们也是,”Kenji最后说。“他们支持最初的计划,因为这在当时是正确的做法。现在,他们也意识到环境正在发生变化。”

摩根大通9月报告显示,自2019年以来,2500亿至3000亿美元的外国债券投资中有一半已经撤出,美国在中国的私募股权和风险投资下降了50%以上。中国官方数据显示,今年第二季外国对华直接投资创下25年新低,降至49亿美元,同比下降87%。

另外,彭博新闻社和fDi Markets关于新投资项目的数据是衡量外国企业是否仍在中国投资的更有说服力的指标。最终得出的数据显示,外国投资从2019年的1200亿美元,下降至2020年的740亿美元,降幅达到40%。2022年再下降45%来到410亿美元,达到自2010年以来的最低水平。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56