中国2.9万亿美元的信托业“爆雷”吓坏投资者 高盛警告行业重大亏损

FX168财经报社(香港)讯 中国2.9万亿美元的信托业正成为世界第二大经济体面临的又一个威胁。自1979年成立以来,该行业经历了至少六次重组,目前正面临新一轮亏损,高盛集团(Goldman Sachs Group Inc.)分析师说,亏损规模可能会扩大至380亿美元。

中国私人财富巨头中植企业集团有限公司(Zhongzhi Enterprise Group Co.)及其关联公司中融国际信托有限公司(Zhongrong International Trust Co.)自上月以来已停止兑付数十款高收益投资产品,甚至在北京引发罕见的抗议活动。

中植集团的规模——管理着超过1万亿元人民币(约合1370亿美元)——以及它与富有的投资者、苦苦挣扎的开发商和其他金融机构的相互联系,引发人们的担忧,即问题开始在更广泛的金融行业蔓延。

东方资本研究(Orient Capital Research)董事总经理Andrew Collier在接受彭博社采访时表示:“影子银行和银行之间将上演一场危险的舞蹈。这将在今年下半年上演,到时候会非常混乱。”

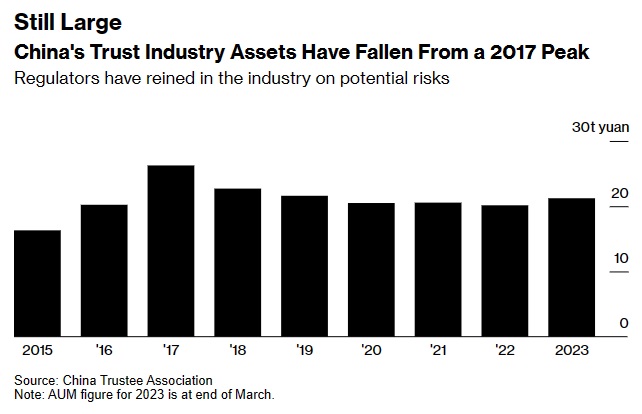

自六年前监管机构开始打击中国影子银行的过度行为以来,中国的信托公司一直面临压力。该行业在2017年达到顶峰,此后萎缩约24%。尽管如此,该行业的规模仍然很大,几乎相当于中国经济的五分之一。

(图片来源:彭博社)

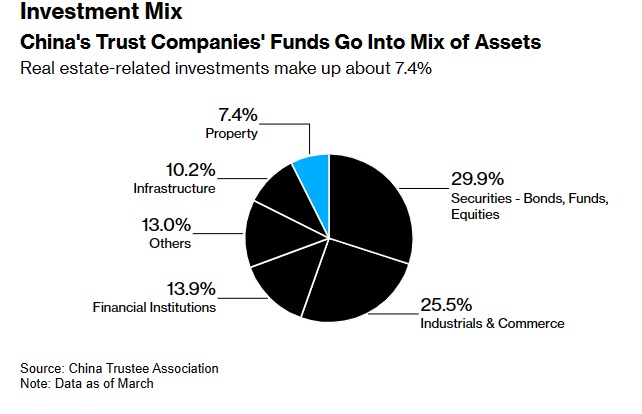

信托公司从客户那里汇集资金,并将其投资于各种工具和项目。截至3月份,信托公司约7.4%的资金投资于房地产相关资产。这可能低估了房地产行业的风险敞口,因为目前尚不清楚债券和股票等其他投资在多大程度上也与房地产行业相关。

(图片来源:彭博社)

影子银行业务中还有一个更不透明的部分:信托公司向开发商提供私人贷款。

据高盛(Goldman Sachs)估计,截至3月底,信托公司对房地产行业的信贷敞口可能达到人民币1.6万亿元左右。

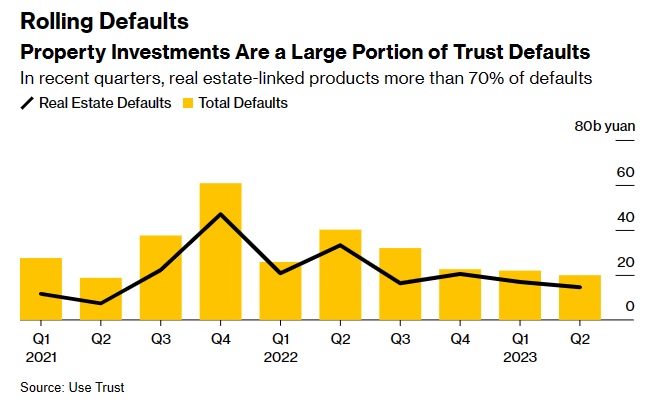

在最近几个季度的信托业违约中,与房地产相关的产品占据70%以上。随着房屋销售和价格下滑,中国恒大集团(China Evergrande Group)等前房地产巨头出现债务违约,中国房地产开发商陷入低迷。

(图片来源:彭博社)

尽管存在风险,但信托公司仍能吸引资金,因为它们向客户承诺了更高的回报。7月份,期限在2年以内的信托产品的平均收益率为6.6%,而银行一年期存款的基准利率为1.5%。

自2017年以来,中国政府在试图控制信托业方面取得一些成功,但目前的“爆雷”可能至少是结束信托业最激进做法的开端。

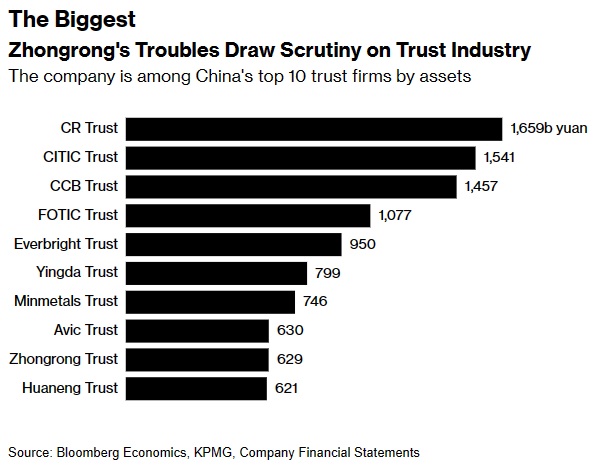

随着市场动荡,信托公司有数十亿美元的款项要支付给投资者。根据Use Trust的数据,仅中融信托今年就有270只产品到期,总额为人民币395亿元。尽管如此,中融信托仍然只是第九大信托企业。

(图片来源:彭博社)

澳新银行集团(Australia & New Zealand Banking Group Ltd.)的经济学家Raymond Yeung和邢兆鹏在一份报告中写道:“中融事件是始于中国房地产紧缩的连锁反应的结束。随着房地产危机的恶化,中国的金融生态系统可能会出现更多的违约。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26