这波赎回潮,来得猝不及防。。。

果然,妈妈的话还是得听。

本来以为国债这轮调整就以“交易员躺平不交易”、“官方喊话不要对国债交易一刀切”到此为止,没想到本周债基居然出现疑似集中赎回的现象……

明明国债利率上蹿下跳那段时间都没出现集中赎回,如今眼看大戏即将偃旗息鼓,为何突然出现赎回潮?

1

信用债市场遭遇卖盘压力

对着利率债千看万看,不曾想半路杀出个信用债“程咬金”。

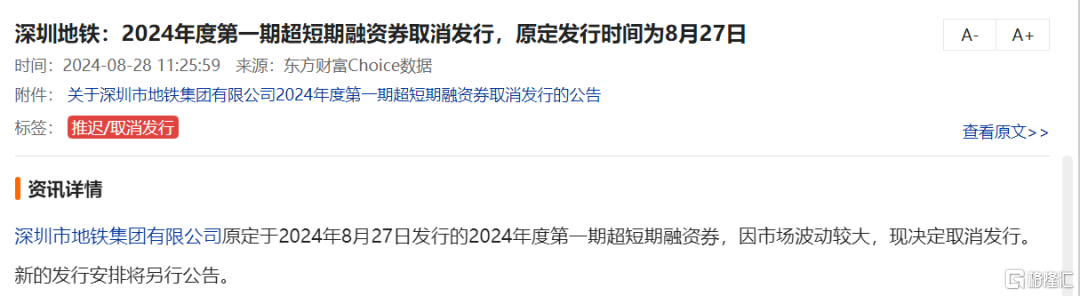

昨日,网页不断弹窗通知深圳地铁、上海电力、深业集团、江西高速、水发集团等公司暂停发债的公告。

从上周五以来,信用债取消发行的数量激增。8月27日就有7家发行人公告取消原定的债券发行计划,昨日暂停发债的公司数据进一步上升至10家。暂停发债的理由均是由于近日债券市场波动较大,为合理降低发行利率,控制融资成本。

8月13日以来,长期国债利率已经有下行趋势,但是信用债利率反而不断上行,信用债在8月26日更是遭遇暴击。

Wind数据显示,8月13日—8月26日期间,10年国债收益率下行9.49BP,而3年、5年超AAA中短票收益率则较期间低点(8.14)分别上行6.56bp、8.12bp。

信用债利率不断上行,“稳稳的幸福”又遭遇风波,以信用债作为底仓的公募“固收+”产品净值近期持续下滑。

Wind数据显示,截至8月27日,市面上存续的债券基金产品共有7791只(A/C类分开计算),超6080只基金在8月出现净值回撤,占比超九成,月内平均跌幅为0.59%,净值跌幅超4%的达5421只。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

信用债利率持续上行的压力之下,率先出现赎回潮的反倒不是市场一直热议不断的三年定期基金,居然是债基。

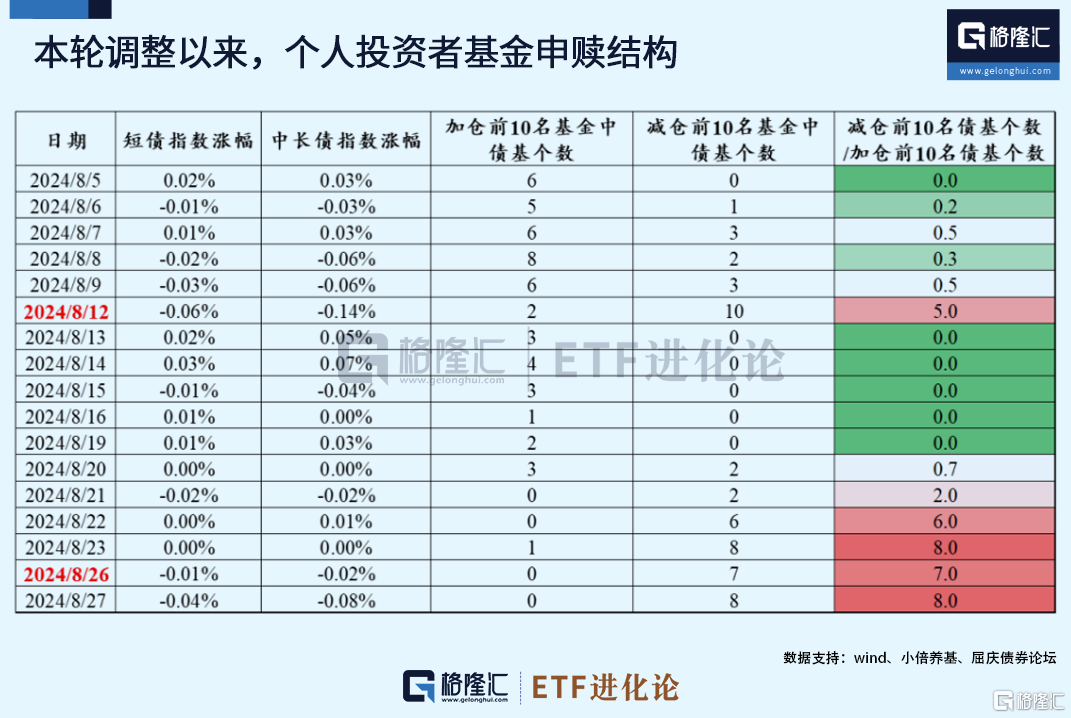

华创投顾部援引的机构渠道数据显示,8月26日-27日纯债基金净赎回激增,强度已超过利率前高对应的8月12日。

高频申赎结构数据显示,自8月20日起,个人投资者减仓债基意愿逐步升温,近几个交易日市场减仓排名前10位的基金中债基占比超70%,且8月27日赎回压力偏大的某纯债基金实际有近40%份额为个人持有。两相印证,债基的负债端面临来自机构和个人投资者的双重压力。

战火不是在利率债吗?起火点都熄了,怎么就烧到信用债这了?

2

信用债为何下跌?

从导火索来看,政府债券8月发行提速,以及央行缩量续作8月到期的MLF带来的资金面收敛,国有银行、股份制银行作为政府债券一级市场主要买方,其资产端扩表,带动负债端存单融资利率上行。

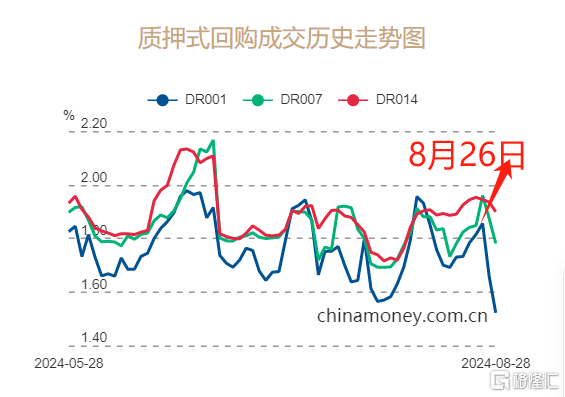

同业存单作为信用债定价的锚,8月上旬以来存单利率上行,银行间隔夜质押式回购(DR001)利率8月也明显上行。

前期机构赎回债类产品是为了应对可能出现的赎回压力。8月15日的岭南转债违约引发转债新一波杀跌,固收加基金有七成仓位是金融债及信用债,为应对赎回也会卖出一部分长久期信用债和二永债。

随着8月26日信用债大跌进一步强化,个人投资者也加入赎回大军,如此形成这波猝不及防的债基赎回潮。

浙商证券认为本次信用债利差走阔的背后,基金抛售和理财、险资配置需求减弱是表观原因,底层逻辑还是在于多空交织背景下成交缩量带来的品种调整。

由于市场活跃度下降,信用债成交难,交易员会选择加点抛售,然后造成持仓的信用债出现浮亏,赎回压力加大,最终形成了负循环。

说一千道一万,信用债利差过低是关键因素,其他因素不过是导火索。前期信用债行情演化较为极致,信用债相关利差已压缩至历史低位。

前7个月,信用债总体收益表现好于利率债,中高等级品种信用债利差压缩最低仅有20BP,已经下无可下,再不均值回归,没法玩。

最近几个月,基金销售员卖基金普遍的说法就是信用债基收益太低,性价比明显降低,还是看看利率债基吧。

信用债市场遭遇卖盘压力会出现类似2022年11月的债基赎回潮吗?

市场普遍认为当下出现大规模赎回负反馈的风险还不高,但仍需继续关注。

国盛证券固收首席分析师杨业伟认为当前利率上行速度和幅度均不及2022年以来历次债市大跌,赎回风险较为有限。从各类机构来看,即使银行和保险有赎回操作,在缺资产情况依然需要再配置债券,因而银行和保险反而可能是潜在多头,当前债市赎回更多对债市形成摩擦性冲击。

3

银行股抱团瓦解?

债基持续回调之际,红利策略中唯一坚挺的银行板块也遭遇逆风。

8月27日,工农中建交邮六大行的总市值正式超越了创业板,且是科创板的近两倍。

完成这一壮举之后,银行板块连续两日回调。今日,六大行工商银行、农业银行、建设银行、中国银行、交通银行和邮储银行均跌超4%。

ETF方面,银行ETF优选、银行ETF、银行业ETF、银行ETF基金均跌逾3%。

消息面上,有媒体发文称,机构投资者在四大行、中石化等大盘绩优股上抱团,是以抱团为名,行投机之实。

该媒体表示,管理层一直在提,要壮大耐心资本。耐心资本需要有担当,方向上应围绕国家重大战略布局相关产业,希望他们更多地支持战略性新兴产业和未来产业发展。而当前,机构投资者却在四大行、中国石化等大盘绩优股上抱团。机构投资者的这种行为,不仅是战略方面的问题,而且是以抱团为名,行投机之实。

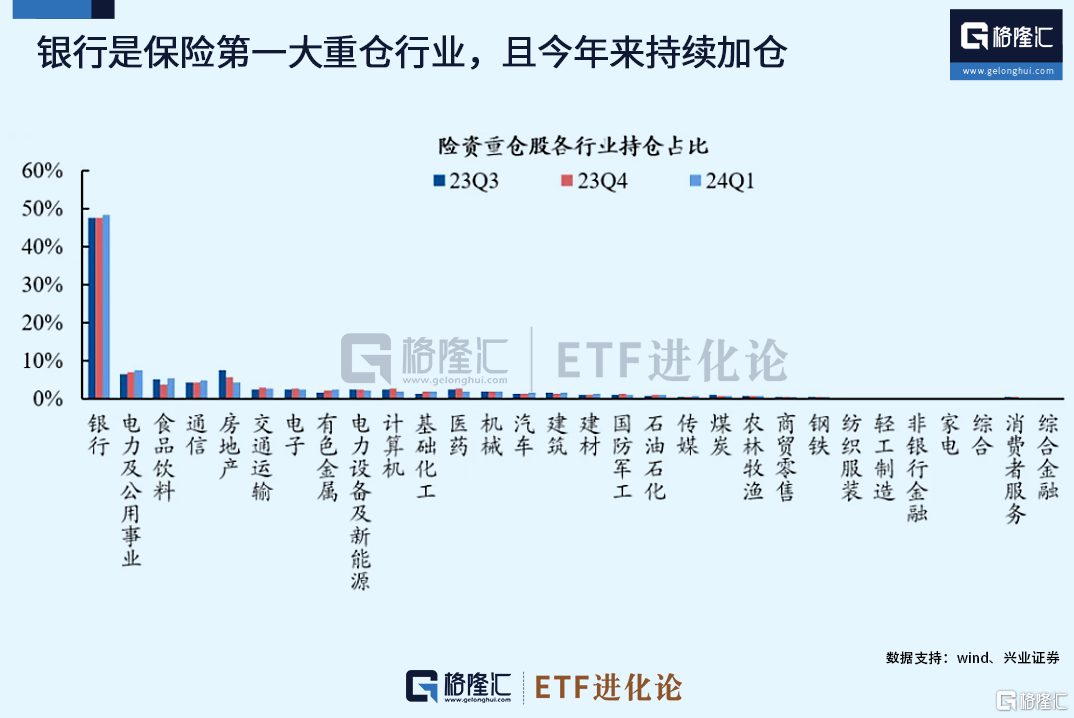

实事求是来看,今年股市主要的增量资金就是险资和ETF。

兴证策略数据显示,截至2024年6月,财险+人身险合计持有的股票和基金规模分别较年初增加1369亿和1693亿元,成为今年市场难得的增量。银行作为险资的第一大重仓方向,也显著受益于保险资金的持续流入。

Wind数据显示,截至8月23日,年内股票型ETF净流入6854.45亿元,其中的4722.60亿元全部买入沪深300ETF。银行作为沪深300指数第一大权重行业,同样显著受益。

目前的情况是,资金只要买入沪深300ETF,就是会有资金配置到指数的银行成分股,头部银行股肯定受益最大。

谁都知道银行股一直涨不好,虹吸了市场主要流动性,一味拉万亿巨头,根本无法打破目前的困境。

可是现有规则不改的情况下,增量资金只有险资和ETF的情况下,这两类资金的特点注定了投资的范围可选项有限。

话又说回来,目前红利策略的吃鸡缩圈游戏已经缩至银行板块了,且是银行龙头股,再这么下去,六大行又能撑多久?隔壁的吃鸡王英伟达交出了亮眼的二级财报,依旧满足不了市场。

市场上有一种所谓的“伽马压缩”现象。集中度越高,波动率越低,投资者越是加杠杆。这种自我强化的反馈,使得全部杠杆压在头部公司上,一旦有任何未达预期的情况发生,冲击就可能到来。

高息资产缺失,资产荒持续演绎,叠加手工补息被限制之后,存款搬家到公募和理财,导致非银流动性过剩,机构欠配情况进一步加剧,没有新的变化,现状如何改变?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26