ETF盘中资讯| 越跌越买,食品ETF(515710)三连阴区间大举吸金超4000万元!机构:食饮板块估值具备吸引力

近几日,吃喝板块随大盘回调,食品ETF(515710)连跌3日。在此期间,食品ETF(515710)接连吸金,数据显示,截至昨日(7月25日)收盘,食品ETF(515710)已连续3个交易日获资金净申购,3日累计净申购额高达4436万元。

消息面上,为应对较为复杂的市场环境,白酒龙头贵州茅台提出主动向“新商务”转型以解决供需适配痛点问题。贵州茅台方面指出,要做好“三个转型”。具体来看,一是客群转型,即培育新兴产业从业者为新消费群体;二是场景转型,即针对潜力行业、未来产业开发商务消费;三是服务转型,即服务理念从“卖产品”向针对不同细分人群“卖生活方式”转变。

有分析人士指出,过去茅台酒的消费主力是房地产上下游的企业家、工程老板和金融行业的高管。目前,传统茅台酒三大行业消费主力人群都受到了经济周期调整冲击影响,茅台集团管理层积极应变,在寻找新人群、培养新场景、创新新模式方面积极作为,以远虑来解决近忧。还有券商分析师表示,茅台此举就是在持续挖掘需求,对供需进行重新匹配。

根据基金二季报,贵州茅台是食品ETF(515710)第一大权重股,截至2024年2季度末,持仓占比14.76%。

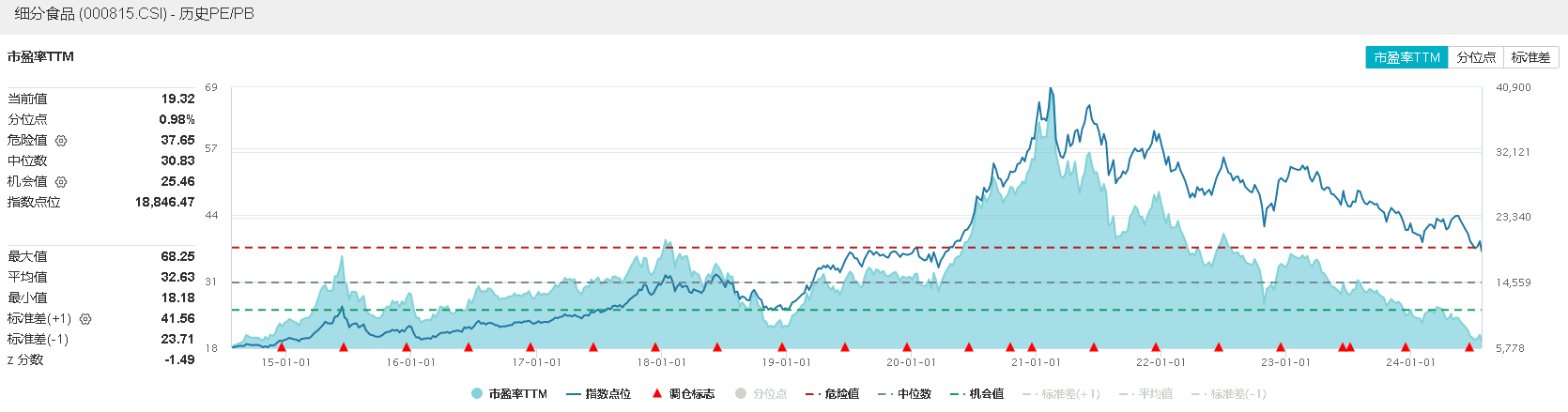

从食饮板块整体估值层面来看,当前或为进场的较好时机。Wind数据显示,截至昨日收盘,食品ETF(515710)所跟踪的细分食品指数市盈率为19.32倍,位于近10年0.98%分位点的低位,中长期配置性价比凸显。

展望后市,野村东方国际表示,白酒方面,一直到中秋节前,看好高端白酒股价表现,但中长期仍需关注龙头公司对于业绩增长的诉求,以及地产周期对于白酒长期维度上需求的影响。饮料方面,饮料赛道仍然是必选消费板块中难得的成长性赛道,尤其是细分赛道如无糖茶、功能饮料等。

国联证券表示,白酒方面,白酒行业驱动由需求端逐步向供给端倾斜,展望未来需求增速放缓,集中度仍有较大提升空间。当前综合考虑“股息率+业绩增速”来估算股东回报,板块估值具备性价比。随着促经济政策强化,行业估值有望筑底回升;大众品方面,消费弱复苏,但成本红利超预期,2024年2季度个股表现预计延续分化,建议关注业绩有望稳增的大众品龙头。

华福证券认为,当前食品饮料的估值水位具备吸引力。食饮行业自2021年以来持续调整,估值已回落至安全区间,具备较强支撑。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

文中图片及数据来源于沪深交易所、华宝基金、Wind、雪球等,截至2024年7月24日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适合适当性评级C3(平衡型)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26