链上“活期市场”Term Finance :流动性回归

固定利率协议Term Finance 的故事始于由 Electric Capital 领投的 250万美元融资,彼时,2023年2月,正直DeFi春季热潮期间推出,那段时期DeFi迎来了一波强势增长,Term Finance 迅速获得了关注。

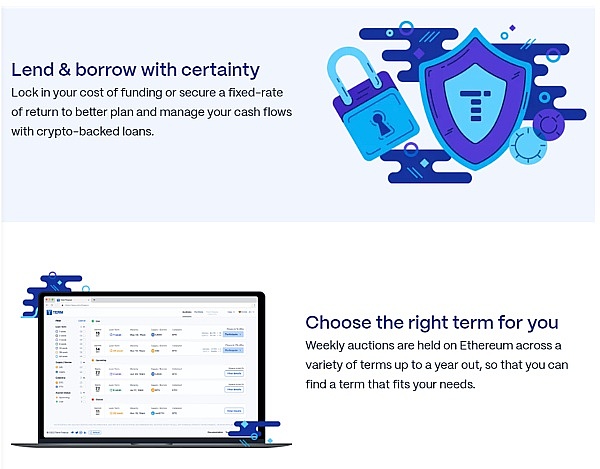

Term Finance 为 DeFi 生态系统引入了一种全新的固定利率和固定期限贷款模式,填补了中心化加密货币贷款机构之间的空白。你可以将其理解为为加密货币市场提供了一个无需牺牲即可参与的流动性解决方案。

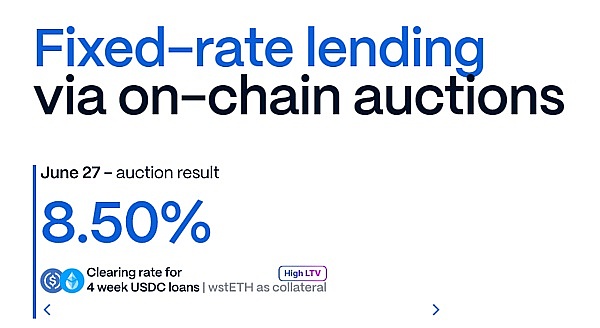

在其崛起过程中,采用了三方回购模型和定期拍卖机制,这是TradFi中成熟的借贷模型:

- 借款人和贷方通过定期拍卖合约提交各自的出价和要约。

- 拍卖结束后,协议通过市场清算利率匹配借贷双方。

- 出价等于或高于清算利率的借款人获得贷款,出价等于或低于清算利率的贷方发放贷款。

借助 Term,用户可以在固定期限内获得流动性,而无需在费用、滑点、托管或信托方面做出妥协,为 DeFi 领域带来了革命性的变化,符合新兴的收益优化趋势。

创新TradFi模型,构建DeFi 新范式

在Term的创新机制叙事中,流动性接受者提交投标,供应商向协议提交报价,这些投标和报价在拍卖结束时汇总,以确定“市场清算率”。出价高于清算率的投标人获得贷款,出价低于清算率的贷款人发放贷款,其他参与者的投标和报价则被称为“未决”。

在整个过程中,由协议合约和定期回购合约两大协议构架去确保Term的整体管理和操作,以及所有定期回购的顺利进行。

其中,定期回购合约在特定功能上发挥重要作用,例如:

- 借款人需要在借款前提供足够的抵押物,这些抵押物由定期服务商合约组管理。

- 在整个借贷周期内,抵押品被锁定在 TermRepoLocker.sol 中,确保借款人的借贷行为受到约束。

- 借款人可以选择在到期前展期或延期,但必须维持足够的抵押品价值,避免触发清算。

这其中最核心的运作逻辑正是TradFi中成熟的Repo形式三方回购模型(Tri-party Repo),其中涉及三个参与主体:出借人、借款人和第三方代理,也称之为三方回购模型(Tri-party Repo)在回购协议中,一方(通常是金融机构或政府,即借款人)以名义出售资产(通常是固定收益资产,如国债)给另一方(即出借人),并约定在未来某一日期以特定价格回购;第三方代理负责管理交易的各个方面,包括资产的清算、抵押品的管理和贷款到期后的结算。在贷款到期后,借款人需要按照约定的回购价格回购资产,并支付相应的利息;第三方代理会负责处理这一切,确保交易的顺利完成。

链上“活期市场

除了Tri-party Repo,拍卖机制也是Term目前的一大杀手锏。

去中心化的 Term Finance 协议实际充当了 TradiFi 中的第三方代理,借款人抵押资产被锁定在智能合约(Term Repo Locker)中,可被借贷双方实时验证,并由 Term Finance 协议监控抵押品健康状况和处理清算。整个过程涵盖了密封投标、次高价投标拍卖、单次拍卖和单一价格双向拍卖,但无论是哪种情况,都是按照清算利率匹配,通过在预定的时间内将多个订单处理,双向拍卖增加了流动性并降低交易成本。

值得一提的是,对于出借人来说,可以看作是提交了购买 Term 回购协议代币的报价。

因此,相较于主流 DeFi 协议,Term的价值点就得到了很好的展现:一方面,可以保证借款人和贷款人不会以高于预定最高利率的借款或低于最低利率的贷款,为加密货币市场带来了前所未有的稳定性和透明度;另一方面,采用拍卖机制确定借贷利率,通过市场清算利率进行匹配,所有未匹配的投标和报价将被退回,保证资本的高效使用,与此同时也能够有效避免滑点和利率波动。

另外,为了保证协议的长期稳定和安全,Term还采用了 OpenZeppelin 的 UUPS 代理模式:通过代理合约管理实际的智能合约代码,便于进行升级和维护,这种设计允许对智能合约进行升级和安全修复,而无需重新部署整个系统,同时,最敏感的协议管理操作由 Gnosis Safe 负责,通过 Zodiac Delay Modifier 确保所有操作的安全性和透明性。

进入2024年,整个加密货币和DeFi行业都出现了明显的热潮。

在当前市场中,“流动性”已经成为一个重要的驱动因素,像Term Finance 这样的平台通过其无需牺牲即可参与的流动性解决方案引领潮流。这种方法不仅重新引起了人们的兴趣,而且还塑造了市场的动态。与此同时,链上资产类型的多样性正在不断扩大,这增加了 DeFi 生态系统的深度,也势必成为 Term Finance长期价值的肥沃土壤。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26